A poupança pode acabar?

O investimento queridinho do brasileiro ainda é a poupança. De acordo o Raio X do Investidor 2023, da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), a caderneta é o tipo de aplicação mais utilizado no país, com 26% do volume total.

No entanto, nos últimos anos, tem ocorrido mais saques do que depósitos na caderneta de poupança.

Segundo dados do Banco Central, a captação líquida tem sido negativa desde 2021, quando os saques foram maiores que os depósitos em R$ 35,5 bilhões.

Ou seja, de dezembro de 2021 até o final de fevereiro de 2024, o volume total de recursos na caderneta foi reduzido em quase 6%.

Dias contados?

Antecipadamente, não é possível dizer que sim com base nesses dados, sobretudo porque o volume total de depósitos nesse investimento ainda é muito alto.

Por exemplo, em fevereiro deste ano o saldo era de R$ 969,6 bilhões.

Porém, os números mostram que esse investimento está se tornando menos atraente ao público de forma geral.

A principal razão para a perda de força da poupança hoje está no fato de que os outros tipos de investimentos estão oferecendo maior rentabilidade e, também, com grau de risco baixo.

Fuga de recursos

Contudo, existe outra razão importante que colabora no maior volume de saques da poupança: o alto grau de endividamento do brasileiro.

De acordo com dados da Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), publicada em março de 2024 pela CNC (Confederação Nacional do Comércio de Bens, Serviços e Turismo), a proporção de famílias endividadas – mas não necessariamente inadimplentes – está em 77,9%.

Sendo que o percentual de famílias com dívidas atrasadas – inadimplentes – atingiu a 28,1%.

Embora esses números estejam em queda em relação aos picos dos últimos anos, a projeção para os próximos meses é que o endividamento atinja a 79,9% em dezembro de 2024.

Mas, as famílias inadimplentes devem manter trajetória de queda, fechando o ano em 27,3%.

Perda de espaço

Então, para podermos ter uma melhor noção sobre o porquê da queda de aplicações na poupança devemos conhecer suas características.

A sua rentabilidade é calculada da seguinte forma:

- Caso a taxa Selic esteja acima de 8,5% ao ano, o rendimento da poupança será de 0,5% ao mês mais a variação da TR (Taxa Referencial);

- Se a taxa Selic estiver igual ou abaixo de 8,5% ao ano, o rendimento da poupança será de 70% da Selic mais a variação da TR.

Comparação de rentabilidade

Adiante, a poupança teve em 2023 um rendimento líquido de 8,03%. Esse investimento hoje está rendendo 6,17% no ano (0,5% ao mês) mais a variação da TR que está acumulada em 1,76% nos últimos 12 meses.

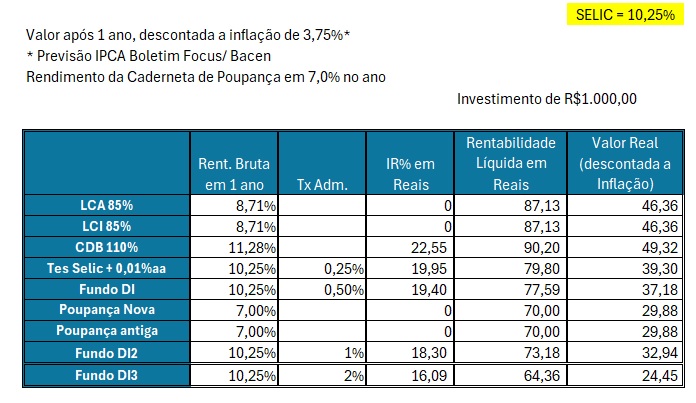

Para permitir comparação, a tabela abaixo apresenta a projeção do rendimento do investimento de R$ 1.000,00 por um ano, já admitindo o corte anunciado da Selic para 10,25% ao ano.

Logo, como pode ser observado na comparação apresentada na tabela acima, a poupança perde para todos os outros tipos de investimentos selecionados, mesmo para um Fundo DI com taxa de administração alta de 1%.

Atualmente, de maneira geral, a caderneta de poupança perde para os outros tipos de investimento, essa situação é ainda mais forte quando considerados prazos mais longos.

No entanto, o investidor deve realizar esse tipo de comparação considerando as opções que ele tem à sua frente e o objetivo que tenha para o investimento.

Claro, podem existir situações em que a rentabilidade da Poupança seja superior à do Tesouro Selic para aplicações menores que seis meses. Isto devido ao Imposto de Renda incidente no título do Tesouro Direto.

Ainda há razões para a caderneta existir?

Sim, nós podemos admitir alguns motivos importantes para a manutenção deste investimento.

- Segurança: como já visto, é um investimento com garantia do FGC;

- Liquidez: os recursos aplicados na poupança podem ser sacados a qualquer momento, sem penalidades ou taxas de resgate. Sendo útil para emergências ou necessidades imediatas de dinheiro;

- Sem custos de aplicação;

- Facilidade de acesso: é acessível para a maioria das pessoas, podendo ser investido um valor inicial baixo. Isso a torna uma opção viável para quem está começando a investir ou tem pouco capital disponível;

- Isenção de Imposto de Renda.

Do mesmo modo, há alguns outros motivos a serem considerados.

Desse volume total captado, 65% dos recursos são aplicados no financiamento imobiliário.

Outro motivo é que a caderneta, por sua facilidade de operação, é um importante instrumento de educação financeira para o investidor brasileiro, que tem baixa capacidade e propensão a geração de poupança.

Assim sendo, pode ser usada para a reserva de emergência das famílias no curto prazo e na diversificação da carteira de investimentos.

Portanto, considerar essas razões para a manutenção desse instrumento financeiro não significa que não se devem ser buscadas melhorias na poupança.

Particularmente em relação a sua rentabilidade, tornando-a um tipo de investimento mais atrativo a todos.

E o CDB?

Enquanto isso não vem, uma excelente alternativa ao investimento na poupança é o CDB (Certificado de Depósito Bancário. Outro título de renda fixa com certas características similares a da caderneta.

O CBD e a caderneta são considerados investimentos seguros porque são garantidos pelo FGC. Por isso, em caso de falência do banco emissor, pode haver risco de perda do capital investido acima do limite protegido pelo FGC.

Os CBDs geralmente oferecem boa liquidez, permitindo que os investidores resgatem seus investimentos antes do vencimento.

No entanto, algumas opções de CBD podem ter menor liquidez, por terem penalidades para o resgate antecipado ou prazos mínimos de manutenção.

Em geral, os CBDs tendem a oferecer rendimentos superiores aos da caderneta de poupança. Os CBDs são títulos emitidos por bancos para captação de recursos a prazo e, portanto, seus rendimentos são determinados pelas taxas de juros do mercado.

A rentabilidade do CDB é determinada principalmente pela taxa de juros acordada no momento da compra do título.

- Prefixada, ou seja, determinada no momento da aplicação e mantida constante ao longo do período de investimento;

- Pós-fixada, atrelada a algum indicador de mercado, como o CDI (Certificado de Depósito Interbancário) ou a taxa Selic.

Prazo de vencimento

O mercado oferece várias opções de prazos de aplicação. Normalmente, quanto maior o prazo de vencimento, maior é a taxa de juros oferecida pelo banco.

Tributação

Os rendimentos dos CBDs estão sujeitos à tributação de Imposto de Renda, com alíquotas regressivas de acordo com o prazo do investimento.

Até 180 dias: 22,5%

De 181 a 360 dias: 20%

De 361 a 720 dias: 17,5%

Acima de 720 dias: 15%

O perfil do investidor e valor a ser aplicado e a sua relação comercial com o banco pode alterar a rentabilidade oferecida para o investimento em CDB.

Investir com inteligência

Em suma, todos os investimentos são bons em si, mas isso não significa que sejam bons para todo o tipo de investidor e a qualquer momento

Tanto a caderneta de poupança quanto o CDB são bons instrumentos para aplicação de recursos e de diversificação da carteira.

Por último, o investidor deve considerar sempre os objetivos do investimento e os seus prazos para poder fazer uma opção coerente e que traga a melhor relação entre risco e retorno.

Assim, é importante que todos invistam inteligentemente e isto requer: planejamento, dedicação e conhecimento.

Leia a seguir