Buffet, Dalio, Ackman, Wood e Burry. O que os grandes investidores têm na carteira?

Quase todo investidor no mercado financeiro quer saber quais são as estratégias que os grandes gestores estão usando no momento. Neste texto, falarei dos recentes movimentos de cinco nomes conhecidos do mercado global. Mas, antes, vamos a uma explicação sobre a fonte dos dados dos portfólios.

Já ouviu falar no ‘report‘ SEC Form 13F? Nos Estados Unidos, os fundos de renda variável com pelo menos US$100 milhões em ativos sob gestão são obrigados por lei a informar à SEC (Securities and Exchange Commission, órgão regulador do mercado de capitais) suas movimentações todo trimestre. O chamado SEC Form 13F foi criado por uma lei do Congresso americano em 1975 e visa dar transparência sobre a alocação de recursos dos investidores.

O ‘report’ ganhou popularidade pois é visto como um indicador do fluxo do capital controlado por investidores profissionais, como bancos, fundos e até indivíduos que são gestores de recursos. Esse interesse vem da ideia de que investidores profissionais teriam condições de gerar retornos possivelmente acima da média. Isso porque há uma percepção de que estes investidores profissionais têm um entendimento mais aprofundado do que a maioria sobre o funcionamento do mercado de capitais ou de uma área de negócios específica.

Mas nem tudo são flores. Veja abaixo alguns dos problemas do ‘report‘. Não há estratégia infalível no mercado, então preste atenção a esses pontos negativos antes de mergulhar no texto do ‘report‘ e nas movimentações recentes das gestoras.

- Dado que o ‘report’ é divulgado até 45 dias após o fechamento do trimestre, as posições dos gestores já podem ter mudado após a divulgação;

- Em 45 dias os preços dos ativos também podem ter mudado, alterando significativamente a relação risco/retorno das posições dos gestores;

- O ‘report‘ não inclui ações internacionais detidas pelas gestoras fora dos EUA, o que em muitos casos pode ser relevante para o portfólio;

- O ‘report‘ não apresenta as posições vendidas (short) dos gestores, o que em muitos casos altera significativamente a fotografia do portfólio;

- Mesmo os gestores profissionais erram, então o acesso as suas movimentações não oferecem nenhuma garantia de que você obtenha retornos semelhantes aos deles.

Feitas as ressalvas, vamos as movimentações recentes de cinco grandes gestores americanos. A publicação atual (15/08) do ‘report‘ se refere a posição em relação ao fechamento do trimestre. Ou seja, é uma foto de 30 de junho de 2022.

Feita essa ressalva importante, vamos as movimentações recentes de cinco gestores americanos. A publicação atual (15/08) do report se refere a posição em relação ao fechamento do trimestre. Ou seja, é uma foto de 30 de junho de 2022.

Warren Buffet

Um dos investidores mais conhecidos do mundo, Warren Buffet é o principal acionista e também o presidente da gestora Berkshire Hathaway. Ele continuou a realizar mudanças no seu portfólio semelhantes às que vimos no primeiro trimestre de 2022, com a adição/aumento de posições no setor de petróleo. Buffet tradicionalmente não altera significativamente sua carteira. Para se ter uma ideia, o tempo de permanência médio das 20 maiores posições de seu portfólio é de 28 trimestres. Ou seja, sete anos.

Resumindo aqui as mudanças:

- Ele não comprou nenhuma nova ação;

- Aumentou posição em 9;

- Vendeu 2;

- Reduziu exposição em outras 4.

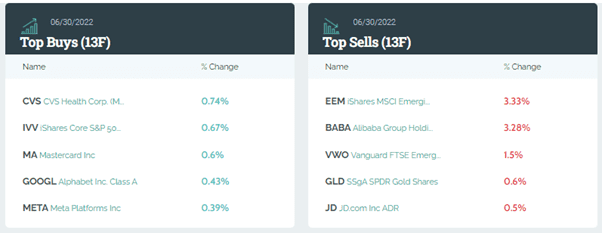

Na data do ‘report’ suas 10 maiores posições respondiam por quase 87.5% do seu portfólio de US$ 300 bilhões. A tabela abaixo sumariza as cinco principais mudanças da sua carteira – o percentual apresentado na figura abaixo se refere a variação percentual da sua posição no portfólio.

Após as mudanças, as 10 maiores posições de sua carteira eram em 30/06/2022:

Para acessar sua carteira completa, clique aqui.

Outro ponto relevante é que a Berkshire Hathaway de Buffet anunciou a aquisição de cerca de 5% em cada uma de cinco empresas de trading japonesas no final de agosto de 2020. Essas participações não estão no Form 13F, pois, como mencionei acima, o ‘report‘ exclui ações internacionais. As empresas japonesas adicionadas ao portfólio de Buffet foram: Itochu Corp., Marubeni Corp., Mitsubishi Corp., Mitsui & Co. Ltd. e Sumitomo Corp.

Ray Dalio

O fundador e principal nome da Bridgwater Associates é conhecido pela sua abordagem mais macro e sua visão de longo prazo em termos de ciclos econômicos. A carteira de investimento de sua gestora reflete isso com uma maior participação de ETFs em setores, geografias e temas. Dalio administra um portfólio de aproximadamente US$24 bilhões.

Em termos gerais, sua carteira é bastante ampla em números de posições e é igualmente diversificada. As 10 maiores posições respondem por 29,4% de sua carteira e a média de permanência das suas 20 maiores posições é de 12,9 trimestres ou pouco mais de 3 anos. No segundo trimestre de 2022, Ray:

- Comprou 116 novas ações;

- Aumentou posição em 612;

- Vendeu 99 e reduziu posições em outras 256.

Suas 5 principais mudanças foram:

Após essas mudanças, suas cinco principais posições são: Procter&Gamble que responde por 4,1% do seu portfólio, Johnson & Johnson com 3,3%, o ETF IEMG (iShares Core MSCI Emerging Markets ETF), com 3,2%, o ETF SPY (que replica a performance do S&P 500) com 3,0% e Coca-Cola com 2,9% da carteira.

O que mais chamou atenção nas movimentações de Dalio foi a redução de sua exposição a mercados emergentes. Uma das suas maiores apostas ao final do último trimestre era o ETF EEM (iShares MSCI Emerging Markets ETF), o qual ele reduziu posição em cerca de 92%

Também chamou atenção o fato dele ter zerado sua posição em ações de Alibaba. Ainda de acordo com o 13F, a Bridgewater também liquidou suas posições em quatro outras ações chinesas, incluindo a varejista de comércio eletrônico JD.com e a empresa de caronas Didi. O ‘report’ 13F não fornece informações qualitativas, então não temos como saber a razão que o motivou a mudar tais posições.

Ainda assim, ele manteve suas ações nas empresas de tecnologia da região asiática, com Tencent e Baidu, com mudanças mínimas.

Bill Ackman

William Ackman é co-gerente de investimento do grupo de hedge funds Gotham Partners LP. Ele Formou a Pershing Square Capital Management em 2003, com US$54 milhões levantados de três investidores e tem por característica ser um gestor ativista, com participação nas empresas em que investe, influenciando decisões nas empresas.

Além disso, sua gestão também inclui a operação de estratégias de ‘long’ e ‘short’. A operação ‘short’ é uma estratégia em que o investidor espera lucrar com a queda do preço do ativo. Essa operação também é conhecida como operar vendido e/ou venda a descoberto. Já ‘long’, é o ato de comprar um ativo financeiro com base nas expectativas de valorização em um prazo determinado pelo investidor.

Ackman ficou famoso com o seu short nas ações de Herbalife e por sua briga com outro investidor famoso, Carl Icahn.

Ackman não alterou significativamente seu portfólio. Na verdade, a única mudança que ele fez foi zerar sua posição em Netflix, algo que já havia sido notícia em abril de 2022, quando foi noticiado que ele teria percebido uma perda de cerca de US$400 milhões. Além disso ele reduziu exposição de 4 de suas posições: Dominos, Hilton, Restaurant Brands e Chipotle. Veja abaixo as quatro maiores posições do seu portfólio atualmente.

Cathie Wood

Cathie ganhou fama com sua gestora de ETFs ativos, a ARK. A empresa e seus fundos focam seus investimentos em inovações que considerem disruptivas. Eles possuem uma abordagem bem aberta em termos de setores, tamanhos de empresas e geografias e focam em identificar oportunidades de grande escala, como: inovações tecnológicas centradas em sequenciamento de DNA, robótica, inteligência artificial, armazenamento de energia e tecnologia de blockchain.

O outro lado da moeda é que seus investimentos possuem elevada volatilidade e durante o primeiro semestre, em um momento de queda do índice ações americano, seus ETFs apresentaram quedas significativas, evidenciando seu estilo de investimento em setores de maior risco.

Recentemente fizemos um bate-papo com a empresa para conhecer mais das suas estratégias de investimento. Você consegue acessar esse webinar completo aqui.

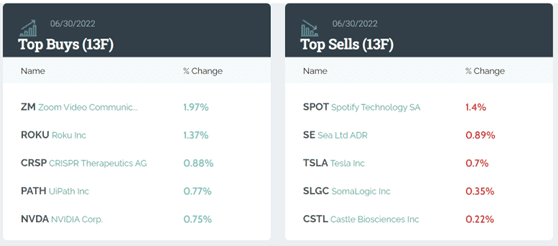

Falando de sua carteira, a ARK possui cerca de US$17 bilhões sob gestão. No segundo trimestre de 2022, a ARK:

- Adicionou 9 novas ações; elevaram posições em 102;

Vendeu 12; - Reduziu posições em 233 ações.

Suas 10 maiores posições representam 46% da sua carteira e eles tendem a carregar posições, em média, por 8,3 trimestres. Abaixo, as cinco maiores mudanças desse trimestre.

Após as mudanças, suas 5 maiores posições atuais são: Tesla com 6,5% de suas carteiras, Zoom com 6,1%, Roku com 5,7%, Square com 4,7% e EXACT Sciences Corp com 4,4%.

Michael Burry

O fundador da Scion Capital ganhou fama e notoriedade por ter sido um dos poucos gestores que previu a crise de 2008. Esse reconhecimento só aumentou com o lançamento do filme The Big Short (A Grande Aposta), que conta a história de Burry e como ele lucrou com a crise imobiliária norte-americana. No filme, ele é interpretado por Christian Bale.

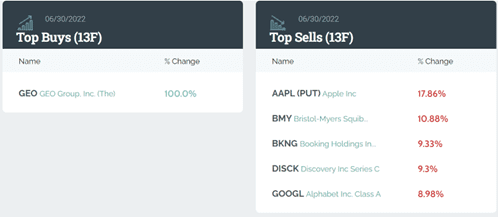

Burry possui um estilo de gestão bem característico, com alta exposição a derivativos, concentração de portfólio, mudanças de posições em curto espaço de tempo e elevada volatilidade. Uma prova disso foram as movimentações realizadas pelo setor durante o segundo trimestre de 2022. Burry basicamente vendeu todas suas posições – ao todo 12 ativos e comprou apenas uma ação, conforme abaixo.

Burry ainda se mostra um tanto pessimista com o mercado. Uma reportagem recente do New York Post mostra seus tweets apagados que expressam seu receio com os rumos da economia americana.

Segundo a reportagem, ele teria tweetado: “Não consigo me livrar daquele sentimento bobo pré-Enron, pré-11 de setembro, pré-WorldCom”. Em outro tweet ele teria chamado atenção para certo receio com aumentos de inadimplência na economia americana, devido a um aumento na dívida do consumidor.

Sua única posição, a GEO Group, é um REIT que administra prisões nos EUA, Austrália, África do Sul e Reino Unido e que pode ser considerada uma small cap, com um valor de mercado de aproximadamente US$1 bilhão.

Conclusão

É interessante saber o que os investidores profissionais e renomados estão fazendo em meio a volatilidade observada no mercado em 2022. No entanto, toda decisão de investimento deve ser baseada no seu perfil e na compreensão do balanço de riscos e potencial retorno de cada ativo.

Busquei trazer cinco nomes conhecidos do mercado financeiro global, que possuem perfis bem diferentes entre si, para mostrar que cada gestor possui seu próprio estilo. Penso que você, investidor, não deve buscar copiar o portfólio de nenhum deles. Prefira investir naquilo que você se sente confortável, se adequando ao seu perfil e entendendo os riscos envolvidos em cada operação. Parafraseando Buffet: “o risco vem de não saber o que você está fazendo ou onde está investindo.”