O Brasil e o dólar a R$ 5: factível ou não?

- Países que experimentam maior inflação, caso recente do Brasil e dos EUA, geralmente veem sua moeda perder poder de compra.

- No Brasil, o mercado voltou a piorar projeções para inflação em 2023, 2024 e 2025.

- Ainda assim, o que se viu recentemente foi uma valorização do real e não a queda do dólar.

Diferentemente do que muitos imaginavam, incluindo nós mesmos, os analistas de mercado, 2023 começou com um tom positivo aqui nos Estados Unidos, onde vivo e trabalho. Isto, a despeito de o Banco central dos EUA ter indicado altas contínuas de juros até inflação voltar à meta.

Os ativos de risco têm tido desempenho positivo. O índice S&P 500, por exemplo, encerrou janeiro com 6,18% de alta. Já o índice de volatilidade (VIX) atingiu mínimas só vistas ao fim de 2021.

Os juros cederam com os títulos do Tesouro americano de 10 anos saindo de 3,88% para 3,42% no fechamento do primeiro dia de fevereiro.

Por sua vez, o Índice do Dólar (DXY), que é uma medida do valor do dólar americano em relação a uma cesta de moedas estrangeiras, mostrou a moeda americana se desvalorizando 2,24% ante uma cesta de moedas globais, até o fechamento de 01/02/23.

Em resumo, o movimento que se viu em janeiro foi muito diferente do observado ao longo de 2022. Então, cabe aqui investigar o que causou essa mudança e até que ponto há uma real mudança de tendência.

O que mudou de 2023 para 2022?

O mercado é sempre incerto e muda de opinião como quem muda de roupa. Mas até aqui, o que mudou foi que se viu os agentes financeiros passarem a atribuir uma maior probabilidade para um cenário mais “otimista” chamado ‘soft landing‘.

Ou seja, aquele onde o Fed, o banco central dos EUA, consegue controlar as pressões inflacionárias sem necessariamente levar a economia a uma recessão. Essa probabilidade ganhou espaço nas projeções econômicas.

Difícil saber até que ponto esse cenário é factível ou não. No entanto, entendo que o mercado pode ter precificado que a probabilidade de tal evento (‘soft landing‘) seja maior que previamente esperado. E isso leva a uma reprecificação de ativos.

E o Brasil com isso?

O Brasil não é uma ilha, e me refiro aqui não à geografia, mas como a economia faz parte de um contexto global.

Sendo assim, o que houve em termos de precificação de ativos brasileiros (bolsa, Real e juros) pode ter mais a ver com o cenário externo do que com o cenário interno. Como assim?

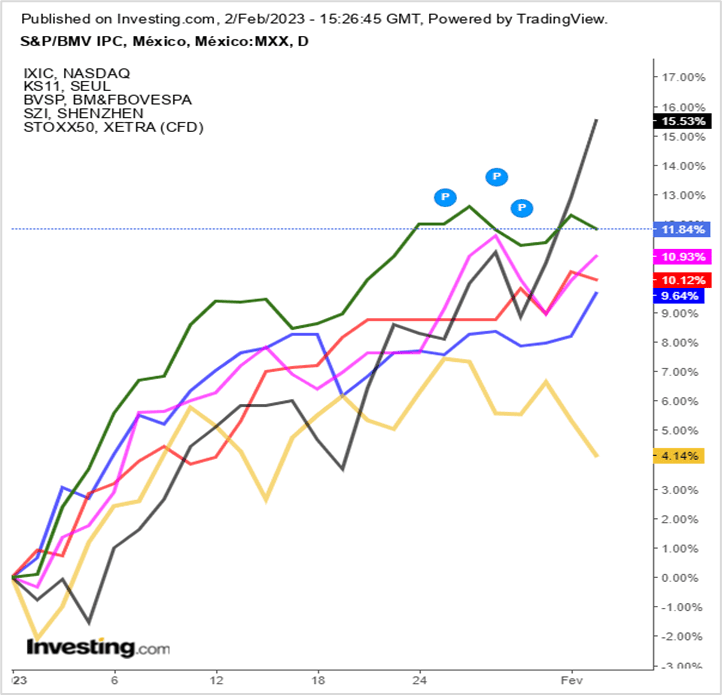

Ora, diversos ativos de risco pelo mundo inteiro tiveram performances positivas. O índice Nasdaq, por exemplo, mais carregado em empresas de tecnologia e, por isso um índice mais volátil que o Dow Jones e o S&P 500, teve alta de 12,89% até o fechamento do dia 1 de fevereiro.

No mesmo período , até o fim do dia 1 de fevereiro, o índice MSCI de mercados emergentes teve valorização de 9,03%.

O gráfico abaixo compara a valorização de diferentes índices acionários pelo mundo em 2023. A linha cinza representa o índice Nasdaq 100. A linha verde, o índice acionário do México. Já a linha azul representa o índice EuroStoxx 50, a linha vermelha é para a bolsa da China, a linha rosa para a bolsa da Coréia; e a linha amarela para o Ibovespa.

Ou seja, colocando em contexto, o desempenho por exemplo da bolsa brasileira ficou aquém de diversos ativos de risco.

E a queda do dólar? Ou seria a alta do real?

Aqui cabe um ajuste conceitual. Muitos pensam que o dólar varia, quando na verdade o que pode estar oscilando são as demais moedas frente ao dólar. Ou seja, são elas que se (des)valorizam frente à moeda de referência. Então, o que se viu recentemente foi uma valorização do Real e não a queda do dólar.

O ajuste em termos de preços de ativos brasileiros pode ter sido devido à moeda, com o Real se valorizando frente ao Dólar e a taxa de câmbio saindo de R$ 5,48 na máxima alcançada no dia 3 de janeiro, para chegar a alcançar valores abaixo de R$ 5,00 no início de fevereiro.

Mais uma vez, cabe aqui botar em contexto.

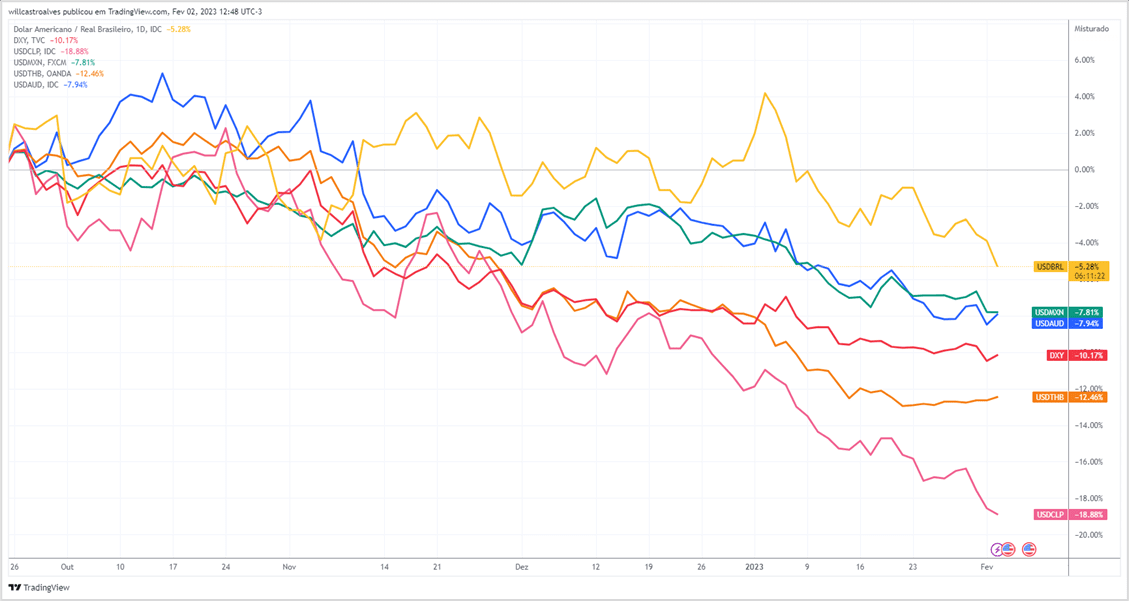

Temos visto o Índice do Dólar perder valor desde as máximas atingidas em setembro de 2022. Em outras palavras, o dólar vem se desvalorizando contra essas moedas desde o ano passado. Olhando para outros pares, vemos que o recente movimento de valorização do Real foi até tímido quando você compara com o desempenho de outras moedas.

Para facilitar a visualização, montei um gráfico com o Peso Chileno (linha rosa), o Baht Tailandês (linha laranja), o Índice do Dólar (em vermelho), o dólar australiano (em azul), o Peso Mexicano (linha verde) e o Real (linha amarela).

As linhas descendentes mostram as demais moedas se valorizando frente ao dólar – o dólar perdendo valor frente a elas.

O que podemos ver é que a valorização recente do Real foi, inclusive, uma das mais tímidas quando você compara com outros pares globais.

Implicações para você que já investe no exterior

Para você que já tomou a decisão de levar o seu patrimônio para o exterior, o movimento de câmbio poderia ser desconsiderado. Afinal, os valores dos seus dólares não se alteraram.

Mas ainda assim, como exercício, vamos pensar no seguinte exemplo hipotético (não representa um investimento real):

O investidor realizou o câmbio (compra de dólares) a uma taxa de R$ 5,30. O mesmo investidor comprou um ‘bond‘ (denominação genérica no exterior para títulos de renda fixa) com uma remuneração (yield) de 5% ao ano e com vencimento de 3 anos.

Ao final dos 3 anos, salvo exceções ou venda antecipada, o mesmo investidor teria o seu investimento principal de volta. E ao longo dos 3 anos foi remunerado em 5% ao ano. Logo, o retorno total do seu investimento poderia ser calculado capitalizando em 3 anos essa taxa de 5%. Ou seja, um valor que deveria ser corrigido por um fator de 1.16 – resultado da capitalização de 5% em 3 anos (1.05 elevado ao expoente 3)

Para que esse investidor saia “perdendo” nesse investimento, agora considerando o retorno em Reais, o Real deveria se valorizar a ponto de chegar a R$ 4,58.

Como assim?

Ao invertermos esses 1.16, chegamos a um fator de correção da moeda que nos diz qual seria o breakeven (quando receitas e despesas se igualam) desse investimento em Reais. Como o investidor comprou dólares, investiu e obteve retorno de 5% ao ano em dólar, esse retorno só se “perderia” considerando em Reais, caso a moeda (o Real) se valorize.

Nesse exemplo, você poderia “perder” em Reais somente com o dólar abaixo de R$ 4,58. E isso num prazo de 3 anos. Ou seja, somente se a taxa de câmbio estivesse R$ 4,58 daqui 3 anos. Agora eu pergunto a você: qual é o cenário que você enxerga para o câmbio daqui 3 anos?

Qual o futuro do dólar?

Pergunta simples, de reposta ainda mais simples: não faço ideia. Agora, dois vetores são importantes na definição de taxa de câmbio a médio e longo prazo. Crescimento e inflação.

Nesse sentido, vemos que a inflação no Brasil para 2023 de 5,89%, segundo o Boletim Focus, é maior que a inflação projetada pelo Banco Central dos EUA, de 3,1%.

Países que experimentam maior inflação geralmente veem sua moeda perder poder de compra. Esse foi o cenário que vimos desde a formação do Plano Real com o Brasil apresentando consistentemente uma inflação maior que a dos EUA.

Em termos de crescimento, as expectativas também não parecem muito promissoras. De acordo com projeções do FMI, o Brasil deve crescer menos que a média da América Latina e do que os EUA em 2023.

Não tenho a pretensão de estimar o câmbio pelas próximas semanas ou mesmo para o fim de 2023. Ao olhar o histórico (desde a formação do Plano Real em 1995), o que se vê até aqui é a dificuldade do Brasil em entregar um crescimento consistente com uma inflação controlada e isso fez-se perceber na perda do poder de compra do Real frente ao dólar de 80% – inversão da taxa de câmbio de R$ 5,00.

O interessante nisso tudo é que um dólar a R$ 5,00, o qual no passado era visto como “caro”, hoje pode ser é visto por muitos como “barato”, tal como já aconteceu quando a cotação alcançou R$3,00 ou R$ 4,00.

Comparando o tamanho das oportunidades

Mas além das dificuldades do Brasil, o investimento internacional deve ser visto como uma forma de acessar oportunidades globais. Dentro dessa ideia de contextualizarmos o Brasil num cenário maior e internacional, vale trazer à luz certos fatos que muitas vezes nos esquecemos, ou ainda, os quais nunca nos foram informados.

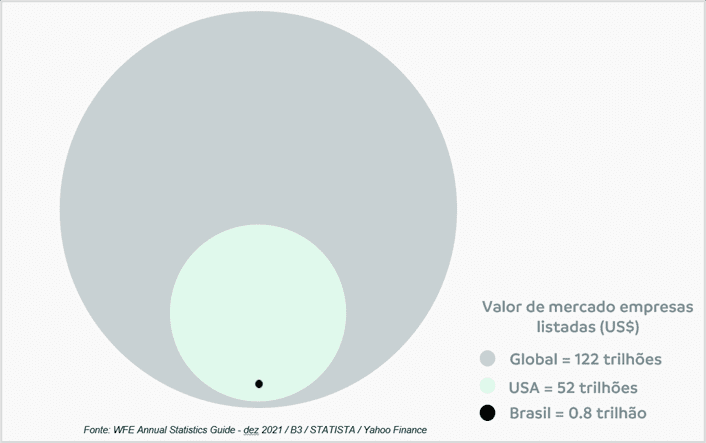

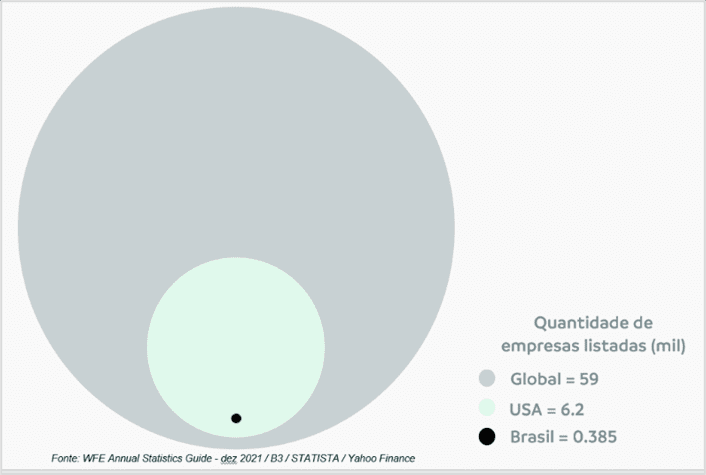

Apesar do mercado de capitais brasileiro oferecer alternativas de investimentos, quando comparamos com o resto do mundo, vemos como o Brasil representa uma parcela muito pequena.

Os gráficos abaixo ajudam a ver isso de uma forma mais visual.

No primeiro gráfico, vemos que o mercado de capitais americano é 65x maior que o mercado brasileiro. No segundo e terceiro, vemos que o número total de ativos listados nas bolsas americanas é quase 20 vezes maior que na bolsa brasileira. Um mercado menor representa menos oportunidades ou alternativas.

E o quarto gráfico compara o valor de mercado da maior empresa americana com a maior empresa brasileira.

Para terminar, uma comparação do desempenho do S&P 500 (linha preta) com o Ibovespa em dólar (linha amarela) nos últimos 10 anos.

Em outras palavras, ou em resumo: existe um mundo de oportunidades aqui fora no exterior.

Temporada de balanços

Por fim, lembro que seguimos tendo a safra de balanços nos EUA.