Alta de 30%: índice de BDRs supera desempenho do S&P500 em 12 meses

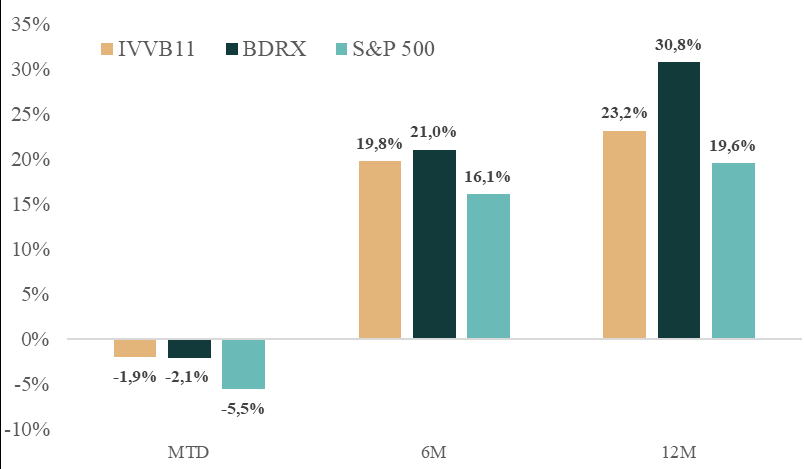

O BDRX, índice de BDRs da B3, segue com desempenho acima do S&P 500, principal indicador de ações de companhias de grande porte dos EUA, que bateu vários recordes neste ano, apesar da sequência de cinco quedas na semana passada. De acordo com relatório da Guide Investimentos, nos últimos 12 meses, enquanto o BDRX teve aumento de 30,8% no período, o S&P 500 registrou alta de 19,6%.

Já no mês, o índice de BDRs apresentou desvalorização de -1,1% (até 19 de abril). O retorno negativo foi menor que o do S&P, que teve queda de -5,5% no período.

“O mercado externo está passando por uma correção nos últimos dias em função da revisão nas expectativas de cortes de juros nos EUA. Os resultados do primeiro trimestre de 2024 que continuam sendo divulgados serão relevantes para a dinâmica do mercado”, pontua o documento assinado por Fernando Siqueira, head of research da Guide Investimentos.

Retorno das Magnificent 7

Devido à composição diferenciada dos ativos no BDRX, o retorno acumulado mostrou-se superior a outros índices. Superou, por exemplo, o S&P 500 e o IVVB11, um ETF que replica o desempenho do índice S&P 500, incluindo a variação cambial.

Isso tem muito a ver com as sete magníficas, grupo composto por Google, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla. No S&P 500, elas representam 28% do índice, enquanto no índice brasileiro o peso desses ativos corresponde a 43%.

“O retorno do BDRX frente à queda de 5,5% do S&P é explicado pela concentração do índice nas big techs, que vêm performando bem nos últimos meses, e pela alta de 3,6% do dólar no mesmo período. O impacto cambial trouxe um resultado melhor para o índice BDRX no mês de abril”, destaca o relatório da Guide.

Cenário de corte de juros

De acordo com a plataforma de investimentos, a revisão nas estimativas de corte de juros nos EUA está levando a uma correção no mercado de ações – tanto nos Estados Unidos quanto no Brasil.

“Além disso, a expectativa de juros mais altos por mais tempo também está levando à uma ‘rotação’ na bolsa americana, com ações de tecnologia liderando as perdas e ações de ‘valor’ liderando os ganhos. Entre as empresas de valor, podemos citar produtores de commodities, como empresas de petróleo, e empresas do setor financeiro”, diz o documento da plataforma de investimentos.

Maiores altas

As maiores altas do último mês, segundo a Guide, foram lideradas pela Micron Technology, pela Gold Fields Ltd e pela Sibanye Gold.

A Micron Technology é uma empresa multinacional americana que fabrica semicondutores e produtos de memória, incluindo DRAM, NAND flash e SSDs. “Eles são conhecidos por sua inovação em tecnologia de memória. Além disso, são importantes fornecedores para várias indústrias, incluindo eletrônicos de consumo, computação, automotiva e empresarial”, salienta a Guide.

A Gold Fields Ltd, por sua vez, é uma empresa de mineração de ouro com sede na África do Sul. Eles operam em várias minas de ouro em diferentes países, incluindo África do Sul, Gana, Peru e Austrália. O foco principal da Gold Fields é a exploração, extração e processamento de ouro.

Já a Sibanye Gold é uma empresa de mineração sul-africana que também se concentra na extração de ouro, bem como em outros metais preciosos, como platina e paládio. A Sibanye Gold tem operações na África do Sul e nos Estados Unidos. Concentra-se em maximizar a produção e a eficiência em suas operações de mineração.

“As mineradoras estão se beneficiando bastante com o preço do aumento do ouro, que no ano já supera os 40% de retorno. O aumento do ouro pode ser atribuído a tensões geopolíticas renovadas, como o conflito entre Israel e Hamas”, afirma a plataforma de investimento. Nesse sentido, “a guerra tem levado os investidores a buscar refúgio em ativos considerados mais seguros, como o ouro”

Por fim, a Guide destaca ainda o aumento significativo nas compras de ouro por bancos centrais de mercados emergentes.

Eles estariam acumulando reservas do metal como uma forma de proteção contra instabilidades financeiras e políticas.

Leia a seguir