Imposto de Renda 2024: passo a passo para entregar a declaração de última hora sem cair na malha fina

O prazo final para entrega do Imposto de Renda das Pessoas Físicas (IRPF) está chegando. Então, marque na agenda: quem ainda não declarou tem até o dia 31 de maio. Quem perder o prazo está sujeito à multa de no mínimo R$ 165,74 e de no máximo 20% do imposto devido.

Dessa forma, se você irá aproveitar os próximos dias ou o feriado prolongado de Corpus Christi para fazer a declaração, saiba que nós, da Inteligência Financeira, preparamos um passo a passo exclusivo, disponível logo abaixo.

Assim, basta clicar na pergunta correspondente à sua dúvida na hora de declarar o IRPF 2024. Pronto! Uma caixa de texto se abrirá com a resposta correspondente; simples, rápido e fácil para você se prevenir de multas e da temida malha fina.

E, além disso, você conta com um calendário da restituição do Imposto de Renda, bem como informações de quem recebe primeiro e como consultar.

Primeiros passos para declaração do Imposto de Renda

Deixou para última hora e não sabe por onde começar na hora de declarar o Imposto de Renda? Pois saiba que você está no lugar certo. Neste conteúdo, portanto, você terá acesso às principais dúvidas sobre o IRPF, apelidado de Leão.

Se você aderir à declaração pré-preenchida do Imposto de Renda, é capaz de se surpreender com a quantidade de dados que a Receita Federal sabe sobre sua vida. E como a entidade sabe de tudo isso e, assim, descobre sonegação de impostos?

Pois bem, a Receita cruza dados financeiros e fiscais, de acordo com a advogada Daniela Poli Vlavianos, sócia do escritório Poli Advogados. “Este cruzamento tem o objetivo de garantir a precisão das informações declaradas e também combater a sonegação fiscal”, explica.

Isso acontece com base em sete fontes de informação:

1. Declaração de Imposto de Renda Pessoa Física (DIRPF);

2. Declaração de Informações sobre Atividades Imobiliárias (DIMOB);

3. Declaração de Operações com Cartões de Crédito (DECRED);

4. Declaração de Serviços Médicos e de Saúde (DMED);

5. E-Social e CAGED;

6. Nota Fiscal Eletrônica (NFe) e Nota Fiscal de Consumidor Eletrônica (NFCe);

7. E-Financeira

Além disso, Daniela explica que a Receita realiza o cruzamento de dados com outros órgãos e entidades, tanto nacionais quanto internacionais, ampliando ainda mais o escopo de sua fiscalização.

Confira a lista de documentos para declarar o IR 2024:

– Última declaração do Imposto de Renda e o recibo de entrega;

– Documentos pessoais do titular da declaração (CPF e comprovante de endereço);

– CPF de cada dependente ou alimentando (pessoa a quem o contribuinte paga pensão alimentícia);

– Conta bancária para restituição ou pagamento de imposto;

– Informes de rendimentos fornecidos por cada fonte pagadora;

– Comprovante de rendimentos do trabalho não assalariado;

– Comprovantes de rendimentos de aluguéis;

– Comprovantes de rendimentos de pensões alimentícias e outros rendimentos semelhantes;

– Comprovantes de rendimentos de aposentadoria ou pensão do INSS;

– Comprovantes de rendimentos de seguro-desemprego, FGTS;

– Demais comprovantes de rendimentos;

– Documentos que comprovem a posse ou propriedade de bens ou direitos em 31/12/2023 a serem declarados no Imposto de Renda (por exemplo, contratos, escrituras, prestações e notas fiscais);

– Informes de saldos e rendimentos fornecido por cada instituição bancária em que o contribuinte tenha contas, aplicações financeiras e operações de empréstimo ou financiamento;

– Informes de transações com criptoativos;

– Notas de corretagens emitidas por corretora de investimentos em ações ;

– Comprovantes de pagamentos a escolas do ensino infantil, fundamental, médio, nível superior ou técnico;

– Comprovantes de pagamentos a médicos, dentistas, hospitais, planos de saúde, fisioterapeutas, psicólogos, exames laboratoriais, aquisição de aparelho e prótese ortopédica;

– Comprovantes de pagamentos feitos à previdência complementar

– Comprovantes de pagamentos feitos a título de pensão alimentícia judicial;

– Comprovantes de pagamentos efetuados a título de aluguéis e arrendamento rural;

– Comprovantes de pagamentos feitos a profissionais autônomos como: advogados, engenheiros, arquitetos, corretores, professores, entre outros;

– Comprovantes de doações feitas ou recebidas

A conta gov.br é um meio de acesso digital do usuário aos serviços públicos digitais. Por meio dela, você pode consultar os serviços do INSS e a CNH, verificar a situação da carteira de trabalho e até checar o portal da Receita Federal para verificar seus dados como contribuinte.

Qualquer cidadão brasileiro ou estrangeiro pode criar uma conta gov.br, desde que tenha registro na base de dados do Cadastro de Pessoas Físicas (CPF).

É possível criar sua conta pelo aplicativo ou pelo site. Se estiver no aplicativo, clique no botão “Entrar com gov.br“. Se se estiver no site, clique no botão “Criar conta gov.br“, em seguida digite seu CPF e siga as orientações para criar sua conta.

Entre na página de download do programa do Imposto de Renda da Receita Federal neste link. A página apresentará tanto o programa para download para fazer a declaração no computador quanto o programa Meu Imposto de Renda. Este último permite fazer a declaração online diretamente no site da Receita.

Além disso, você pode fazer a declaração baixando o aplicativo em tablets ou do seu aparelho de celular.

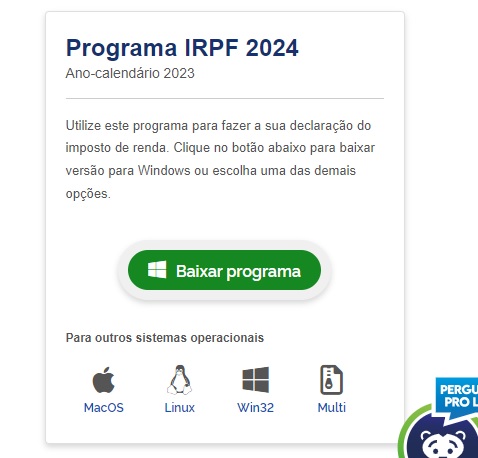

Então, faça o download do programa, conforme o sistema operacional de seu computador:

O sistema está disponível para as plataformas Windows (presente na maioria dos computadores), MacOs (sistema operacional da Apple), Linux e a versão Multiplataforma.

Após baixar o arquivo, basta clicar na versão executável do programa (.exe), que vai estar na pasta de Download do seu computador e clicar em instalar quando o programa abrir.

Assim, preencha os campos com as informações que recebeu nos Informes de Rendimentos do seu trabalho, da sua previdência privada, do seu banco e de sua corretora nas abas pertinentes.

Se preferir, pode fazer a declaração pré-preenchida, em que o sistema da Receita Federal completa tudo que tem a seu respeito na base de dados dela.

O primeiro passo para declarar o IRPF pelo celular é baixar o aplicativo Meu Imposto de Renda, que está disponível para celulares e tablets que utilizam sistemas Android e iOS.

Download do app para Android

Download do app para iOS

Informe sua conta gov.br. Se ainda não tiver uma, veja neste link o passo a passo para criar uma conta gov.br prata ou ouro.

Escolha, então, qual o ano da declaração que quer entregar. A seguir, clique em “IRPF 2024” e, então, em “preencher declaração”.

Para declarar o Imposto de Renda pelo celular também é possível escolher a declaração pré-preenchida. Esta declaração já vem com muitos campos já preenchidos, com informações recebidas da Receita Federal. Além de facilitar a entrega, ainda evita que o contribuinte cometa erros e caia na malha fina.

Posteriormente, preencha as fichas da declaração.

Veja o que cada uma das fichas significa:

– Identificação: dados do contribuinte, como nome, endereço, ocupação;

– Familiares: dependentes, caso queira incluí-los;

– Rendimentos: declare todos rendimentos tributáveis, isentos, não tributáveis e tributados de forma definitiva/exclusiva;

– Pagamentos: declare pagamentos feitos com despesas dedutíveis, como despesas médicas, com educação, pensão alimentícia ou previdência, por exemplo. Além disso, coloque também pagamentos com aluguel;

– Bens e dívidas: informe os bens e direitos que tinha em 31/12/2023, além de atualizar os campos caso tenha havido alguma compra ou venda. Também devem ser declaradas as dívidas acima de R$ 5.000 em tal data;

– Resumo: vá clicando nas bolinhas que aparecem no topo para conferir as informações e ver se está tudo certo com sua declaração (veja mais detalhes aqui). Antes de entregar o documento, verifique o triângulo no canto direito do aplicativo, que aponta erros que impedem de entregar a declaração. Caso estas informações não forem preenchidas, não será possível entregar a declaração.

Por fim, clique em “Entregar”. Preencha as informações bancárias para recebimento da restituição ou débito em conta do imposto a pagar. Aceite os termos e condições e clique em “entregar declaração”.

Desse modo, só será possível entregar a declaração se não houver nenhum erro de preenchimento. Mas, caso não tenha feito isso, volte ao passo “Verificar pendências”, corrija os erros e entregue a declaração.

Como declarar investimentos no Imposto de Renda?

Quem tem CDB deve declarar Imposto de Renda? E prejuízos com ações? Essas e outras perguntas sobre como declarar investimentos no Imposto de Renda 2024 são respondidas a seguir.

Fica dispensada a declaração no IR 2024 e, portanto, a inclusão na ficha “Bens e Direitos:”

– Saldos, em 31/12/2023, de contas-correntes bancárias, de contas poupanças e demais aplicações financeiras cujo saldo seja de até R$ 140;

– De bens móveis e direitos, exceto veículos automotores, embarcações e aeronaves, cujo valor unitário de aquisição seja inferior a R$ 5 mil;

– Do conjunto de ações, cotas ou quinhão de capital de uma mesma empresa, negociada ou não em bolsa de valores, e de ouro, ativo financeiro, cujo valor de aquisição seja inferior a R$ 1 mil.

Acesse a ficha “Bens e Direitos” e selecione o grupo 04 (Aplicações e investimentos). Dessa forma, no código, escolha o “01 – Depósito em conta poupança”.

Informe se o bem pertence ao titular ou a um dependente, além do país de localização do investimento. Além disso, insira o CNPJ da instituição financeira pela qual você fez o investimento.

No campo “Discriminação”, detalhe todas as informações que tiver sobre o investimento, como qual é o emissor, a quantidade e vencimento. Informe o valor do seu investimento em 31/12/2022 e 31/12/2023, conforme documento disponibilizado pela instituição financeira por onde fez o investimento.

Então, abra a ficha “Rendimentos Isentos e Não Tributáveis” e selecione a linha 12 – “Rendimentos de cadernetas de poupança, letras hipotecárias, letras de crédito do agronegócio e imobiliário (LCA e LCI) e certificados de recebíveis do agronegócio e imobiliários (CRA e CRI)”.

Ali, informe, portanto, o beneficiário do rendimento, se o titular ou dependente; o CNPJ e o nome da fonte pagadora; e o valor do rendimento isento.

Lembre-se de sempre seguir fielmente o informe de rendimentos da instituição financeira. Afinal, isso é fundamental para não ter desencontro de informações entre o que foi informado pelo banco ou corretora para a Receita Federal e o que está sendo declarado pelo contribuinte. Isso porque divergência de informações pode levar o contribuinte a cair na malha fina.

Não é preciso declarar a poupança no Imposto de Renda se o saldo das contas de poupança for menor do que R$ 140.

Se você está na dúvida de como declarar Tesouro Direto, saiba que saldo de todas as suas aplicações em títulos públicos (ou de seus dependentes) em 31 de dezembro de 2023 deve ser informado na ficha “Bens e Direitos”, no grupo 4 – “Aplicações e investimentos”, código 2 – “Títulos públicos e privados sujeitos a tributação (Tesouro Direto , CDB , RDB e outros)”.

A informação deve estar no informe de rendimentos enviado pelo banco ou a corretora que faz a custódia dos títulos.

No campo “Discriminação”, o ideal é detalhar cada título. Porém, se você achar melhor, pode simplesmente escrever algo como “Aplicações em títulos de Tesouro Direto”.

Atenção: se você investe em títulos públicos por mais de um banco ou corretora para investir no Tesouro Direto, informe os CNPJs e o títulos que tem em cada uma das instituições.

Nos campos “Situação em 31/12/2022″ e “Situação em 31/12/2023”, preencha a soma dos investimentos em títulos públicos nas respectivas datas.

O fato de investir em CDB (Certificado de Depósito Bancário), por si só, não obriga a pessoa a apresentar a declaração. Afinal, só está obrigado a declarar quem tinha bens e direitos com valor acima de R$ 800 mil em 31/12/2023. Ou, ainda, quem recebeu rendimentos tributáveis acima de R$ R$ 30.639,90 em 2023.

Se estiver obrigado a entregar o documento, então deverá informar também os dados da aplicação em CDB. Para isso, abra a ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. A partir daí, você deve criar um novo item, selecionando o tipo de rendimento “06 – Rendimentos de aplicações financeiras”.

Em seguida, informe se o rendimento é do titular da declaração ou de algum dependente. Informe, ainda o nome e CNPJ da fonte pagadora, conforme consta no informe de rendimentos, e o valor recebido.

Também é preciso informar a posição do CDB na ficha “Bens e Direitos”. Para isso, portanto, é preciso criar um novo item, selecionar o grupo 4 – “Aplicações e Investimentos”, código 2 – “Títulos públicos e privados sujeitos à tributação (Tesouro Direto , CDB, RDB e Outros)”.

Em seguida, deve informar se a aplicação pertence ao titular da declaração ou a um dependente (se houver). Por sua vez, no campo “Discriminação”, declare o nome da instituição financeira, número da conta, se for o caso, e, se essa for conjunta, nome e CPF do co-titular e o CNPJ da pessoa jurídica emissora (instituição financeira ou outra, conforme o caso).

Nos campos “Situação em 31/12/2022” e “Situação em 31/12/2023″ é preciso informar o saldo do CDB nessas datas, de acordo com o informe de rendimentos.

Na ficha “Bens e Direitos” – grupo 3, código 01, você deve indicar o país de localização das ações que você quer declarar. “Se for Brasil, é obrigatório informar o CNPJ da empresa em que possui ação”, diz Sabrina Lawder, sócia de tributos internacionais e mobilidade global da Grant Thornton.

No campo discriminação, é recomendável indicar o máximo de informações que puder. Que tipo de informação? “Quantidade, custo unitário, corretora de custódia etc.”, segundo Sabrina.

Já os campos “Situação em 31/12/2022” e “Situação em 31/12/2023” referem-se aos valores (custo de aquisição). “Aqui você pode incluir todos os custos envolvidos na operação”, diz ela.

Abra a ficha “Bens e Direitos” para declarar fundos imobiliários e selecione o grupo 07 – “Fundos”, código 03 – “Fundos Imobiliários”. Na discriminação, portanto, preencha com as informações do fundo. Preencha com quantidade de cotas, por emissor, que você ou seu dependente detinha em 31/12/2023, preço médio e com o CNPJ do fundo de investimento. Se há negociação em bolsa, preencha com o código de negociação (ticker).

Em seguida, nos campos “Situação em”, informe o valor das quotas nessas datas. “Lembrando que os bancos e corretoras não mandam essa informação em seus informes, devendo o próprio contribuinte apurá-las com base no preço médio de compra”, explica Richard Domingos, diretor da Confirp Contabilidade.

Os ganhos e perdas nas alienações de cotas deverão ser relacionadas na ficha “Renda Variável – Fundo Imobiliário”. Após preencher os valores, portanto, o próprio programa transportará o saldo para linha 5 – “Ganhos líquidos em renda variável” na ficha de “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

Os rendimentos de dividendos são considerados isentos. Assim, abra a ficha de “Rendimentos Isentos e Não Tributáveis” e declare no código 99 – “Outros Rendimentos Isentos”. De acordo com Domingos, esses rendimentos constam do informe de rendimentos.

Para declarar criptomoedas no Imposto de Renda, abra a ficha “Bens e Direitos” e selecione o grupo 08 – “Criptoativos ” e, depois o código aplicável ao tipo de criptomoeda investido. Assim, informe o CNPJ do custodiante, se houver.

No campo Discriminação, preencha com a quantidade de criptoativos que tinha em 31/12/2023, além do preço e, se aplicável, o CNPJ do custodiante.

Por fim, nos campos “Situação em”, preencha com os valores que já tinha em 31/12/2022, ou deixe em branco se não tinha nada. No campo 31/12/2023, informe o valor.

Se está na dúvida de como declarar day trade no Imposto de Renda, saiba que você, primeiramente, deve acessar a ficha “Renda Variável”. Selecione o campo “Operações Comuns / Day Trade”.

Verifique se há prejuízos a compensar do ano anterior. Caso tenha, informe o saldo do prejuízo em janeiro de 2023, em “Resultado Negativo até o mês anterior”.

Uma vez preenchido o mês a mês, o contribuinte deve verificar em “Consolidação do mês” se a alíquota foi calculada corretamente no campo “Imposto a Pagar”.

Por fim, deverá informar o valor pago durante o ano em “Imposto Pago”. Basta clicar em “IR Fonte no mês” para compensar o imposto retido do ano.

Para declarar fundos de investimento no IRPF 2024, clique na ficha “Bens e Direitos” do programa da declaração do Imposto de Renda 2024, crie um novo item e selecione o grupo 07 – “Fundos”. Então, escolha o código a depender do tipo de fundo investido.

No campo “Discriminação”, preencha os dados do fundo, como nome e CNPJ da instituição administradora do fundo e a quantidade de cotas no campo.

Além disso, preencha os campos “Situação em 31/12/2022” e “Situação em 31/12/2023” de acordo com o informe de rendimentos da instituição. Repita, portanto, o processo até declarar todos os fundos de investimentos que você tem na sua carteira.

Já para declarar os rendimentos, abra a ficha “Rendimentos sujeitos à Tributação Exclusiva/Definitiva”. Insira, então, o código 6 – “Rendimentos e aplicações financeiras”. A seguir, informe o CNPJ e nome da fonte pagadora e também o valor dos rendimentos. Vá repetindo esta operação até informar todos os rendimentos de sua carteira de fundos.

Na ficha “Bens e Direitos”, selecione o grupo 3, código 1. Então, indique a localização da ação (país). Em “Discriminação”, informe a quantidade de ações, valor que pagou em moeda original, qual corretora está e data de compra.

Assim, indique se as ações são ou não negociadas na bolsa de valores no exterior clicando em “sim” ou “não”.

Por fim ao declarar ações do exterior no IR, é recomendável fazer um controle paralelo de compra/venda para custo médio e conversão para reais. Isso porque os valores na DIRPF devem ser lançados sempre em moeda nacional no campo “Situação em 31/12/2022” e “Situação em 31/12/2023″.

Se você pretende declarar BDR no Imposto de Renda, então acesse a aba “Bens e direitos”. Ali, selecione o grupo 04 – “Aplicações e investimentos” e depois o código 04 – “Ativos negociados em bolsa no Brasil (BDRs, opções e outros – exceto ações e fundos)”.

Informe a quantidade de BDRs, por emissor, que você ou seu dependente detinha em 31/12/2023, nome da empresa, ticker, código de negociação, valor de aquisição (preço médio + taxas), bem como da corretora com CNPJ.

Se já tinha BDRs em 2022, preencha com o valor total dos BDR na data. Se não tinha ações em 2022, deixe em branco. Complete o campo “Situação em 31/12/2023” com o valor atualizado dos papéis.

Richard Domingos, diretor da Confirp Contabilidade, lembra que os bancos e corretoras não mandam essa informação em seus informes. Por isso, o próprio contribuinte precisará apurá-las com base no preço médio de compra.

Ele explica, além disso, que, ao contrário das empresas brasileiras, os proventos pagos por esse título não são isentos de IR, se o valor recebido superar R$ 1.903,98. No entanto, o investidor pode compensar qualquer imposto pago no exterior para não pagar novamente tributo no Brasil.

Sendo assim, declare na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo Titular”, aba “Outras Informações”, coluna “Exterior”.

Acesse a aba “Bens e direitos”, selecione o grupo 07 – “Fundos” para declarar ETF de renda fixa e depois o código 08 – “Fundos de Índice de Renda Fixa – Lei 13.043/14”. Preencha com quantidade de cotas, por emissor, que você ou seu dependente detinha em 31/12/2023, preço médio e com o CNPJ do fundo de investimento.

Se você já tinha cotas de ETF em 2022 deve preencher com o valor total em 31/12/2023. Se você não tinha cotas em 2022, deve manter como zero.

Para declarar ETF de renda variável, em vez de selecionar o código 08 você irá escolher o código 09 – “Demais fundos de índice de mercado”. Preencha com quantidade de cotas, por emissor, que você ou seu dependente detinha em 31/12/2023, preço médio e com o CNPJ do fundo de investimento.

Se o ETF for negociado em bolsa, não se esqueça de colocar o código de negociação (ticker). Caso o fundo seja detido no exterior, conforme a Lei 14.754/2023 (art. 14), é necessário saber se o contribuinte irá optar por trazer o bem a valor de mercado ou não.

Ao chegar na “situação do bem em 31/12/2022”, se já possuir esse fundo em anos anteriores a 2023, basta repetir o valor declarado em 31/12/2022. Caso tenha adquirido o ativo somente em 2023, mantenha o campo em 31/12/2022 zerado e incluía o valor em 31/12/2023. O valor a ser declarado é: valor da compra do ativo + custos com corretagem.

Teve perdas na bolsa de valores? Saiba que elas precisam ser declaradas. Para isso, na ficha “Renda Variável”, informe, mês a mês, o tipo de ativo (no campo “Operações Comuns/Day Trade”) e o valor de lucro ou prejuízo registrados no período.

Ao declarar prejuízo na bolsa, fique de olho em cada tipo de ativo e o respectivo ganho ou perda. Lembre-se de que a apuração se dá mediante a subtração do valor de venda pelo custo de aquisição das ações (obtido pela média ponderada dos valores).

Caso o resultado seja negativo (ou seja, se você teve prejuízo), é preciso colocar o sinal negativo (de “menos”, ou seja, “-“) na frente do número. Assim, esse valor também aparecerá na linha “Prejuízo a Compensar”, no quadro “Resultado” da mesma ficha.

Assim, na “consolidação do mês”, informe o Imposto de Renda já recolhido ao longo do ano. Portanto, nesse campo será apurado o imposto devido após a compensação de eventual prejuízo na bolsa.

Por fim, você ainda precisa atualizar a ficha de “Bens e Direitos” para refletir as ações alienadas (total ou parcialmente) e respectivo valor do ativo que estava declarado nos anos-calendários anteriores.

Além disso, vale lembrar que você pode deduzir despesas com corretagem, taxas e custos da operação na hora de declarar os prejuízos na bolsa.

Para declarar fundo de pensão, entre na ficha “Pagamentos Efetuados”, de acordo com a natureza do tipo de previdência complementar. “O código 36 é para o fundo de pensão de empresa privada, de instituidor e de PGBL”, detalha Flávia Gerola, associada do Trench Rossi Watanabe.

Ela relata que, por sua vez, o código 37 é para fundo de pensão de empresa pública; e o código 38 é para o investimento em “FAPI – Fundo de Aposentadoria Programada Individual”.

Quem fez resgates ou recebeu benefícios do fundo de pensão deve informar os valores de modo distinto, dependendo do modelo tributário escolhido quando da aquisição da previdência.

Se tiver escolhido a tributação progressiva, declare o valor recebido na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”, bem como o IR retido na fonte, equivalente a 15% do valor do resgate ou benefício. Esses valores serão acrescidos às demais rendas do contribuinte, tal como salários, aposentadorias etc.

A instituição financeira, a seguradora, ou fundo de pensão, deve encaminhar o informe com os valores que deverão ser declarados.

Já quem optou pelo regime de tributação regressiva, deve informar os resgates ou benefícios na ficha “Rendimentos Sujeitos à Tributação Exclusiva/ Definitiva”, na linha 12 – “Outros”.

Os aposentados e pensionistas com menos de 65 anos devem declarar o total de rendimentos de aposentadoria e pensão na ficha “Rendimentos Tributáveis Recebidos de Pessoa Jurídica” pelo titular ou pelo dependente.

Mas, assim que completar 65 anos, passa a ter direito a uma isenção extra sobre os rendimentos dessa natureza. Desse modo, a partir do mês do aniversário de 65 anos, os rendimentos de aposentadoria e pensão terão uma parcela adicional de isenção no valor de R$ 1.903,98 por mês, ou R$ 24.751,74 no ano.

Vale ressaltar que essa parcela isenta só vale para os rendimentos de aposentadoria, pensão, reforma e reserva remunerada. Ou seja, se o aposentado continua trabalhando e recebendo salário, mesmo que tenha mais de 65 anos, vai pagar imposto de renda sobre esse rendimento normalmente.

Já a pensão alimentícia, antes considerada rendimento tributável, agora é um rendimento isento, independentemente do valor recebido.

Pix, aluguel, carro, plano de saúde: o que e como devo declarar?

Está se perguntando se deve declarar o Pix no Imposto de Renda? Ou como mencionar um aluguel no documento? E a compra de um carro? Abaixo você confere uma lista das principais perguntas sobre finanças pessoais e como declarar cada item.

Pix não deve ser declarado no Imposto de Renda, bem como nenhum meio de pagamento. A afirmação é de André Gomes, sócio do escritório Souto Correa na área Tributária.

É preciso declarar o Pix no Imposto de Renda?

“O que você precisa declarar é o eventual rendimento recebido, seja por meio de Pix, TED, DOC, cheque ou em moeda corrente”, diz ele.

Por exemplo, se você tem um apartamento alugado e recebe o aluguel mensalmente na sua conta por Pix, aí sim você precisa declarar esse rendimento na ficha “Rendimentos Tributáveis”. Se você receber por TED da administradora do imóvel, a regra é a mesma.

O modo completo de como você irá declarar um imóvel dependerá da situação do bem. Ou seja, se está quitado, financiado, se foi adquirido por consórcio ou doação.

Estão obrigados a declarar o Imposto de Renda aqueles contribuintes com bens ou direitos de valor acima de R$ 800 mil em 31/12/2023. E isso independe do valor de aquisição do imóvel, de acordo com a Receita Federal.

No programa do Imposto de Renda, selecione a ficha “Bens e Direitos” e clique em “Novo”. Clique no grupo “01 – Bens Imóveis”.

Assim, escolha, dentre os 12 códigos disponíveis, o mais adequado. É possível escolher entre prédio residencial, comercial, galpão, apartamento, casa, terreno, imóvel rural, sala ou conjunto, construção, benfeitorias, loja e outros bens imóveis. Então, complemente as informações.

Para saber mais detalhes conforme cada situação do imóvel, veja nossa matéria completa aqui.

Para declarar a compra de um veículo à vista, abra a ficha “Bens e Direitos”, clique em “Novo” e escolha o grupo “02 – Bens Móveis”.

Então, escolha o código correspondente ao veículo que possui, como por exemplo “01 – Veículo automotor terrestre: caminhão, automóvel, moto etc.”. Preencha a localização e o Renavam, isto é, o número do Registro Nacional do Veículo e funciona como se fosse o RG automóvel. É possível encontrar este número no documento do automóvel.

Em “Discriminação”, informe todos os dados do veículo, como marca, modelo, ano. Informe, ainda, o nome e o CPF ou CNPJ do vendedor, além da data de aquisição. Deixe o campo “Situação em 31/12/2022” em branco se não tinha o carro nesta data. Caso já tenha declarado em 2022, então repita o valor informado.

No campo “Situação em 31/12/2023” coloque o valor total pago pelo veículo, que é o custo de aquisição. Se já tinha informado o valor em 2022, apenas repita o valor informado.

Veja aqui como fica a discriminação do campo ao declarar um veículo financiado ou a venda de um veículo.

Há dois meios de fazer a declaração da conta conjunta no Imposto de Renda, de acordo com a Receita Federal. Primeiramente, cada titular deve informar o saldo conforme a sua participação na conta bancária. Por exemplo: 70% do saldo para um, 30% para outro. E assim por diante.

Mas se não for possível ter informes separados, então a orientação é que o valor seja dividido pelo número de titulares. Dessa forma, o casal pode dividir 50% do valor do saldo e informar em sua declaração.

Se você tiver saldo em moeda estrangeira superior a R$ 140, você precisa declarar no Imposto de Renda. Para isso, o saldo em 31/12/2023 das contas abertas para fins de viagem ao exterior devem ser informados na ficha “Bens e Direitos”. Ali, selecione o “Grupo 06 – Depósitos à vista e Numerário”.

Clique, então, no código “01 – Depósito em conta corrente ou conta pagamento”. Altere a localização da conta para o respectivo país. Ao mudar o país, vai surgir um campo novo: “Opção pela atualização do valor do bem ou direito no exterior para o valor de mercado em 31/12/2023, nos termos do art. 14 da Lei n°17.754, de 2023”. Só marque, portanto, se tiver feito esta opção.

Informe, ainda, no campo “Discriminação”, o tipo e quantidade de moeda, instituição financeira, agência e número da conta / CNPJ da instituição financeira. Caso os valores estejam em moeda estrangeira, converta e declare os valores em reais, sempre pelo custo de aquisição (ou seja, pela cotação da data em que comprou a moeda, seja dólar ou euro). Mas não se esqueça de sempre seguir o informe de rendimentos para não ter problemas e cair na malha fina.

Se tiver moedas em espécie ou no cartão pré-pago, em “Bens e Direitos” escolha o grupo 6 – “Depósito à Vista e Numerário” e o código 64 – “Dinheiro em Espécie – Moeda Estrangeira”. Preencha o campo “Discriminação”: Detalhe a natureza da moeda (por exemplo, iene, franco suíço etc.), a quantidade em estoque e o CPF ou CNPJ da instituição, se aplicável. Informe a “Situação até 31/12/23”: Aqui, coloque o saldo total de quantas moedas adquiriu, calculado com base no custo médio de aquisição.

Restituição do Imposto de Renda

Ao total, serão cinco lotes de restituição do IRPF 2024. O primeiro terá pagamento no mesmo dia em que se encerra o prazo de entrega da declaração, ou seja, no dia 31 de maio. Assim, confira a seguir o calendário e demais perguntas comuns sobre.

O calendário de pagamento da restituição do Imposto de Renda ficou assim:

– 1º lote: 31 de maio;

– 2º lote: 28 de junho;

– 3º lote: 31 de julho;

– 4º lote: 30 de agosto;

– 5º lote: 30 de setembro

A correção dos valores de restituição pela taxa Selic se inicia partir da data prevista para a entrega da declaração de rendimentos.

A consulta do lote da restituição do Imposto de Renda e do valor poderá ser feita na página da Receita Federal na internet. Basta o contribuinte preencher seu CPF e data de nascimento na página “Consultar Restituição”. Então, selecionar o ano de 2024 em “Exercício” e o captcha para provar que não é um robô, e clicar no botão “Consultar”.

Também é possível fazer a consulta no aplicativo da Receita Federal para tablets e smartphones.

A Receita Federal abre a consulta ao primeiro lote de restituição do Imposto de Renda 2024 a partir das 10 horas do dia 23 de maio. Assim, mais de 5 milhões de contribuintes dividirão o valor total de crédito de R$ 9,5 bilhões. Isto é, segundo a Receita, o maior valor já pago em um lote de restituição do IRPF na história.

Vale lembrar que haverá prioridade aos contribuintes do Rio Grande do Sul para pagamento da restituição devido à calamidade pelas enchentes que afetam o Estado.

O lote inclui também restituições residuais de exercícios anteriores para contribuintes que caíram na malha fina.