A diversificação é o único “almoço grátis” em finanças

Milton Friedman, icônico professor da Universidade de Chicago e laureado com Prêmio Nobel de Economia de 1976, popularizou a frase de que “não existe almoço grátis” para assuntos de economia e finanças.

A expressão faz referência a uma prática que era usual nos Estados Unidos, especialmente nos bares do Velho Oeste, que forneciam comida de graça aos clientes que haviam comprado pelo menos uma bebida.

Os alimentos servidos eram em geral muito salgados, fazendo com que os clientes comprassem ainda mais bebida. Em outras palavras, o que parecia ser grátis na verdade trazia custos ocultos. De alguma forma a conta estaria sempre sendo paga.

A teoria clássica de finanças adota essa mesma ideia para os investimentos: a fim de conseguir mais retorno, o investidor necessariamente precisaria correr mais riscos. Caso deseje uma carteira de baixo risco seria obrigado a se contentar com um baixo retorno. Nada de almoço grátis entre risco e retorno para o investidor.

Apesar desta ideia, no geral, estar correta, Harry Markowitz também laureado com o Prêmio Nobel de Economia, o de 1990, demonstrou que pode haver uma exceção: uma carteira de investimentos corretamente diversificada pode reduzir o risco sem reduzir o retorno do investidor. Este seria o único “almoço grátis” em finanças.

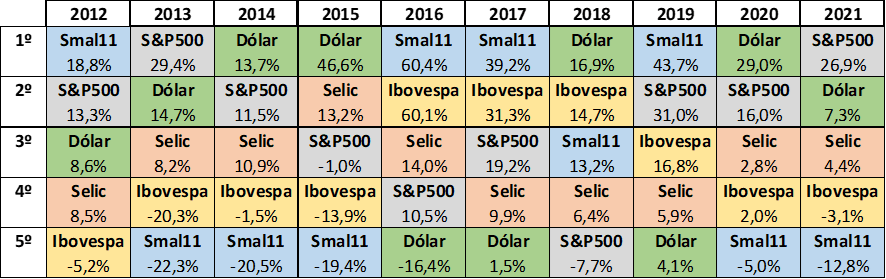

A fim de compreender essa ideia, vejamos o que aconteceu com 5 classes de ativos financeiros nos últimos dez anos completos, entre 2012 e 2021. Foram selecionados o dólar, a Selic, o Ibovespa (representando as ações “large caps” do Brasil, as grandes empresas na Bolsa), o Smal11 (ETF representando as ações “small caps” do Brasil, as empresas menores na Bolsa) e o S&P500, um dos índices mais representativos das ações dos Estados Unidos. Os resultados foram:

No período de dez anos analisados para os cinco ativos, há uma grande variação nos retornos obtidos por ano e também em sua posição no ranking de primeiro a quinto colocado entre os mais rentáveis. Certa classe de ativo vai bem durante um ou dois anos e depois tende a não ir tão bem mais durante um certo tempo. Isso tudo ocorre de forma bastante imprevisível. Observe ainda que em oito dos dez anos pelo menos um dos ativos apresentou retorno negativo (apenas nos anos de 2017 e 2019 isso não ocorreu).

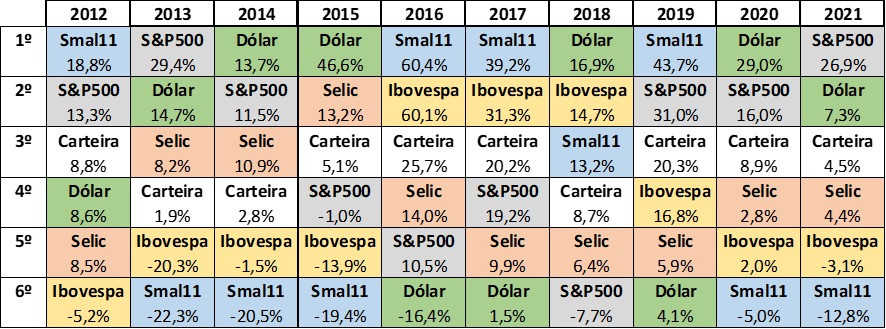

Imagine um investidor tentando analisar e escolher apenas uma classe de ativo para investir por ano, sem diversificação. Neste cenário correria grande risco de errar e obter prejuízo significativo pela variabilidade e imprevisibilidade dos retornos dos ativos. Por outro lado, um investidor diversificado correria bem menos risco. Apenas como exemplo, vamos supor uma carteira diversificada com pesos iguais nas cinco classes de ativos (20% em cada ativo). Os resultados teriam sido:

Mesmo com uma diversificação simples, de pesos iguais para os ativos na carteira, os resultados teriam sido ótimos. A carteira diversificada ficou consistentemente em terceiro lugar no ranking durante 7 dos 10 anos, e nos outros 3 anos ficou em quarto lugar. Durante os dez anos apresentou retorno positivo em todos os anos, algo que só ocorreu também com a Selic.

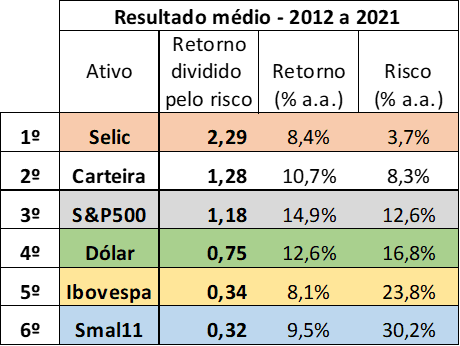

Considerando que o investidor analisa a relação entre retorno e risco, estes valores médios teriam sido os seguintes nos últimos dez anos:

Foram calculados o retorno e o risco (mensurado pela volatilidade do retorno) médios. Na segunda coluna divide-se o retorno pelo risco para analisar a eficiência do investimento. A carteira diversificada ficou em segundo lugar, acima de todos os ativos com risco. Perdeu apenas para a Selic, por ser um ativo de baixíssimo risco e histórico de retornos elevados no Brasil. Temos aí o “almoço grátis em finanças” de Markowitz com a carteira diversificada.

A ideia da diversificação da carteira de investimentos é bastante popular entre gestores profissionais e até mesmo investidores pessoa física. Ray Dalio, lendário gestor do fundo Bridgewater, coloca a diversificação como o “cálice sagrado” das finanças, o grande segredo por trás de seu imenso sucesso.

Ele sugere que uma boa diversificação deve incluir diferentes classes de ativos por variadas geografias e moedas. Uma lição que todo investidor deveria estudar.

Como investidor, preste bastante atenção a uma boa diversificação de seus investimentos, este é um dos principais fatores de sucesso para os seus resultados em longo prazo.