ChatGPT e as novas tecnologias de Inteligência artificial: os robôs podem aumentar seu lucro?

Os fundos quantitativos têm apostado na inovação para oferecer rentabilidade melhor que a média do setor. Isso porque o momento tem se mostrado difícil para os fundos de maneira geral.

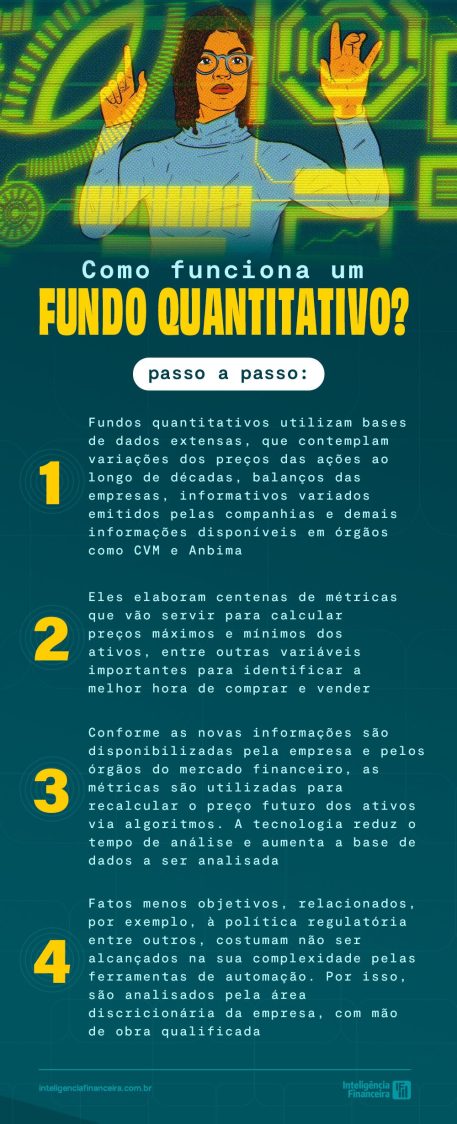

Antes de tudo, as empresas que trabalham com fundos de investimento quantitativos possuem bancos de dados vastos com informações sobre o desempenho dos ativos.

Nesse sentido, a ideia é comparar grandes volumes de informação sobre ações e títulos e tentar enxergar o preço do ativo no futuro por meio de cálculos matemáticos complexos.

Mínima interferência humana

Assim, a automação dos fundos quantitativos e sua estruturação sobre modelos matemáticos fazem com que eles estejam ao menos parcialmente descorrelacionados de outros fundos.

Em outras palavras, os fundos “pegam dados econômicos globais e teses e vão jogando esses dados no modelo (fórmula matemática)”, explica Fábio Sobreira, analista Chefe e sócio da Harami Research.

“Sem a intervenção humana, é reduzida significantemente a interferência de vieses, que a maioria dos fundos têm”, completa.

Nesse sentido, os fundos quantitativos que oferecem melhor resultado no Brasil são aqueles que os modelos matemáticos pré-estabelecidos são seguidos à risca. A afirmação é de Luís Moran, head da EQI Research,

“Você tem analistas que constroem e testam modelos, mas, uma vez testado e colocado em produção, o modelo continua sendo tocado, de maneira autônoma”, diz Moran.

Assim como Sobreira, Moran destaca que os quantitativos podem trazer resultados que destoam de outros tipos de fundos.

“Na pior das hipóteses, os fundos quantitativos têm menos vieses para implementar as estratégias. Ainda assim, tenho a impressão de que dizer que os resultados são sempre descorrelacionados parece um exagero”, afirma.

Inteligência artificial

As gestoras de fundos quantitativos podem utilizar inteligência artificial de diversas formas dentro de seu processo de investimento. É válido destacar que, não necessariamente, um fundo ou uma gestora precisa ser quantitativo para usar esse tipo de tecnologia.

“A inteligência artificial pode ser uma poderosa ferramenta em uma tomada de decisão de fundos discricionários, por exemplo. Dessa forma, os usos são vários, dependendo apenas da necessidade da gestora ou do fundo”, explica Gustavo Jorge, especialista de Renda Variável e sócio da Acqua Vero.

Ele destaca ainda que uma gestora quantitativa pode ser definida conforme a penetração de tecnologia em processos de pesquisa, modelagem, validação (backtest) e execução e que, em todas essas etapas a inteligência artificial pode contribuir de maneira decisiva.

Chat GPT

Ferramenta bastante comentada nos últimos meses, o Chat GPT também pode ser utilizado por fundos quantitativos, diz Jorge.

Ele destaca que a última carta trimestral da Kadima Asset Management, gestora de fundos quantitativos, que abordou a experiência na aplicação prática do Chat GPT, diz que a ferramenta foi utilizada de maneira eficiente nas seguintes funções:

- Auxílio na codificação de tarefas específicas;

- Suporte na criação de funções de plotagem de gráficos;

- Resumo de artigos acadêmicos;

- Criação de comentários em códigos de programação;

- Entre outras aplicações.

Dito isso, ele avalia que as ferramentas tecnológicas, como chat GPT e inteligência artificial, não têm potencial de substituir o trabalho humano especializado dentro dos fundos quantitativos, mas que são ferramentas úteis para assessores.

“Em alguns momentos, você pode deixar que a inteligência artificial ou um código tome decisões independentes, porém, é fundamental o acompanhamento de um especialista. Embora pareça que sim, uma IA não pensa sozinha. Ela pode errar e insistir no erro. Por isso é importante o acompanhamento de uma pessoa”, diz o sócio da Acqua Vero.

Algoritmos definem o momento certo

Em fundos quantitativos, a carteira do investidor é montada a partir da análise de dados do passado e com as novas informações do presente, com os modelos matemáticos tentando entender o rumo dos ativos no futuro.

“Em alguns dos casos, os algoritmos vão dar o momento de compra ou de venda desse ativo, analisando o histórico de preço e demais fatos e notícias que afetam as empresas”, explica Luiz Felipe Fernandes, diretor da Constância Investimentos.

No caso da Constância, são dados dos últimos 25 anos do mercado acionário brasileiro analisados pelo algoritmo da empresa. As informações são balanços trimestrais, histórico de valorização das ações, eventos relacionados à empresa e ao setor em que ela atua, entre outras informações. No total, são mais de 1 exabyte de informação, equivalente a 1 bilhão de gigabytes.

Mais ativos na mira

Os fundos mais tradicionais possuem algo em torno de 15 posições em um portfólio, e geralmente, contemplam ativos mais conhecidos, como ações do Ibovespa, já que há uma limitação maior na análise das opções no mercado.

Por outro lado, os quantitativos conseguem incluir, por exemplo, 120 ações, do Ibovespa ou não. Em momentos de dificuldades do Ibovespa, como o vivido desde as eleições do ano passado, a diversificação pode facilitar o acesso a ações menos conhecidas.

O Ibovespa possui um número de ações que oscila um pouco abaixo dos 90 ativos. Já os fundos quantitativos podem varrer toda a bolsa. No caso da Constância, são 250 papéis acompanhados cotidianamente.

“Se a ação tem boa qualidade, é de baixo risco e tem potencial de crescimento e bom preço, ela vai estar em primeiro lugar a ser comprada. Independentemente de compor ou não os principais índices da bolsa”, diz Fernandes.

Na carteira da Constância, uma única ação ocupa no máximo 4% da carteira para diluição dos risco.

O papel do analista

Ainda assim, o emprego da força de trabalho humana é essencial, principalmente na leitura de informações menos objetivas. “Um risco regulatório de Brasília contra um determinado setor pode mudar o cenário. Uma canetada contra uma atividade econômica não será identificada pela parte matemática. Aí, entra a área discricionária tradicional, dizendo que há um risco em determinado setor e a partir daí é possível reduzir o peso do ativo na carteira”, explica Fernandes.

Nesse sentido, é uma tarefa impossível para o assessor de investimentos, hoje, acompanhar tudo que há de novas informação no mercado financeiro, com um aumento exponencial da produção e divulgação de informações de todos os tipos que podem impactar um ativo. Diante disso, o analista se detém sobre tarefas mais técnicas, enquanto a tecnologia faz o trabalho mais geral, diz Jorge, da Acqua Vero.

“O papel do assessor é buscar entender como a gestora atua. Conhecer a gestão, o seu histórico e sua experiência no assunto e repassar isso ao seu cliente. A decisão de investimento em um fundo deve levar em consideração, com muito peso, a confiança que o investidor tem na gestão”, avalia Jorge.

Leitura de cenários

Um papel da bolsa brasileira que pode explicar a relevância do analista é a Petrobras. “Se você olhar a Petrobras (PETR3, PETR4) agora, todos os números indicam que é a melhor empresa da bolsa brasileira, tem ótimo dividend yeld, poder de lucro e de retorno sobre patrimônio líquido. Você olha e se pergunta: como gestores e fundos podem deixar uma empresa dessas tão barata?”, questiona Sobreira, da Harami Research.

Enfim, a resposta está no fato de os analistas conhecerem nuances relacionadas à Petrobras e ao cenário político e econômico que os modelos não capturam.

“A experiência dos profissionais de mercado diz que pode acontecer coisas ruins com a Petrobras, dado que mudou governo, que não são os mesmos gestores de antes. Isso, uma análise somente quantitativa não pegaria”, complementa Sobreira.

Vantagens e desvantagens dos fundos quantitativos

A maior vantagem dos fundos quantitativos é o uso da tecnologia para embasar tomadas de decisão em menor tempo e com maior assertividade, diz Jorge, da Acque Vero. Dessa forma, o especialista afirma que a tecnologia pode reduzir ou eliminar “vieses comportamentais que existem na tomada de decisão de qualquer ser humano. Por isso, esses vieses podem prejudicar o processo e as decisões de investimento”.

Por outro lado, os modelos matemáticos podem ser excessivamente complexos, “o que prejudica o entendimento do que está acontecendo. Se o gestor não sabe por que um modelo está ganhando dinheiro, é melhor parar”, alerta.

No Brasil, a quantidade e qualidade do tratamento dos dados também pode afetar negativamente a rentabilidade dos fundos quantitativos. “Esses fundos precisam de dados relevantes e de boa qualidade, porém, isso é um pouco problemático no Brasil. Isso porque a captura e tratamento dos dados são relativamente caros, é uma das razões de você ter poucos players aqui”, diz Moran, da EQI.

O que são os fundos quantitativos?

Assim, uma das definições mais aceitas no mercado é a utilizada por Christiano Lo Bianco, um dos fundadores da ASQ Capital. O especialista diz que esses fundos são estruturados com processos e decisões sobre investimentos baseados em três pilares.

Fundos quantitativos, segundo Lo Bianco

- Tecnologia (computação, programação, automação de processos)

- Finanças (trading, economia, fatores, preço, mercado)

- Modelagem (modelos matemáticos, estatísticos, otimização).

Além disso, outra definição bastante utilizada é de Rishi Narang em seu livro “Inside the Black Box”, best-seller dedicado a destrinchar o mundo dos fundos quantitativos. Assim, o autor diz que a estrutura de um fundo quantitativo contempla processos sistemáticos divididos em seis principais módulos.

Fundos quantitativos, segundo Narang

- Dados como matéria prima

- Geração de alfa (lucro acima do esperado)

- Gestão de risco

- Custos de transação

- Construção de portfólio de investimento

- Execução

Dessa maneira, na visão de Jorge, da Acqua Vero, o trabalho de Narang é o mais completo e preciso no assunto. “Se um fundo de investimento possui todos esses seus módulos descritos por Narang em seu processo de investimento, é, sem sobra de dúvida, o que se pode chamar de fundo quantitativo”, avalia.

O caso Medallion: rendimentos de 40% ao ano

O fundo quantitativo Medallion se tornou a grande referência para a maioria dos fundos do tipo criados no Brasil e no mundo. Em síntese, o Medallion contou com investimento muito robusto em tecnologia e, principalmente, a reunião de algumas das melhores cabeças do mundo em ciências exatas, entre elas, a do fundador, Jim Simons.

Ademais, Simons é um matemático de referência com estudos na área de geometria e topologia. Sua equipe também tem formação estranha ao mercado financeiro: ele está acompanhado por astrofísicos e PhDs em física, entre outras especialidades.

Apesar da qualificação acadêmica, hoje ele é conhecido principalmente como megainvestidor, presidente do conselho do Renaissance Technologies e a cabeça por trás do fundo que, há 30 anos, garante rentabilidade média próxima de 40% ao ano.