Lei de offshores e dos fundos exclusivos: saiba o que muda para os investimentos no exterior

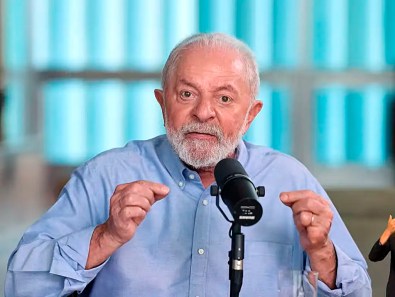

O presidente Luiz Inácio Lula da Silva sancionou com veto, nesta terça-feira (12), a lei que muda o Imposto de Renda (IR) sobre fundos de investimentos e sobre a renda obtida no exterior por offshores. A Lei 14.754, de 2023, foi publicada nesta quarta-feira no Diário Oficial da União (DOU). Vigorará a partir de 1º de janeiro de 2024, com exceções de algumas regras, como as relativas à transição do regime.

A seguir, confira o que muda com a nova lei de offshores e dos fundos exclusivos para investimentos no exterior.

O que estabelece a lei dos fundos exclusivos e de offshores

Em linhas gerais, a nova norma altera uma série de leis para tributar ou aumentar as alíquotas incidentes sobre fundos exclusivos (com um único cotista) e aplicações em offshores (empresas no exterior que investem no mercado financeiro). A Receita Federal será responsável por regulamentar futuramente as novas regras.

A expectativa do governo era de que a lei poderia gerar uma arrecadação da ordem de R$ 20 bilhões no ano que vem. No entanto, com as mudanças no texto durante a tramitação da matéria no Congresso, o valor projetado deve ser menor.

A lei estabelece uma alíquota de 15% para os fundos no exterior. Os fundos exclusivos de curto prazo terão uma alíquota de 20% e os de longo prazo, de 15%.

Além disso, no caso dos fundos exclusivos, os parlamentares definiram uma alíquota de 8% para o contribuinte que optar por antecipar o pagamento do IR sobre os rendimentos acumulados dos fundos até 31 de dezembro de 2023. O governo havia proposto uma taxa de 10%.

Pela legislação atual, os fundos de alta renda só são tributados quando os detentores resgatam seus lucros. Isso pode levar anos ou até nunca acontecer. Com a lei, fundos exclusivos passarão a ser taxados semestralmente, no sistema come-cotas, e os offshore, uma vez por ano. Alguns trechos da lei entram em vigor imediatamente. A maioria, no entanto, só produzirá efeitos a partir de 1º de janeiro de 2024.

Offshores

De acordo com a lei, lucros apurados via controladas no exterior por residentes no Brasil vão passar a ser tributados anualmente. Isso acontecerá sempre no dia 31 de dezembro do exercício vigente. Portanto, não mais no momento da percepção dos recursos pelo investidor.

Assim, passa a valer para as “offshores” a lógica do chamado “regime de competência”, pela regra de tributação periódica que já existe para investimentos feitos por empresas brasileiras via controladas no exterior.

A lei estabelece alíquota de 15% anuais sobre os rendimentos a partir de 2024, mesmo se o dinheiro permanecer no exterior. O recolhimento ocorrerá antecipadamente, com as mesmas regras dos fundos exclusivos (leia mais abaixo). A mudança também põe fim à tributação sobre a pessoa física titular de acordo com a tabela progressiva do IR.

O que são offshores?

Offshore é um termo utilizado para designar “empresas” constituídas no exterior. Essas empresas podem ser uma sociedade limitada, ou uma sociedade por ações, como conhecemos no Brasil.

Além disso, as offshores podem ser sociedades ou entidades não personificadas, que não têm equivalente no Brasil. Por exemplo: foundations e fundos de investimento com normas bem diferentes dos fundos brasileiros.

Nos fundos de investimento com classes de cotas (como os segregated portfolio funds), cada classe de cotas deve ser uma entidade separada.

Porém, de acordo com o Ministério da Fazenda, a utilização destes veículos de investimento gera distorções tributárias. Então, isso geraria “injustiça tributária e ferem a neutralidade, além de prejudicar a arrecadação”.

“As offshores em paraísos fiscais ou em países que com regimes fiscais privilegiados (isto é, de baixa ou nula tributação) são utilizadas por contribuintes de altíssima renda que visam investir no exterior.”

E o texto continua: “Entre outras vantagens, esse tipo de estrutura gera um benefício fiscal para estes contribuintes, que acabam postergando o imposto que deveria ser pago no Brasil”, informa.

Como é hoje

Atualmente incide alíquota de 15% de IR sobre o ganho de capital dos recursos investidos em “offshores”. No entanto, a taxação só ocorre sobre os recursos que voltarem ao Brasil. Ou seja, uma vez fora do país, essa renda poderia nunca ser tributada de fato.

Assim, antes da nova lei, os lucros das controladas no exterior estavam sujeitos à tributação no chamado “regime de caixa”. Isso permitia o diferimento de imposto por tempo indeterminado. Então, há vantagem competitiva em relação a outras modalidades de investimentos e distorções sobre o funcionamento da economia e a alocação de recursos no mercado.

Paraísos fiscais

A lei tributa os lucros das entidades controladas por pessoas físicas residentes no país e localizadas em paraísos fiscais ou beneficiárias de regime fiscal privilegiado.

As empresas no exterior com renda inferior a 60% da renda total também serão tributadas.

O contribuinte poderá declarar, em 2024, os bens e direitos da entidade controlada no exterior como se fossem seus (transparência para fins tributários).

Quando devidamente comprovadas, as perdas no exterior poderão ser compensadas com os rendimentos de operações de mesma natureza, no mesmo período de apuração.

Caso o valor das perdas supere o do lucro, ele será compensado com lucros e dividendos de entidades controladas no exterior.

As perdas não compensadas poderão ir para períodos posteriores.

Trustes

Até então, os trustes não eram regulados no Brasil. Isso causava dúvidas relevantes acerca do seu tratamento tributário e sendo fonte de insegurança jurídica para o contribuinte e para o Estado. A legislação brasileira não tratava desse tipo de investimento, normalmente usado para reduzir o pagamento de tributos e facilitar a distribuição de heranças em vida.

Assim, a nova lei define o truste como uma relação jurídica em que o dono do patrimônio transfere bens para outras pessoas o administrarem. Na prática, o truste é uma ferramenta usada pelos proprietários para transferir seu patrimônio a terceiros, normalmente seus filhos. O dever deles é administrar os bens conforme a vontade dos pais.

Os bens e direitos do truste devem permanecer sob a titularidade de quem o criou. Passando ao beneficiário apenas no momento da distribuição ou do seu falecimento. Eles terão que ser declarados pelo titular pelo custo de aquisição.

Os rendimentos e ganhos de capital relativos aos bens e direitos do truste serão obtidos pelo titular na data do evento. Ou seja: na criação do truste, distribuição dos bens ou falecimento do proprietário, e são sujeitos à incidência do IR.

A mudança de titularidade do patrimônio do truste é doação. Nesses casos, incide o Imposto sobre Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos (ITCMD), um imposto estadual.

Outros pontos da Lei 14.754

Abaixo, confira outros pontos da da Lei 14.754.

Fundos exclusivos

Os investidores de fundos exclusivos serão tributados, para fins de IR, em 15% dos rendimentos nos fundos de longo prazo. Ou então em 20% nos casos de fundos de curto prazo (até um ano). Prazos maiores de aplicação terão alíquotas mais baixas por causa da tabela regressiva do IR.

Os valores serão arrecadados uma vez a cada semestre por meio do sistema de come-cotas a partir do ano que vem.

O investidor que optar por começar a pagar o come-cotas neste ano poderá pagar 8% sobre todos os rendimentos de 2023 parcelados. A primeira prestação cai já em dezembro. Ou 15% em 24 meses, com a primeira parcela em maio.

Os fundos fechados terão de pagar IR também sobre os ganhos acumulados. Atualmente, a tributação dos fundos é apenas no resgate.

Fundos agrícolas e imobiliários

O projeto também muda o texto do governo com relação à isenção do IR para os fiagros e os fundos de investimentos imobiliários. Para serem isentos, esses fundos terão que ter o mínimo de 100 cotistas, e não os 500 propostos inicialmente pelo Executivo.

Além disso, as empresas que operam no país com ativos virtuais terão de fornecer informações sobre suas atividades e de seus clientes à Receita Federal e ao Conselho de Controle de Atividades Financeiras, órgão que combate a lavagem de dinheiro.

Variação cambial

A lei também normatiza a conversão da moeda estrangeira em moeda nacional. A cotação será a de fechamento para venda divulgada pelo Banco Central na data do fato gerador do imposto.

Assim, o lucro com a flutuação do dólar não será tributado em duas situações.

Primeiro, na variação cambial de depósitos em conta corrente ou em cartão de crédito ou débito no exterior. Isso desde que os depósitos não sejam remunerados.

Depois na variação cambial de moeda estrangeira para vendas de até US$ 5 mil por ano. O que passar desse valor será tributado.

O que Lula vetou?

Lula vetou um trecho do texto.

Foi no que definia bolsas de valores e mercados de balcão como “aqueles que operam como sistemas centralizados multilaterais de negociação”.

De acordo com o governo, a lei deixaria de fora da regulação outros participantes que podem funcionar com sistemas bilaterais de negociação.

“O dispositivo cria uma barreira à entrada de novos participantes nos mercados regulamentados de valores mobiliários. Também contraria os parâmetros que foram objeto de regulamentação expedida pela CVM. De modo que a sua manutenção provoca danos à livre concorrência e prejudica o desenvolvimento do mercado de capitais”, diz a mensagem de veto.

Com informações da Agência Senado e do Estadão Conteúdo