Redes de varejo estão sofrendo por causa de 3 fatores: veja quais

Empresas citadas na reportagem:

A apatia que predomina no ambiente de consumo tem afetado não apenas as empresas menos resilientes a períodos de crise de demanda, mas também companhias de “primeira prateleira”, historicamente mais protegidas das crises econômicas.

Juros elevados, que levam a uma desaceleração do ritmo de consumo por um período mais longo que o previsto pelas empresas, e questões pontuais de cada negócio têm contaminado o humor do mercado – e, por tabela, o desempenho no ano de ações de redes líderes como Renner, Assaí e Carrefour (Atacadão). Soma-se a isso o impacto da escassez de crédito, após o escândalo contábil na Americanas, e a taxa de inadimplência das famílias ainda resistente.

Como resumiu ontem o sócio de uma gestora, “o investidor não tem dado mais o benefício da dúvida a quase nenhuma empresa de consumo pelo que se prevê para este semestre, que já está meio perdido para o varejo”, diz.

Como se não bastasse o baque que as redes têm sentido com a escalada nos juros desde o ano passado, que eleva as despesas financeiras, os números dos balanços do primeiro trimestre mostram taxas de crescimento da receita nominal em desaceleração frente a 2022, e retomada de pressões em gastos fixos. As vendas têm subido mais forte em casos de comparações mais fracas com 2022 e no varejo para classe de alta renda.

Ontem, o site do Valor noticiou a onda de cadeias de capital aberto vendendo ativos, como lojas, depósitos e até a sede (caso do GPA) como forma de reduzir alavancagem, e num cenário de incerteza sobre a retomada.

“Há uma questão neste ano, e que não víamos antes, que é essa ‘gordura’ que o comércio tinha, com a taxa de expansão na receita bem acima do crescimento do volume. Isso vinha ajudando parte do varejo até ano passado”, disse diz Fabio Bentes, economista senior da CNC, a confederação do comércio.

“Essa ‘gordura’ refletia a capacidade de as empresas fazerem os seus repasses de preços ao cliente, algo que diminuiu neste ano com a deterioração contínua no ambiente macro. Há uma inércia no consumo que se arrasta há muito tempo e isso vai contaminando mesmo setores mais protegidos, como alimentos” disse.

Dados da CNC que cruzam receita e volume, utilizando os números da pesquisa de comércio do IBGE, mostram que a receita nominal chegou a subir pouco mais de 15% em março do ano passado – no primeiro bimestre, crescia 14,3%, para um volume que subia 1,5%. Já neste ano, essa receita avançou menos, 13,8%, na média do primeiro bimestre, para um volume que também perdeu o fôlego, e subiu 1,3%. O “gap” entre as taxas nos períodos, ou seja, a “gordura”, como diz a CNC, encolheu.

Esse movimento de repasses aos preços em moda e varejo eletrônico cresceu em 2022 como forma de proteger margem.

Bentes reforça que mesmo com o recente desaquecimento da inflação, não há efeito imediato em consumo. Isso porque a renda continua comprometida em patamar elevado – com base em dados do Banco Central, esse nível atingiu recorde de 18 anos da pesquisa neste ano. E certos segmentos, como alimentos, não crescem de forma acelerada quando há melhora em renda. “Ninguém passa a comer mais porque a inflação cai, a renda vai a outras áreas, como serviços.”

O comando do Carrefour citou, nesta semana, a desaceleração da inflação de preços ao consumidor, que afeta a receita nominal em vendas “mesmas lojas” (com mais de um ano), e a competição mais acirrada no atacarejo. Esse segmento vem crescendo de forma mais forte, mas tem sentido, além da “desinflação”, a canibalização maior após aberturas em ritmo acelerado, disse na quarta-feira o CEO do Carrefour, Stéphane Maquaire.

O grupo teve alta de 5,7% nas vendas “mesmas lojas” até março, abaixo do previsto por analistas.

No balanço do primeiro trimestre, o rival Assaí menciona resultados das ações tomadas para o aumento das vendas, mas cita impacto do ambiente macro e da base de comparação forte. Desde janeiro, as ações de Carrefour e Assaí caíram 36,5% e 39,5%, respectivamente, e o Ibovespa recuou quase 4%.

Questões específicas ligadas à cada negócio também tem afetado esses papéis na B3. “No atacarejo, há uma questão de mercado muito ofertado em número de lojas, além da canibalização dos pontos”, disse Alberto Serrentino, fundador da Varese Retail.

Analistas ainda citam desafios de integração de negócios, no caso do Atacadão (comprou a rede Big) e do Assaí (comprou lojas do Extra), que acontecem exatamente nesse período mais difícil, e que elevam despesas operacionais, junto com a alta nas despesas financeiras pelos juros.

Outra varejista, também líder em seu mercado, a Renner sentiu, no primeiro trimestre, uma reação negativa à estratégia da empresa de lançar coleção inverno com preço “cheio”, e reviu seus posicionamento após março, disse ontem o comando do grupo. O mercado já aguardava uma desaceleração após a rede já ter sinalizado a investidores dificuldades no período. Isso afetou a ação nas últimas semanas – no ano, a ON da Renner cai 20%, também acima do recuo do Ibovespa de 4%.

A varejista disse que entrou o primeiro trimestre muito estocada e precisou reduzir esse volume e, ao mesmo tempo, decidiu cancelar a coleção de transição, normalmente criada entre as quatro estações. E ainda preferiu antecipar a coleção inverno de 2023. Essa estratégia já havia sido usada em 2022, mas neste ano não funcionou. A venda de janeiro a março subiu 2,2% (se descontar a Camicado cresceu 3,5%).

Foi feito um repasse de preços que “feriu o consumidor” e a venda desacelerou após março, disse ontem o CEO da Renner, Fabio Faccio, em teleconferência, reforçando que desde abril, há sinais mais positivos dos ajustes feitos.

“O momento está um pouco difícil, o ambiente não nos ajuda muito, e o tempo [clima] e o ambiente ‘macro’ são incontroláveis, mas a empresa tem que ajudar. Podemos não ter feito bem, mas a equipe está unida trabalhando”, disse o presidente do conselho de administração da rede, José Galló, durante evento anual com investidores ontem.

Ainda nesta semana, após a divulgação pela Arezzo de seus números de janeiro a março – mesmo com vendas acima do esperado pelo mercado – as ações da empresa caíram 5,7% no pregão. Número mais fraco em margem bruta, dizem gestores ouvidos, ajudou a afetar o humor dos investidores. A ação da varejista cai 19,7% no ano.

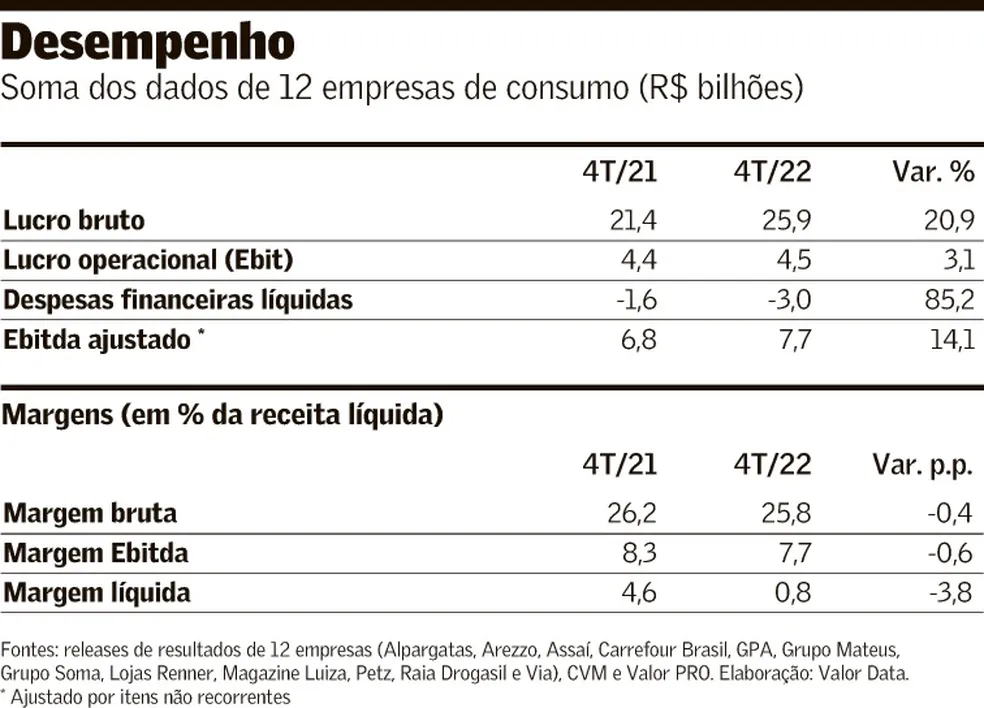

Levantamento feito pelo Valor Data, sobre balanços das empresas no fim de 2022 já indicava esse cenário mais complexo. A receita líquida das varejistas e indústrias de consumo do país, presentes na base no Ibovespa (são 12 companhias), subiu 22,6% de outubro a dezembro, e as despesas operacionais cresceram 25,4%. Já o valor do ebit, indicador que mede o lucro operacional (antes dos efeitos de despesas financeiras) subia apenas 3%. A margem bruta no período encolheu 0,4 ponto, para 25,8%, a e a margem ebit diminuiu 0,9 pontos, para 4,5%.

Por Adriana Mattos, do Valor Econômico

Leia a seguir