A Bolsa de Valores vai subir em janeiro?

A Bolsa de Valores vai subir em janeiro? A resposta mais verdadeira, mais honesta intelectualmente é: ninguém sabe! Apesar de algumas pessoas afirmarem que conseguem prever o comportamento do mercado, com todo o meu respeito às suas crenças, não há evidências científicas sólidas que seja possível fazer isso de forma sistemática e consistente. Eventuais acertos estão muito mais relacionados à aleatoriedade, à sorte, do que a qualquer técnica ou habilidade do analista.

Bem, qual o sentido da pergunta então se a resposta é: “não sei?” A pergunta é fundamental e ilustra muito bem a ideia pouco intuitiva defendida por Nassim Taleb que não conhecer algo não deve implicar não agir, ao contrário, o bom investidor deve sempre agir em meio a incerteza. A questão é mudar o foco do pensamento preditivo para um pensamento estatístico. Ao invés de certezas (que não existem no mercado financeiro) as situações devem ser analisadas em termos de probabilidades.

Esta pergunta parece ingênua, mas está no centro de um grande debate atual da teoria financeira e com grandes implicações práticas para os investidores. O debate ocorre entre os defensores do chamado “Mercado Eficiente” (parte central do que ficou conhecido como Moderna Teoria Financeira) e os seus críticos, notadamente, o pessoal das Finanças Comportamentais.

O mercado é mesmo imprevisível?

Para Eugene Fama, vencedor do Prêmio Nobel de Economia de 2013 e tido como um dos maiores expoentes dos postulantes do Mercado Eficiente, esta pergunta sempre será impossível de ser respondida, em quaisquer circunstâncias. Isso ocorreria, pois, o mercado sendo eficiente, reagiria sempre de forma totalmente correta às novas notícias.

No caso de serem positivas o mercado subiria, proporcionalmente a quão positiva é a notícia, e em caso contrário, cairia também de forma totalmente proporcional. O mercado seria absolutamente racional e para sabermos se ele subiria ou cairia em janeiro antecipadamente, precisaríamos saber quais seriam as notícias de janeiro, o que não é possível antes de ocorrerem. Logo seria impossível prever o mercado.

Contudo há um detalhe fundamental neste raciocínio: o mercado é eficiente em média. Os investidores errarão (e muito) individualmente na interpretação das notícias, alguns investidores irão interpretar para menos o efeito das notícias nos preços, outros para mais, porém, os erros, em média, se compensam fazendo o mercado ser eficiente e acertar. Essa assertiva está fundamentada na lei dos grandes números (LGN) da estatística.

É similar ao experimento de jogar uma moeda: para apenas uma pessoa jogando moeda é possível que, em curto prazo, seu resultado seja diferente de 50% de caras. Mas com muitas pessoas jogando moedas ao longo do tempo, a soma dos resultados convergirá inevitavelmente para o “valor correto” de 50% pela LGN. O mesmo valeria para o mercado de ações, com muitos participantes comprando e vendendo ações (“jogando dados”) ao longo do tempo, fazendo com que os preços se movam para o “valor correto” também pela LGN.

Daniel Kahneman, vencedor do Prêmio Nobel de Economia de 2002, um dos maiores pensadores das Finanças Comportamentais, demonstrou, ao longo de décadas de pesquisa experimental, uma falha nos pressupostos do Mercado Eficiente: em algumas situações específicas os investidores previsivelmente erram todos (ou a grande maioria) para o mesmo lado, subestimando ou superestimando os preços. Assim os erros não se compensam para fazer o mercado “acertar”. Esse erro sempre para o mesmo lado é tecnicamente conhecido como “viés”. Portanto, se os vieses comportamentais são erros previsíveis dos investidores, então o mercado seria, em alguma medida, previsível também.

Mas vai subir em janeiro?

Voltando a pergunta sobre a bolsa subir em janeiro: existe um viés comportamental bem documentado que é chamado de “efeito calendário”. Há uma certa “sazonalidade” na bolsa de valores, com alguns meses historicamente sendo melhores que outros em termos de valorização dos ativos.

O mês de janeiro historicamente é tido como um período favorável para a bolsa, enquanto o mês de maio, por exemplo, é considerado desfavorável, especialmente nos EUA. Há inclusive, curiosamente, um ditado nos EUA: “sell in May and go away”, que traduzido seria algo como “venda em maio e vá embora da bolsa”, pois historicamente seria um período de baixa do mercado.

Os motivos reais para isso acontecer são controversos, afinal fatores comportamentais são difíceis de explicar, são complexos. Geralmente são atribuídos a períodos de maior ou menor otimismo e liquidez do mercado, que são influenciados em alguma medida pelo calendário.

Maio nos EUA é o início das férias de verão, o que costuma diminuir a liquidez do mercado e tirar um pouco do foco dos investidores. Janeiro seria influenciado pelo ano novo que traria um maior otimismo, por uma renovação de ciclo, otimismo talvez até ingênuo, como as nossas promessas pessoais de ano novo (vou emagrecer, parar de beber, voltar a estudar, entre muitas outras neste ano que está começando….). As causas do efeito calendário são controversas, mas seus efeitos possuem uma certa consistência.

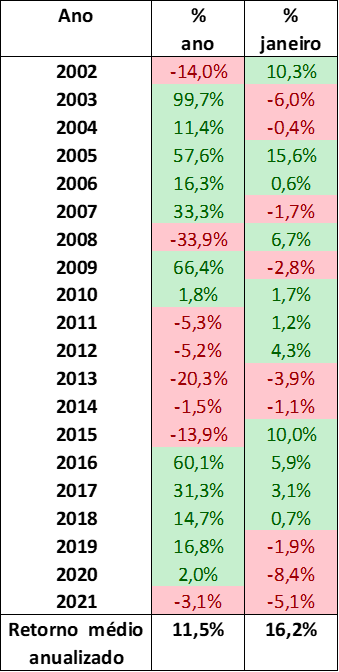

Vejamos os resultados dos último 20 anos no Brasil (não considerei o ano de 2022, pois não estava finalizado quando escrevi esse texto):

Os resultados dos último 20 anos mostram uma certa razão para o efeito calendário em janeiro no Brasil. Um investidor que tivesse mantido seus ativos investidos no Ibovespa de 2002 a 2021 teria obtido, em média, retorno de 11,5% ao ano. Caso o mesmo investidor houvesse aplicado os recursos apenas nos meses de janeiro do mesmo período, o seu retorno anualizado teria sido bem maior, de 16,2% ao ano.

Observando os números, o resultado de janeiro parece excelente, mas cuidado com a empolgação: há uma grande volatilidade envolvida, o que implica estatisticamente uma probabilidade próxima a 37% do resultado “superior” de janeiro ser fruto apenas da aleatoriedade, do acaso, e não de um viés estatisticamente robusto. Ademais retorno passado não é garantia de retorno futuro, nada garante que o efeito calendário continuará acontecendo nos próximos anos.

O que fazer então?

A discussão acerca dos vieses das Finanças Comportamentais é muito interessante, mas o investidor deve tomar muito cuidado ao se guiar por eles. Apesar de evidências sólidas da sua existência, em geral, são efeitos pequenos e nada garante que se repetirão nos próximos anos. A melhor estratégia continua sendo a de uma carteira diversificada com horizonte de longo prazo, mas, dentro desta estratégia, pode ser bem interessante investir em janeiro e aproveitar a possível sazonalidade favorável.