- Home

- Onde investir

- Renda fixa

- IMA-B 5 bate IPCA+7%: vale a pena investir no índice?

IMA-B 5 bate IPCA+7%: vale a pena investir no índice?

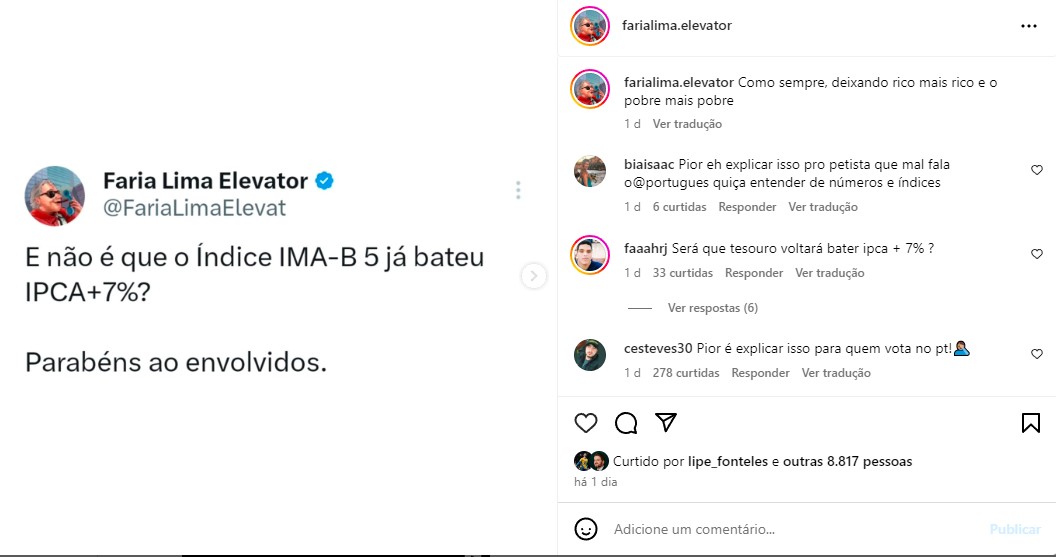

Uma postagem da página de humor do mercado financeiro Faria Lima Elevator na última segunda-feira (10) deixou muitos investidores curiosos – e outros revoltados. Na publicação, o perfil destaca que o índice IMA-B 5, indicador formado por títulos públicos indexados à inflação, bateu o IPCA+7% (imagem abaixo), “como sempre, deixando o rico mais rico e o pobre mais pobre”.

Mas, afinal, o que está por trás da publicação polêmica do Faria Lima Elevator? E será que vale a pena investir em produtos atrelados ao IMA-B 5? Confira a seguir.

O que é o IMA-B 5?

Para começar, vamos entender o que é o IMA, o Índice de Mercado Anbima, que é uma referência para os investimentos em renda fixa. O indicador é uma das formas de acompanhar o desempenho das aplicações e também avaliar, de forma comparativa, as opções de produtos disponíveis no mercado.

O IMA é formado por uma carteira de títulos públicos semelhante à que compõe a dívida pública interna brasileira. Isso significa que o indicador apresenta os mesmos papéis, na mesma proporção, da dívida. Ele é chamado de IMA-Geral.

Para retratar essa variedade de títulos existentes, são calculados diferentes indicadores. Eles reúnem ativos de características semelhantes e são chamados de subíndices.

Subíndice IMA-B 5

Um desses subíndices é o IMA-B 5, citado no post do Faria Lima Elevator. O indicador é formado por títulos públicos indexados à inflação medida pelo IPCA (Índice Nacional de Preços ao Consumidor Amplo), que são as NTN-Bs (Notas do Tesouro Nacional – Série B ou Tesouro IPCA+ com Juros Semestrais) com vencimento de até cinco anos.

Como investir no IMA-B 5?

Os índices IMA não são “investíveis”, explica Jayme Carvalho, economista-chefe da SuperRico. De acordo com ele, para se vincular aos indicadores da Anbima, como o IMA-B 5, é preciso usar um ETF negociado na bolsa ou um fundo que tem como objetivos replicar o índice.

“Para investir no índice, você vai ter fundos que replicam o IMA-B 5 em praticamente todos os bancos. Há casas inclusive que têm fundo de previdência que replicam o indicar e colocam um pouco de crédito também na carteira. Seria uma outra alternativa”, acrescenta Samuel Machado, sócio da One Investimentos.

Vale a pena investir em produtos atrelados ao IMA-B 5?

Mas será que o momento é propício para investir em produtos atrelados ao IMA-B 5? Gustavo Cruz, estrategista-chefe da RB Investimentos, destaca que “estamos agora em um momento de muito estresse no mercado brasileiro, e nós temos praticamente todos os ativos de títulos públicos com preços muito atípicos”. De acordo com os especialistas consultados pela Inteligência Financeira, o cenário atual de juros altos é consequência, sobretudo, da condução da política fiscal.

“Então, temos IPCA+6,20% na maior parte dos casos de título atrelados à inflação. O Tesouro prefixado está perto de 12%, 11,50% no mais curto. Isso tudo, provavelmente, em um cenário mais calmo no final do ano, vai valer mais se o investidor não estiver pensando em levar o título até o vencimento. Se levar, também vai ter um retorno extremamente interessante. Por isso, esses produtos acabam sendo tão procurados neste momento”, pontua Cruz.

Na avaliação de Machado, é um bom momento para colocar de 10% a 20% da carteira em produtos atrelados ao IPCA de curto prazo.

“Isso porque a nossa curva de juros curta, em média, subiu bem. Até em relação aos vencimentos mais longos. Então, você não precisa estender tanto o prazo para ter um retorno interessante com investimentos atrelados ao IPCA”, afirma Machado.

Ele acrescenta que “seria bom também tentar mesclar com um pouco mais de prazo, para, se tiver um fechamento de juros mais longo, capturar um prêmio”.

“O problema dos juros mais longos é que eles dependem da questão fiscal do Brasil, que está problemática. Enquanto que, em relação aos juros mais curtos, a gente está mais refém da política monetária”, avalia o especialista.

Para quem são os investimentos atrelados ao IMA-B 5?

Esse tipo de investimento é indicado para o investidor que entende o movimento de marcação ao mercado, de acordo com Santiago Schmitt, especialista em renda fixa da Manchester Investimentos.

“Assim, ele pode ter uma saída antecipada, vendendo antes do vencimento com uma ágil. Também é recomendado para os clientes que querem se proteger da inflação e para quem já está montando uma aposentadoria ou já querendo fazer uma sucessão. Os ativos atrelados ao IPCA normalmente são um porto seguro nesse sentido, afirma Schmitt.

Ponto de atenção

De acordo com Jayme Carvalho, economista-chefe da SuperRico, o momento merece a atenção do investidor. Na avaliação do especialista, o mercado de taxa de juros públicas está bem estressado, com os juros subindo, “o que, por um lado, é uma oportunidade para quem tem dinheiro e ainda não investiu”.

“Mas a gente percebe que, aparentemente, os motivos que estão fazendo os juros subirem permanecem e, em momentos parecidos com esse, os juros subiram ainda mais. Isso significa que, se o investidor colocar dinheiro agora, tem risco de ele sofrer. Então, a nossa recomendação nesses títulos de renda fixa é cautela nesse momento. Não necessariamente não investir, mas ser mais cauteloso”, pondera Carvalho.

A polêmica por trás do post do Faria Lima Elevator

Mas, afinal, o que está por trás da provocação do post do Faria Lima Elevator? De acordo com Jayme Carvalho, “os motivos aparentes de que os juros estão subindo, além das taxas de juros elevadas no exterior, é o fato de o governo estar gastando mais do que, de certa forma, a expectativa”.

“O governo está gastando mais dinheiro para, teoricamente, segundo o presidente da República e o Congresso, ajudar os mais pobres. Esse gasto de dinheiro, entretanto, sem um aumento de receitas, está trazendo um risco para que a dívida pública fique num nível muito curto”, destaca o economista-chefe da SuperRico.

O especialista avalia a situação como “preocupante”. De acordo com Carvalho, a elevação da taxa de juros “infelizmente também inibe os investimentos”. “No final, é isso que o post quer dizer: não está sendo bom para o mais pobre a política do governo de gastar mais”, resume ele.

Samuel Machado, sócio da One Investimentos, ressalta que os mais afortunados no Brasil costumam alocar bastante nesses títulos atrelados ao IPCA, ficando mais rico, como sugere a publicação do Faria Lima Elevator.

“Isso porque eles vão ter ganhos reais com uma inflação em um patamar que a gente raramente vê no mundo, mesmo em outros países emergentes. E o pobre fica mais pobre porque ele vai sentir a inflação no bolso. Quem sente a inflação de verdade no Brasil é o pobre. O rico se utiliza dela para rentabilizar o dinheiro que ele ganha. Há essa constância aqui no Brasil. O rentismo dá mais dinheiro para o rico, via resultado financeiro”, avalia Machado.

Leia a seguir