Eleições americanas 2024: qual o impacto no mercado?

Em 2024, teremos um ano marcado por eleições presidenciais ao redor do mundo, com destaque para as eleições nos Estados Unidos, que costumam movimentar as manchetes. Quer entender os impactos que as eleições americanas 2024 geram nos mercados e como isso pode conversar com seus investimentos? A seguir, confira essa e outras análises.

Eleições ao longo de 2024

Neste ano de 2024, temos diversas eleições ocorrendo no mundo. Globalmente, veremos cerca de 49% da população mundial decidindo seus governantes por meio de eleições nacionais; são pelo menos 64 países (além da União Europeia).

Em um cenário geopoliticamente complexo, será importante analisarmos o desfecho disso e seus possíveis impactos no mercado, ainda mais considerando que tais resultados podem gerar consequências não apenas em 2024, mas também nos próximos anos.

Eleições nos EUA

Como brasileiros, temos um viés de acreditar que tais eventos (eleições) são determinantes para o desempenho do mercado. Obviamente, esse viés não surge por acaso, mas é fruto das experiências que vivemos.

De fato, como uma economia emergente e uma democracia relativamente jovem, experimentamos muitos eventos e situações em que o cenário político e o risco político impactaram significativamente nossos investimentos.

Nos EUA, também teremos eleições importantes, as quais ocorrerão no dia 5 de novembro de 2024, quando os americanos irão escolher:

- presidente e vice-presidente;

- 435 assentos na Câmara dos Representantes dos Estados Unidos (Congresso);

- 34 dos 100 assentos no Senado;

- 13 governos estaduais e territoriais.

Portanto, ao longo do ano, iremos produzir diversos conteúdos sobre o tema, buscando explicar, esclarecer, traduzir e analisar o que está acontecendo por aqui, para que você se sinta totalmente confortável em investir nos EUA.

Primeira coisa…

Deixe a emoção de lado…

Sei que notícias, informações, conteúdos e análises sobre os impactos no mercado desse ou daqueles candidatos são sempre interessantes. Eles capturam nossa atenção, mexem com certas paixões e crenças, geram certa excitação com os impactos e reflexos dessa ou daquela escolha.

Mas entendo que aí que mora o “perigo”. Veja o que o Oráculo de Omaha, Warren Buffet, ensina sobre as emoções e o ato de investir:

“Investing should be more like watching paint dry or watching grass grow. If you want excitement, take your money and go to Las Vegas.”

“Investir deveria ser mais como ver a tinta secar ou ver a grama crescer. Se você quer emoção, pegue seu dinheiro e vá para Las Vegas.”

Então, para começar, tente manter isso em mente: investimentos não combinam com emoções, tente mantê-las longe da sua carteira.

Entendo ainda que, no imaginário popular, está o fato de que efetivamente o presidente, os deputados e senadores tomam decisões que são relevantes e que podem eventualmente impactar a economia. Sendo assim, seria racional supor que devo ajustar meu portfólio dependendo de quem for indicado ou dos resultados da eleição, correto?

Racional… mas talvez o que a história nos ensina é que esse pensamento não se mostrou de fato verdadeiro, ou a melhor alternativa.

Aqui nos EUA a história foi diferente…

Um primeiro ponto que eu gostaria de mostrar para vocês é que aqui nos EUA o impacto e a percepção frente às eleições tendem a ser diferentes. E, com isso, consequentemente, o reflexo disso em seus investimentos também.

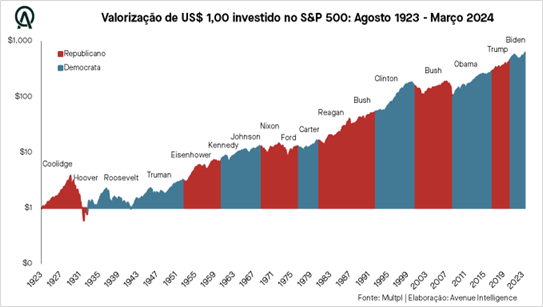

Uma forma bem geral de vermos isso é através do gráfico do S&P500 ao longo dos anos, com presidentes dos diferentes partidos (em azul os presidentes democratas e em vermelho presidentes do partido republicano). O gráfico mostra a valorização de US$ 1 investido no S&P500 de janeiro de 1928 até junho de 2022.

Mas e o desempenho nos anos eleitorais?

Normal também seria imaginar que as incertezas decorrentes da corrida política, as pesquisas, os debates etc gerariam um impacto no mercado, elevando as incertezas e, consequentemente, gerando um impacto negativo no mercado.

Em média, ao longo dos anos, o retorno do índice foi muito pouco diferente em decorrência das eleições. Em suma, o retorno geral do S&P 500 durante o período (1928 a 2020) foi de 10,2%; já o retorno médio em anos eleitorais foi de 11,57%; e o retorno após as eleições foi de 10,67%.

Um estudo da Blackrock mostra o mesmo, ou seja, que os anos de eleições presidenciais, historicamente, se mostraram positivos para ações. Neste levantamento, eles dividem o ano em trimestres e avaliam o desempenho da bolsa americana. Surpreendentemente, justamente nos meses de maior incerteza que antecedem a eleição, ou seja, o terceiro trimestre, foi o momento que apresentou o melhor desempenho no mercado. Historicamente, o terceiro trimestre apresentou os retornos mais fortes, com um retorno médio de 6,2%.

No mínimo contraintuitivo, não é mesmo?

E o mercado de bonds?

Na renda fixa, a verdade é que as perspectivas e expectativas em relação à decisão do Fed e aos juros nos EUA exercem uma influência muito maior no desempenho dos bonds do que a eleição presidencial. Veja que o pior ano da história no mercado de renda fixa, quando os bonds tiveram uma queda de 13% (considerando aqui o índice Bloomberg U.S. Aggregate Bond), ocorreu em 2022 e em nada teve a ver com a cena política, mas sim decorreu do maior aumento de juros das últimas décadas aqui nos EUA.

Olhando o desempenho histórico (medido aqui pelo Bloomberg U.S. Aggregate Bond Index), vemos que os bonds nunca deixaram de apresentar um resultado positivo em anos de eleições presidenciais nos últimos 50 anos. Nada garante que será assim neste ano, mas, em média, o índice apresentou um retorno de 7% nos anos em que tivemos eleições.

Mas e o arranjo no Congresso?

Sabendo que, além das eleições presidenciais, temos definições acontecendo no Congresso e no Senado americanos, muitos podem ainda questionar qual o impacto disso nos retornos. Afinal, um Congresso alinhado com o comando da Casa Branca poderia ser melhor para o mercado? Ou qual o impacto de um Senado dominado por um partido e o Congresso por outro?

Diria que, semelhantemente ao que comentei acima, os números mostram que, a longo prazo, as diferenças se diluem e a verdade é que os retornos tendem a diferir pouco. A verdade é que o S&P 500 mostrou historicamente uma média de retornos positivos nas diferentes combinações partidárias. Quando muito, o que podemos inferir é que um governo dividido gerou, ao menos historicamente, retornos mais fortes.

Conclusão: “time in the market” é muito mais importante que suas preferências políticas

Em suma, o que busquei mostrar neste primeiro artigo sobre eleições é que existem inúmeras estatísticas que demonstram que o mercado é agnóstico em relação ao cenário político.

Os números mostram que o retorno difere pouco e, quando se trata de investimentos, é mais importante deixarmos nossos receios e preferências políticas de lado, porque o que realmente importa é estar investido… é deixar o poder do longo prazo atuar sobre seus investimentos.

Assim, fica claro que investir com base em crenças políticas é uma opção muito inferior àquela do investidor agnóstico em relação às definições políticas e que deixa o poder do longo prazo trabalhar a seu favor.

Em outras palavras, para o mercado, o que acontece em Washington D.C. fica em Washington D.C.

Leia a seguir