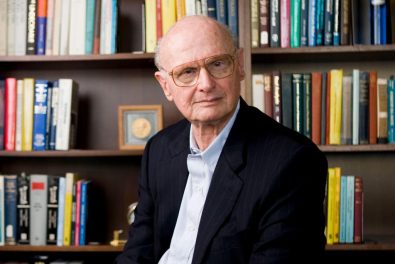

Harry Markowitz, ganhador do Nobel e pai da Teoria Moderna de Carteiras, morre aos 95 anos

Até a década de 1950, quando o economista Harry Markowitz (Chicago, 24 de agosto de 1927 – San Diego, 22 de junho de 2023) apresentou seus estudos sobre o que ele chamou de Teoria Moderna de Portfólio, as pessoas eram incapazes de entender a ideia de diversificação nos investimentos.

O trabalho em vida de Markowitz foi inovador. Afinal, rendeu a ele uma viagem à Suécia para receber o Prêmio Nobel (1990) e o título de pai da Teoria Moderna de Carteiras.

Markowitz, que lançou uma revolução nas finanças derrubando o pensamento tradicional sobre a compra de ações, morreu em 22 de junho de 2023 em San Diego (EUA). Ele tinha 95 anos.

O óbito de Markowitz foi divulgado somente no domingo (25) pela mídia americana, embora ele tenha morrido na última quinta-feira (22). A morte, em um hospital, foi causada por pneumonia e sepse (quando a resposta do corpo a uma infecção causa danos aos seus próprios tecidos e órgãos), disse Mary McDonald, assistente de longa data de Markowitz.

“A teoria criada por Markowitz é a base do nosso conhecimento em finanças. Ele foi, sem dúvida, o economista que alçou o patamar dos gênios da humanidade”, diz Fábio Gallo, professor de finanças da Fundação Getulio Vargas de São Paulo.

Quem foi Harry Markowitz?

Markowitz foi um economista americano ganhador do Prêmio Nobel. Ele é mais conhecido por desenvolver uma estratégia de investimento inovadora. A estratégia de Markowitz é baseada em sua percepção de que o desempenho de uma ação individual não é tão importante quanto o desempenho e a composição de todo o portfólio de um investidor.

Markowitz dividiu o Prêmio Nobel com William F. Sharpe e Merton Miller, em1990, por sua teoria de alocação de ativos financeiros sob incerteza, também conhecida como teoria da escolha de portfólio. O Comitê do Nobel citou a teoria da escolha de portfólio de Markowitz como a “primeira contribuição pioneira no campo da economia financeira”.

O Comitê do Nobel também reconheceu que a teoria original do portfólio de Markowitz foi a base para “uma segunda contribuição significativa para a teoria da economia financeira”: o Capital Asset Pricing Model.

O CAPM é a teoria que explica a formação de preço para ativos financeiros e foi desenvolvida por William Sharpe e outros pesquisadores na década de 1960.

O legado dos estudos de Harry Markowitz

Até a chegada de Markowitz, o mundo dos investimentos supunha que a melhor estratégia no mercado de ações era simplesmente escolher as ações de um grupo de empresas que se acreditava ter as melhores perspectivas.

Mas em 1952, ele publicou sua dissertação, “Seleção de Portfólio”, que derrubou essa abordagem de senso comum. Assim, esse estudo ficou conhecido como Teoria Moderna de Portfólio.

O cerne de sua pesquisa foi fundamentado na relação básica entre risco e retorno. Dessa forma, ele mostrou que o risco em qualquer carteira depende menos do risco de suas ações componentes e de outros ativos. Mas sim depende mais de como eles se relacionam entre si.

Então, foi a primeira vez que os benefícios da diversificação foram codificados e quantificados. Tudo isso usando matemática avançada para calcular correlações e variações da média.

Esse insight inovador e seus corolários agora permeiam todos os aspectos da administração financeira.

Markowitz e a ideia de diversificação

A regra mais antiga do corolário financeiro é que risco e retorno estão relacionados. Se você deseja um retorno esperado mais alto, deve assumir mais riscos. Se você deseja reduzir o risco, só pode fazê-lo ao custo do retorno esperado.

Ao distribuir seu dinheiro para o maior número possível de ações diferentes, você reduz o risco de qualquer uma destes ativos perder valor e levar seu portfólio e metas financeiras de vida junto com ele. Essa foi a grande lição de Markowitz.

Proposta por Markowitz em 1952, a moderna Teoria de Carteiras ou Modern Portfolio Theory (MPT), como ficou conhecido o método matemático para solução de carteiras eficientes, trouxe fundamento teórico para o conceito de diversificação.

Como premissa, tem-se que o investidor é avesso ao risco. Markowitz dizia que o objetivo do investidor é a maximização dos retornos esperados e a minimização de risco.

Assim, a estimativa clássica do modelo criado por ele assume que o investidor escolhe um portfólio de ativos que oferecem o retorno máximo esperado para um dado nível de risco (medido pelos profissionais pela variância do retorno).

Como ter uma carteira diversificada na prática

De acordo com o fundamento teórico da diversificação, o investidor não deve investir todos os seus recursos no ativo de maior retorno esperado, pois assume o risco sistemático desse ativo.

Se você possui diversas ações em sua carteira, até mesmo uma queda brusca representará uma parte pequena de seu portfólio. Portanto, se uma ação se tornar completamente sem valor, não terá um impacto material em sua capacidade de atingir suas metas financeiras.

Se uma única empresa representa 20% ou 30% do seu portfólio e se torna inútil, não é uma imagem bonita para o seu futuro financeiro.

Markowitz mostrou que o conjunto de oportunidades de investimento é muito grande e prontamente disponível para ser mais diversificado.

Apesar de amplamente utilizado e ter conferido prêmio Nobel ao seu criador, o modelo de Markowitz apresenta dificuldades de implementação. Por isso, utilizá-lo bem requer a ajuda de um analista profissional de investimentos.