- Home

- Onde investir

- Renda variável

- Confira 5 dicas para evitar armadilhas ao investir com foco em dividendos

Confira 5 dicas para evitar armadilhas ao investir com foco em dividendos

Uma recomendação muito comum de profissionais experientes do mercado para investidores iniciantes que querem incluir ativos como ações e fundos imobiliários na carteira é identificar os que são bons pagadores de dividendos.

Por normalmente serem de empresas maduras, com baixo endividamento, resilientes e com fluxo de caixa mais previsível, esses papéis também são menos sensíveis às flutuações do mercado.

Contudo, especialistas consultados pela Inteligência Financeira recomendam que o investidor deve ficar atento a possíveis armadilhas desse tipo de estratégia.

Então, confira cinco dicas para não errar na montagem do seu portfólio de dividendos.

Descubra os segredos do ‘Rei dos Dividendos’, Luiz Barsi Filho, com nosso e-book exclusivo! Aprenda a construir uma “carteira de ações previdenciária” e invista como um bilionário. Entenda os 5 pilares da estratégia de Barsi e quais ações ele escolhe para receber dividendos robustos. Acesse agora e comece sua jornada para investir em ações que geram dividendos! Clique aqui para baixar o e-book.

Números fora do normal não duram

É comum as corretoras de valores receberem uma enxurrada de consultas de clientes interessados em comprar determinado ativo após anúncio de dividendo extraordinário.

Às vezes, mesmo a simples menção de uma companhia sobre a possibilidade de pagar mais proventos aos acionistas já aviva os caçadores de dividendos.

Por questões pontuais, como a venda de um ativo ou qualquer outra receita extra, uma empresa pode distribuir esse excesso com seus investidores.

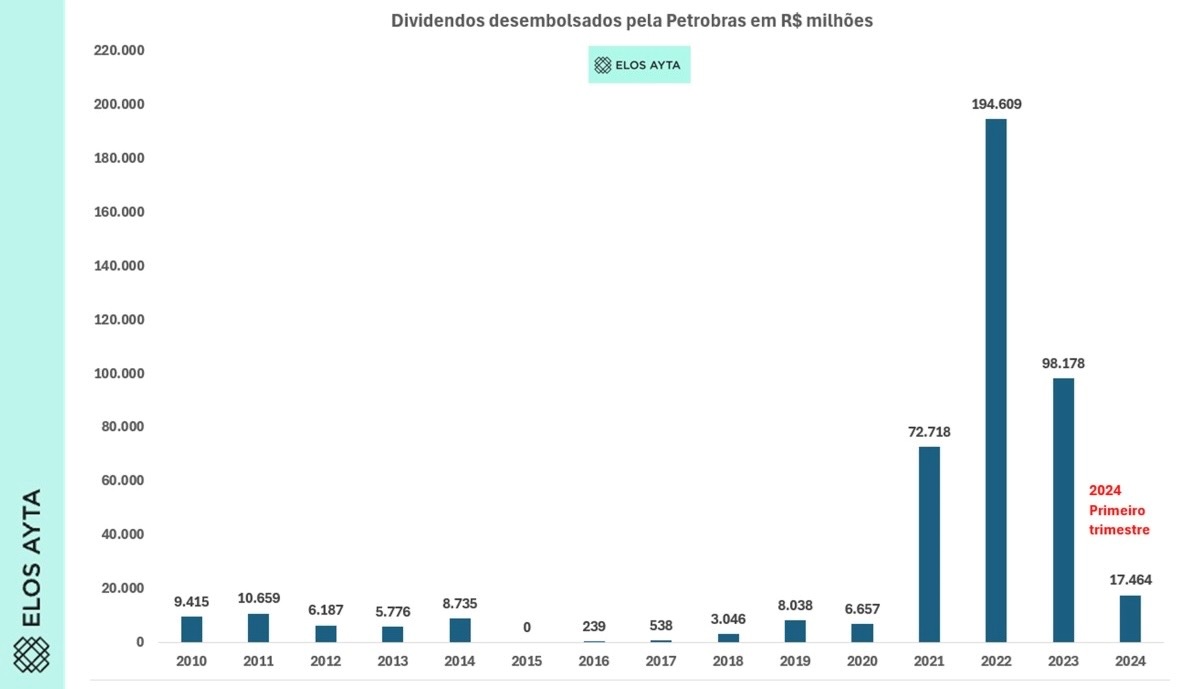

Um caso que ilustra essa situação é o da Petrobras (PETR4).

Embora já seja um nome frequente entre quem busca renda passiva, a petroleira nos últimos anos acelerou a distribuição de proventos.

Isso refletiu, entre outros fatores, a venda de vários ativos, reforço das receitas devido a preços maiores do petróleo e a política da empresa de não reter caixa.

Porém, algumas dessas variáveis mudaram.

No ano passado, por exemplo, a companhia aprovou um plano de cinco anos, que deve engajá-la em investimentos nas áreas de refinarias, energia renovável e internacionalização.

Isso pode consumir uma fatia significativa das receitas que inicialmente seriam compartilhadas com os acionistas, afirmou o Goldman Sachs em relatório na semana passada.

Assim, o mais importante na definição de uma estratégia vencedora é a regularidade.

As empresas podem mudar de perfil

Empresas maduras, bem administradas e com receitas estáveis, perfil característico de boa pagadora de dividendos, também mudar.

Veja o caso do AES Brasil (AESB3), antiga AES Tietê (TIET11). Por mais de uma década, a empresa de energia foi símbolo de dividendos.

Naquele momento, ela tinha contrato de fornecimento de energia com a AES Eletropaulo, do mesmo grupo.

Com o fim do contrato, em 2015, a companhia embarcou num plano de diversificação da base de geração de energia, investindo em energia eólica e solar.

Como resultado, a dívida líquida da companhia, que anos atrás chegou a ser inferior a 1 vez o resultado operacional (Ebitda), agora é de 5,7 vezes.

E o que era compartilhamento do lucro via dividendos virou prejuízo. No primeiro semestre de 2024, a companhia teve perda líquida de R$ 188 milhões.

A expectativa do mercado é de que a empresa não volte a pagar dividendos por alguns anos até que consiga reduzir sua dívida, disse o presidente da VG Research, Vicente Guimarães.

Entenda o seu momento de vida

Receber um dividendo mensal é música para os ouvidos de qualquer investidor.

Porém, uma lição frequentemente desprezada é a de que dar frutos é a última etapa do desenvolvimento de uma árvore.

Então, se você está na fase de composição do patrimônio, talvez a melhor estratégia seja ter na carteira, além de pagadoras de proventos, histórias de crescimento.

“Embora os dividendos ofereçam uma renda regular, eles talvez não tenham os ganhos de capital que podem ser alcançados por empresas que reinvestem lucros para alimentar a expansão”, disse o sócio da consultoria Elos Ayta, Einar Rivero.

A lógica do investir em histórias de crescimento é de que, no longo prazo, o reinvestimento do lucro no próprio negócio faz o bolo crescer mais para os acionistas do que distribuindo entre os sócios.

Cuidado com o dividend yield

Indicador que todo investidor veterano de dividendos estuda com atenção, o dividend yield é a relação entre o valor pago num determinado período em proventos, seja ele em dividendos ou juro sobre o capital próprio (JCP), em relação ao valor do ativo no mercado.

Então, se uma ação cotada a R$ 100 rendeu ao acionista um dividendo de R$ 10, o dividend yield é de 10%.

Segundo Rivero, nos últimos 12 meses até julho, a média de dividend yield das empresas que fazem parte do Índice de Dividendos (IDIV) da B3 foi de 8,9%.

Mas obter o número em si deve ser apenas parte do trabalho. A tarefa mais importante vem depois.

Primeiro, ensina Guimarães, da VG Research, é importante verificar se esse indicador se mantém nesses níveis por um período mais longo do que 12 meses.

“Eu recomendaria um histórico de pelo menos cinco anos”, disse ele.

A outra lição de casa é tentar identificar, no caso de índices muito elevados, se houve algo fora do comum.

Como trata-se de um relação, uma de duas coisas pode ter ocorrido: o valor pago em proventos pode ter crescido repentinamente. Ou então o preço da ação caiu muito.

Neste último caso, o dividendo alto pode estar mascarando um desempenho operacional ruim da empresa.

Dividendo graúdo e valorização da ação podem ocorrer, embora seja um cenário menos frequente.

Aconteceu com Petrobras nos últimos anos, com dividendo e ação subindo juntos.

Payout

Uma pista importante de como deve ser a política de distribuição de proventos é o payout, outro termo em inglês, este para se referir ao percentual do lucro líquido que a empresa distribui aos acionistas.

Por lei, no mínimo 25% dos lucros de uma empresa devem ser divididos entre investidores, a menos que um percentual menor esteja estipulado no estatuto.

Algumas podem oferecer mais espontaneamente.

Porém, os montantes podem ser reduzidos ou eliminados por questões macroeconômicas individuais da empresa.

Algumas companhias listadas na B3, por exemplo, reduziram em 2020 os níveis de payout por causa dos efeitos econômicos da Covid-19.

Quando as empresas divulgam resultados trimestrais, analistas costumam questionar os executivos sobre assuntos que podem ajudar o mercado a entender se mudanças no payout pode entrar no radar.

Leia a seguir