- Home

- Onde investir

- Renda fixa

- Taxas do Tesouro Direto disparam com temores por inflação e alta dos gastos públicos

Taxas do Tesouro Direto disparam com temores por inflação e alta dos gastos públicos

As taxas dos títulos do Tesouro Direto dispararam nesta semana, alcançando os maiores patamares em mais de um ano para diferentes títulos. De acordo com especialistas ouvidos pela Inteligência Financeira, está relacionada com temores sobre a capacidade do governo em controlar os gastos públicos e a alta da inflação.

“Nos últimos dias, o mercado mostrou falta de confiança na capacidade do governo de reduzir o crescimento dos gastos, podendo pressionar mais a inflação, levando a um aumento futuro da taxa de juros”, avalia Laís Martins, sócia da Fundamente Investimentos.

As taxas dos títulos haviam caído na última semana, na esteira da decisão do Copom de manter a Selic em 10,50%. Nos últimos dias, não só pararam de cair, como subiram de modo a voltar para patamares mais elevados.

O Tesouro IPCA+ 2035 pagou nesta sexta-feira (28) uma taxa equivalente à inflação mais 6,40% ao ano. É a maior taxa desde março de 2023. Por sua vez, o Tesouro Prefixado com vencimento em 2031 paga uma taxa de 12,46% ao ano. Portanto, a maior desde que as negociações do título começaram.

| Data | Tesouro Prefixado 2031 | Tesouro IPCA+ 2035 |

| 24/06 | 12,08% | IPCA + 6,26% |

| 25/06 | 12,16% | IPCA + 6,29% |

| 26/06 | 12,21% | IPCA + 6,35% |

| 27/06 | 12,36% | IPCA + 6,37% |

| 28/06 | 12,46% | IPCA + 6,40% |

Baixa pós-Copom é revertida por temores com gastos públicos

Na semana passada, a sexta-feira via os títulos com viés de baixa. Isso uma vez que o Copom decidiu de forma unânime, 9 votos a 0, manter a taxa Selic em 10,50% ao ano. O mercado temia uma nova dissidência entre os diretores indicados pelo governo do presidente Lula (PT) e os escolhidos pelo ex-presidente Jair Bolsonaro (PL).

“Isso mostrou engajamento com o cumprimento das metas de inflação, dado que na reunião anterior os 4 membros indicados pelo atual presidente Lula haviam votado por um corte maior de juros”, avalia Laís Martins.

Essa tendência, no entanto, reverteu-se a partir de quarta-feira. Em declarações, o presidente Lula sinalizou uma aposta maior no aumento da arrecadação do que no corte de gastos públicos, como esperava parte do mercado.

“A intenção de cortar gastos por parte do governo é vista como um movimento para controlar o déficit fiscal e reduzir a dívida pública, ajustando as expectativas de inflação. As falas do presidente Lula vão justamente na contramão dessa ideia de corte de gastos. O foco do governo tem sido na linha de aumento de arrecadação”, completa a sócia da Fundamente Investimentos.

Para Gustavo Araújo, economista e especialista em investimentos, sinalizações no sentido de redução de despesas podem fazer com que as taxas voltem aos patamares anteriores nas próximas semanas. “A sinalização de um compromisso com a disciplina fiscal pode influenciar positivamente as expectativas dos investidores quanto à sustentabilidade fiscal do país”, afirma.

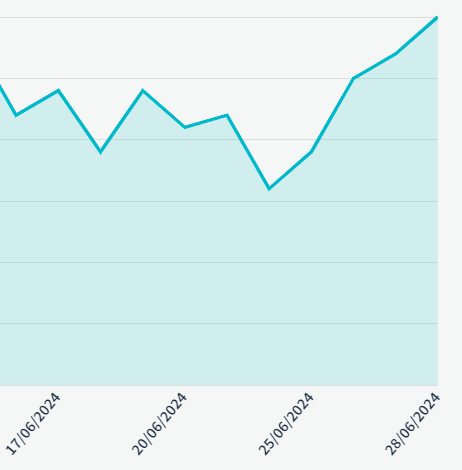

Abaixo, o gráfico mostra a variação das taxas do Tesouro IPCA+ 2035 nos últimos 10 dias:

Taxa mais alta no Tesouro Direto é boa ou ruim para o investidor?

Antes de responder à essa pergunta, é preciso entender qual a razão que faz as taxas subirem ou descerem. “A alta das taxas dos títulos pode refletir uma maior necessidade do governo em captar recursos a taxas mais altas para financiar suas operaçoes e compromissos”, diz Gustavo Araújo.

Para o investidor, a alta das taxas pode ser uma oportunidade de obter rentabilidades mais elevadas. No entanto, é preciso ter em mente que essas rentabilidades refletem uma expectativa futura de mais riscos, para a inflação e os juros.

“Quando os investidores percebem um maior risco, eles exigem um prêmio maior para compensar esse risco”, explica Laís Martins. “Assim como quando os investidores esperam que a inflação futura seja alta, eles exigem taxas de retorno mais elevadas para compensar a perda de poder de compra ao longo do tempo”, completa.

Vale a pena investir no Tesouro Direto prefixado e IPCA+ agora?

Para os especialistas, as taxas atuais são atrativas ao investidor. “São taxas atrativas, porque no fundo o investidor está garantindo 1% ao mês sem risco nenhum. É o melhor cenário”, avalia o planejador financeiro Marlon Glaciano.

No entanto, é preciso ponderar especialmente o prazo de investimento. O investidor só tem garantida a taxa informada no momento da aplicação se levar o investimento até a data de vencimento do título.

Do contrário, o investidor ficará sujeito à marcação a mercado. Ou seja, se as taxas subirem ainda mais, os títulos podem ter rentabilidade menor ou até negativa.

“Investir em títulos prefixados e IPCA+ do Tesouro Direto pode ser interessante para investidores que buscam segurança e previsibilidade nos retornos. No entanto, é crucial que o investidor esteja ciente dos riscos associados, como a volatilidade das taxas de juros e possíveis oscilações no mercado de renda fixa”, avalia Gustavo Araújo.

“Até o vencimento, há variação do preço e taxas conforme mudam as expectativas de inflação e juros. Se o prazo que o investidor pode aguardar para resgatar seus investimentos for adequado para esse tipo de investimento, vale investir nesse título”, diz Laís Martins.

Leia a seguir