‘Don’t fight the Fed’

O mercado de capitais norte-americano representa mais de 40% de toda capitalização do mercado global. Negligenciar uma alocação nos EUA é desprezar uma miríade de alternativas de investimentos

Fed é a sigla pela qual é conhecido o banco central dos Estados Unidos. ‘Don’t fight the Fed’ é um “mantra” do mercado que sugere que devemos alinhar nossas escolhas de portfolio com as ações tomadas pelo banco central norte-americano em relação às taxas de juros, crescimento econômico e estabilidade de preços.

Os agentes do Fed agiram nas últimas semanas para ajustar expectativas do mercado e vimos que as bolsas reagiram. E, agora, o que esperar da próxima semana, quando acontece a próxima reunião de juros do Fed?

Receba no seu e-mail a Calculadora de Aposentadoria 1-3-6-9® e descubra quanto você precisa juntar para se aposentar sem depender do INSS

Há quase um mês, escrevi um post intitulado “Bear market rally ou mudança de ciclo?” no qual me posicionei no sentido de afirmar que não havia acontecido nenhuma grande mudança estrutural na economia norte-americana (de lá para cá o S&P acumula queda de aproximadamente 5%). Vale dizer que continuo com a mesma cabeça: ainda podemos ter solavancos no mercado. E por quê?

Porque existe uma expressão no mercado que diz o seguinte: ‘Don’t fight the Fed’. Em tradução livre: não vá contra o que o Fed diz. De novo, devemos alinhar nossas escolhas de portfolio com as ações tomadas pelo banco central norte-americano.

Nas últimas semanas tivemos diversos comentários de dirigentes do Fed, reforçando a necessidade de uma política mais severa de juros para combater a inflação. Foram comentários que indicaram que os juros podem permanecer elevados por um período mais longo, e que o Fed não mudará sua postura quanto às taxas de juros de um dia para o outro. Não vou listar aqui para não ficar enfadonho, mas além do discurso de Jerome Powell em Jakson Hole, a reportagem da Reuters traz alguns desses comentários.

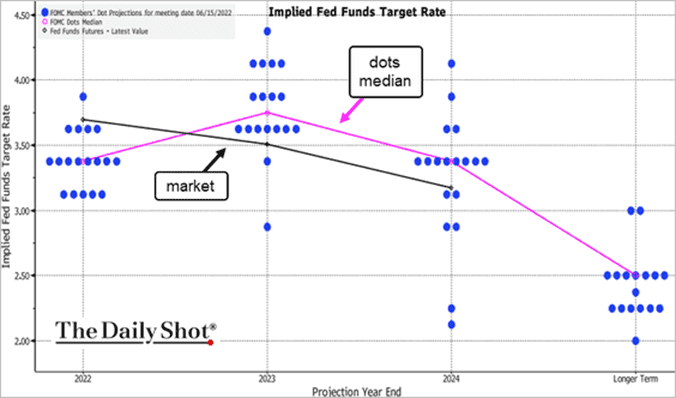

O que o Fed fez foi ajustar as expectativas do mercado. Como um pai que diz para o filho: não vai por aí que você pode se dar mal. O gráfico abaixo evidencia esse ajuste de expectativas. Nos pontos temos a opinião e voto dos diferentes dirigentes do Fed acerca do direcionamento de juros para diversos prazos. No modelo norte-americano, o Fed é um sistema que reúne 12 bancos centrais regionais subordinados à política definida por uma diretoria central (board of governors) em Washington D.C. Juntos, eles formam a linha rosa de expectativas do Fed com relação aos juros.

Acontece que o mercado muitas vezes duvida do Fed e adota posições divergentes daquela proferida pela autoridade monetária. No entanto, após os comentários recentes houve um realinhamento de expectativas de juros mais para perto daquilo que Powell prevê.

Uma outra forma de analisar esse gráfico é vendo o deslocamento do que chamamos de curva de juros de 1 mês para cá.

E isso acabou trazendo impactos no mercado. Circulei nos gráficos abaixo os momentos de inflexão do título do Tesouro americano de 10 anos (Treasury) e do S&P 500. A ideia aqui é mostrar que o S&P 500 reage às mudanças na percepção sobre os juros e que esse tem sido um tema fundamental para entender os movimentos do mercado atualmente.

Se correr o bicho pega, se ficar…

Uma reportagem da Bloomberg aborda um tema interessante que é a correlação dos mercados, mostrando que agosto foi um mês bem ruim para ativos em geral. Colocando em perspectiva, foi o pior mês desde 1981 para “cross-asset holders.” Ou seja, mesmo para o investidor que possui um portfólio diversificado, agosto foi um mês difícil. Ainda segundo a reportagem: queda de 4,2% no S&P 500, 3,9% nas commodities, 2,2% nos Treasuries.

Ainda segundo a Bloomberg, uma medida de sincronia de diferentes ativos rastreados pelo banco Barclays mostra uma correlação perto dos níveis mais altos dos últimos 17 anos. Segundo Emmanuel Cau, chefe de estratégia de ações europeias do Barclays: não há “lugar para se esconder, com o medo do aperto monetário e redução de liquidez impulsionando um aumento na correlação entre ativos”.

O que esperar da próxima reunião do Fed?

Infelizmente, ao olhar as estatísticas não trago boas notícias. Setembro tem sido tradicionalmente um mês negativo para as bolsas norte-americanas. Apenas dois meses apresentaram um retorno médio negativo para as ações desde 1945, segundo a empresa de pesquisa de mercado CFRA: fevereiro e setembro, sendo este último o pior. Em média, setembro é o mês em que os três principais índices do mercado de ações geralmente têm o pior desempenho. O gráfico abaixo mostra os retornos médios do S&P 500 de 1950 a 2020. Veja que historicamente em setembro o desempenho do índice é negativo.

Indo além das estatísticas, também temos decisões acerca dos juros acontecendo dias 20 e 21 próximos. Por ora, grande parte do mercado aposta em um aumento de 75 pontos base (ou 0,75 ponto percentual), o que jogaria a taxa de juros dos EUA para um intervalo de 3% a 3,2%.

Dados de inflação

Parece bem clara a disposição do Fed em elevar os juros e de mantê-los em patamares elevados até ver a inflação retornar à meta proposta. No entanto, antes da decisão da próxima semana o calendário econômico nos reserva eventos importantes. No início do mês, foi divulgado o relatório ‘payroll’, que revelou uma fotografia do mercado de trabalho dos EUA.

O resultado do payroll mostrou que o crescimento do emprego ficou moderado, embora o crescimento anual dos salários tenha permanecido forte. Com isso, o consumo continua, mesmo com os preços inflacionados. Como reação, afirmam os economistas, para combater a escalada de consumo e dos preços o Fed deve manter a alta de 0,75 ponto percentual na taxa básica de juros na reunião da próxima semana.

Hoje será divulgado o CPI, indicador de inflação ao consumidor norte-americano e amanhã sai o PPI, indicador de inflação ao produtor americano. Esses índices são importantes pois dependendo do resultado deles podem haver nova mudança de expectativas no mercado acerca dos juros. E, consequentemente, gerar um impacto na precificação de ativos.

Penso que a “cabeça do Fed” não mudará tão facilmente assim, mas sabemos que o mercado é sempre muito volátil em suas opiniões e apostas.

Apesar disso tudo

Apesar do tom negativo dessa coluna até aqui, deixe-me acabar de uma forma mais positiva. A despeito de todos os receios sobre a economia norte-americana (desaceleração, recessão e juros altos), a verdade é que o dólar enquanto moeda (índice dólar) segue atingindo novas máximas. Contra o real, a dinâmica não tem sido a mesma, mas após “tocar” os R$ 5,00 o dólar voltou a se valorizar. A meu ver, isso só reforça a importância do investidor possuir reserva em dólar, mesmo em cenários adversos da economia norte-americana.

Fora isso, importante sempre lembrar de algo básico, mas que muitas vezes passa desapercebido. O mercado norte-americano é o maior mercado de capitais do mundo, representando mais de 40% de toda capitalização do mercado global.

Logo, buscar alguma exposição às ações daqui é se expor a uma parte relevante do mercado. Ao mesmo tempo, negligenciar uma alocação nos EUA é desprezar uma miríade de alternativas de investimentos disponíveis. Então, apesar dos pesares, entendo que é fundamental a diversificação no maior mercado do mundo.