O que você precisa saber sobre o cenário atual da China e o impacto dele sobre seus investimentos

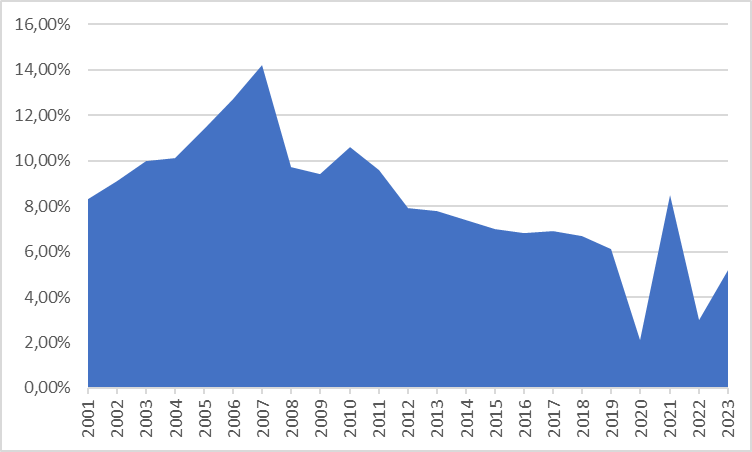

A economia da China já não é mais a mesma. Desde o super ciclo das commodities, na primeira década deste século, a gigante asiática tem crescido consistentemente numa velocidade menor.

Para este ano, o país tem meta de que seu Produto Interno Bruto (PIB) cresça 5%. Muitos desacreditam.

O Fundo Monetário Internacional (FMI), por exemplo, prevê expansão de 4,5%. Sim, é maior do que os 3,1% que o próprio órgão prevê para a média global.

Porém, é distante dos dois dígitos de expansão anual que mostrou no início do século.

Isso, enquanto Pequim tenta mudar o modelo de crescimento baseado em infraestrutura para outro mais baseado em consumo.

Além disso, o ritmo global mais lento tirou parte do ímpeto exportador, uma das alavancas chinesas das últimas décadas.

E a construção civil, que já respondeu por 25% do crescimento econômico do país, é a pior das dores de cabeça do país.

As vendas de novas moradias no país no primeiro bimestre sofreram tombo de 32,7% ano a ano.

E um substituto à altura do setor para conduzir o país até agora não foi encontrado.

Para piorar, os efeitos da Covid-19 e de uma guerra comercial com os Estados Unidos embaçaram ainda mais o cenário.

Com esse pano de fundo, o ritmo de crescimento econômico só faz desacelerar.

Taxa de crescimento do PIB chinês

Fonte: Countryeconomy

Foguete tem ré?

No começo de 2024, o país divulgou uma série de indicadores econômicos mistos, deixando economistas e instituições confusos.

As vendas no varejo chinês e a produção industrial cresceram acima do esperado no primeiro bimestre, levando alguns a acreditarem que o pior já passou.

Por outro lado, em fevereiro as vendas de automóveis desabaram e o desemprego aumentou pelo terceiro mês consecutivo.

Em relatório recente, o BTG Pactual afirmou que as principais forças de crescimento na China em 2024 deverão ser a indústria de transformação e os investimentos, enquanto o consumo será mais fraco.

Algumas instituições globais avaliam que a situação pode piorar, dado o potencial de a construção civil, com o colapso da incorporadora Evergrande e o estremecimento de outras, como a Country Garden, contaminar outros setores, como o financeiro.

Alguns acreditam que a crise imobiliária no país deve se arrastar, pelo menos, até o ano que vem.

Diante disso, instituições globais receberam com desconfiança a meta do governo chinês, divulgada no início de março, de um crescimento de 5% do PIB em 2024.

O FMI, por exemplo, prevê que o crescimento econômico do país será de 4,6%, mantendo a tendência de baixa, chegando a 3,5% em 2028.

No mercado de ações, os principais índices das bolsas locais patinam há cerca de cinco anos.

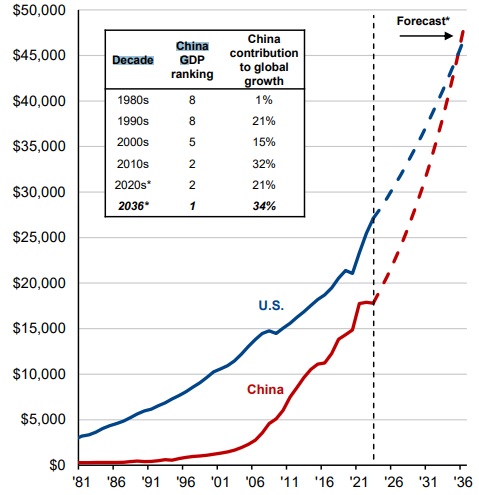

Com isso, o país poderia levar mais tempo para superar os Estados Unidos como maior economia do mundo, como mostra o gráfico abaixo:

Fonte: JP Morgan Asset Management

Munição

O país ainda ostenta uma condição comparativamente privilegiada.

A China mantém o posto de segunda maior economia do mundo, que tomou do Japão em 2010.

Além disso, nos últimos meses o governo mostrou dispor de muita munição para evitar uma desaceleração mais acentuada.

Pequim estatizou o segmento da construção habitacional e está expandindo a oferta de dinheiro para dar impulso ao consumo e a investimentos.

China tenta fazer reorientação histórica

Enquanto irriga a economia no curto prazo, o governo comunista tenta fazer uma reorientação histórica para uma economia mais apoiada em alta tecnologia e energia limpa, expoentes de um plano de investimento público adicional de US$ 138,9 bilhões.

Nesta semana, o governo anunciou um pacote de medidas para dar a investidores internacionais condições similares às concedidas às inversões estatais.

Com a estratégia, o governo do presidente Xi Jinping corrige a política anterior de privilegiar estatais e empresas privadas.

A China registrou em 2023 o menor volume anual de investimento estrangeiro direto (IED) desde a década de 1990, em meio às tensões com o Ocidente.

No que o investidor deve prestar atenção

Num mar de dados apontando em direções opostas, profissionais do mercado procuram dados que deem uma visão mais clara do país.

Na verdade, o PIB por si só deixou de ser uma síntese do que acontece numa economia cada vez mais complexa e em transição.

Para o gestor de fundos de investimento na asset do Itaú, Giovanni Vescovi, há muito pessimismo externo em relação à China, mas isso pode ser exagerado.

“Temia-se que o setor imobiliário causasse estrago maior, mas o problema está razoavelmente mitigado”, afirmou o profissional.

Segundo ele, dois indicadores principais devem sintetizar no médio prazo para onde a China vai.

São eles:

- O índice de preços ao produtor (PPI)

- E os níveis de confiança de empresários e consumidores na economia.

Para Vescovi, combinados com dados de inflação, esses números podem indicar o ritmo de atividade econômica mais adiante, incluindo apetite para consumo e investimentos.

Por ora, esses medidores não têm boas notícias.

Segundo a agência Statista, embora tenha melhorado de forma constante nos últimos meses, o índice de confiança do consumidor na China em janeiro estava cerca de 30% abaixo dos níveis de 2019.

E o PPI, que mede a variação no preço dos produtos vendidos pelos fabricantes, caiu 2,7% em fevereiro.

Se por um lado a queda de preços é boa por mostrar que a inflação não é um perigo, por outro é um precedente ruim para investimentos.

Por que é importante saber isso?

A China é o principal destino das exportações brasileiras, absorvendo quase um terço do que embarcamos para o exterior.

Ou seja, se eles forem mal, o Brasil inevitavelmente sofrerá as consequências.

Até aqui, contudo, as notícias ainda são positivas.

As exportações do Brasil para a China no primeiro bimestre de 2024 foram 49,1% maiores do que um ano antes.

Os dados são do Instituto Brasileiro de Economia da Fundação Getúlio Vargas (FGV/Ibre).

Esses embarques estão bastante concentrados em alguns produtos.

Por exemplo, metade do que o Brasil vendeu para a China no período foi petróleo e minério de ferro cada qual com 25%. A soja representou outros 22%.

No entanto, produtos brasileiros como papel e celulose e proteína animal têm cada vez mais a China como destino.

Isso para não contar empresas como a fabricante de motores elétricos Weg (WEGE3) e a produtora de jatos Embraer (EMBR3), que têm parcerias lá.

Nesses caso, portanto, é importante para o investidor entender não apenas o momento da economia chinesa, mas também o ciclo de cada setor, alerta Vescovi.

Desempenhos distintos por setores

Uma exemplo que ilustra histórias particulares acontecendo num cenário global incerto veio no setor de alimentos.

Nesse sentido, a decisão mais cedo neste mês da China de habilitar 38 unidades frigoríficas brasileiras para exportar para aquele mercado impactou as ações de empresas como JBS (JBSS3) e Minerva (BEEF3).

No setor de papel e celulose, a reposição de estoques no país levou a Suzano (SUZB3) a promover aumentos de preços para aquele mercado nos últimos meses.

O último, em fevereiro, foi de US$ 30 a tonelada da celulose.

Já no mercado de minério de ferro, o BTG Pactual projetou que o governo chinês não vai ser bem sucedido em tentar controlar os preços do produto.

Por isso, o banco projetou alta do minério para os próximos meses, o que deve ter impacto positivo para a Vale (VALE3).

O mercado de minério e de siderurgia tem sido alvo de especulação devido aos potenciais efeitos de incentivos do governo para infraestrutura.

“Mas ainda não se sabe se isso vai compensar a queda na construção civil”, disse Vescovi.

E o petróleo, como citado acima, foi um dos responsáveis pelo aumento das exportações brasileiras no começo de 2024.