- Home

- Mercado financeiro

- Agenda de dividendos

- Dividendos da Sanepar (SAPR11): veja quanto a empresa paga e se vale a pena investir no papel

Dividendos da Sanepar (SAPR11): veja quanto a empresa paga e se vale a pena investir no papel

Dividendos da Sanepar são interessantes para o investidor? Quanto a empresa paga hoje e quanto pagará em 2025? As ações da Sanepar (SAPR11) ainda podem oferecer boas oportunidades pensando em valorização?

Analistas ouvidos pela Inteligência Financeira têm visões diferentes sobre essas questões. A principal divergência está no potencial de pagamento de proventos da empresa daqui em diante.

Os resultados recentes da empresa não foram bons e afetaram os pagamentos. A grande dúvida é se a empresa manterá o desempenho ruim daqui em diante e se será negativamente afetada por questões climáticas e regulatórias que possam piorar seu desempenho. E consequentemente diminuir o pagamento de dividendos.

É importante dizer que não há um consenso sobre a Sanepar ser ou não um bom investimento. Entenda o que dizem os analistas e as diferentes argumentações.

Visão positiva sobre dividendos da Sanepar

Para Marcos Duarte, analista da Nova Futura Investimentos, a Sanepar é uma “excelente empresa no quesito dividendos”. Nesse sentido, ele destaca “periodicidade de pagamentos” e “preço por ação quando comparada aos seus pares”.

O pagamento de dividendos da companhia é “excelente para quem busca renda passiva”, diz Duarte. Ele destacou a “geração sólida de caixa” da empresa.

Rafael Lage, analista da CM Capital, diz ainda que a Sanepar é que os múltiplos estão melhores que os das outras companhias do setor. “Assim, a Sanepar está mais barata”.

Dividendos da Sanepar: pagamentos nos últimos anos

Dividendos para 2025

Ainda não há valor exato para os dividendos de 2025. Porém, com base no histórico de pagamentos e resultados projetados, “espera-se que a Sanepar continue com uma política de distribuição atrativa”, diz Duarte.

As projeções de yield e o pagamento bruto depende dos próximos resultados trimestrais e de fatores como regulação de tarifas e condições climáticas no estado.

“Monitorar essas variáveis ajudará a prever o rendimento de dividendos para o próximo ano”, acrescenta o analista da Nova Futura.

Trazendo dados ao valor presente da companhia, a projeção da Nova Futura é de distribuição de R$ 1,40 a R$ 1,80 por ação.

Outro lado: marco regulatório pode reduzir dividendos da Sanepar

Por outro lado, Lage, da CM, é reticente quanto aos dividendos da Sanepar para o futuro próximo.

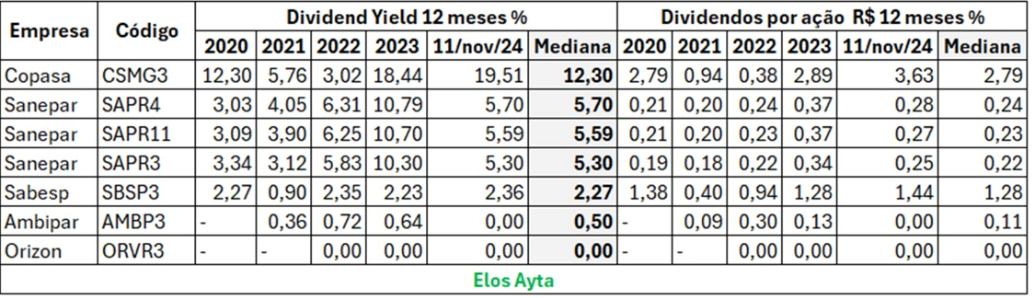

Ele diz que outras empresas têm apresentado resultados melhores, como crescimento dos lucros, por exemplo. A Copasa, por exemplo, tem DY maior que o da Sanepar.

“Considero que o aumento dos investimentos para o cumprimento do marco regulatório como um fator importante para uma provável queda no pagamento dos dividendos”, avalia.

“Não considero interessante comprar Sanepar pensando nos dividendos, pois seu dividend yield atual está abaixo dos 6% aceitáveis”, complementa Lage.

Riscos

Nesse sentido, Duarte também tem suas ponderações. O analista alerta sobre “a influência de fatores regulatórios e climáticos que afetam a operação e, consequentemente, a lucratividade e as margens da empresa”. Inclusive, recentemente, as margens já deram uma “leve declinada” por causa disso.

Além disso, desafios com aumento de custos e investimentos são pontos de atenção que influenciam diretamente a política de distribuição de dividendos da Sanepar (SAPR11).

Ações da Sanepar (SAPR11) vão subir?

As ações, cotadas hoje na casa dos R$ 26, “têm uma forte zona de suporte na casa dos R$ 22,50”, diz Duarte. Além disso, uma resistência imediata na casa dos R$ 33 e R$ 45.

“Ou seja, temos muita margem de negócio para uma zona de valorização que o investidor/mercado já conhece. Isso porque esses preços já fizeram parte da cotação das ações nos anos anteriores”, acrescenta o analista da Nova Futura.

O setor de saneamento é um mercado “menos volátil que outros”, diz Duarte. Contudo, ele apresenta desafios “como o ajuste tarifário e a necessidade de grandes investimentos em infraestrutura”.

“Caso a Sanepar mantenha a eficiência operacional e amplie seus projetos de infraestrutura há potencial para valorização, mas é um crescimento que tende a ser moderado e de longo prazo”, avalia.

Ele avalia que a Sanepar é a segunda melhor empresa do setor, perdendo apenas para a Sabesp, que é uma empresa três vezes maior do que a Sanepar. Agora, com um acionista privado, a empresa de saneamento de São Paulo deve manter a posição de líder do setor por anos.

‘Melhor esperar…’

Lage tem outra visão sobre o potencial das ações da Sanepar. Ele diz que não considera atualmente comprar as ações da Sanepar (SAPR11). Isso porque, no último resultado, a empresa apresentou queda no lucro líquido.

Além disso, os custos cresceram mais que a receita, a margem Ebitda diminuiu e houve aumento do endividamento.

“Eu acho melhor esperar os próximos resultados financeiros para recomendar as ações da Sanepar, pensando em uma valorização da sua ação”, diz Lage.

Precatórios reduziram valor das ações

A Sanepar aguarda a inclusão de seu precatório no orçamento de 2025, esse trâmite está sujeito à aprovação do Congresso Nacional, junto à LDO (Lei de Diretrizes Orçamentárias) que teve sua votação adiada e isso pode ter refletido na recente queda das cotações que ocorreram nos últimos meses”, explica Rafael Ratto, analista do AGF.

A Unit (SAPR11) da Companhia chegou a ultrapassar a casa dos R$ 32 em setembro e ontem (12/11) fechou cotada a R$ 26,55, uma desvalorização de mais de 18%.

Nesse sentido, com relação ao histórico da Companhia, a cotação está “acima do que consideramos o ideal para aporte”, diz Ratto. Portanto, o investimento pensando em valor da ação passa a ser pouco atrativo.

Isso pode reduzir o valor dos dividendos quando a ação cair a patamares mais equilibrados.

“A cotação atual entrega um DY Médio na casa dos 4,8%, acima do que consideramos o preço justo a se pagar por uma ação”, acrescenta o analista da AGF.

“Chegamos a esse número ao considerarmos a média dos proventos pagos pela companhia nos últimos seis anos, e dividimos pela cotação atual, e nesse preço a empresa não entrega um DY considerável, não apresentando margem de segurança para se investir”, acrescenta.

Leia a seguir