- Home

- Finanças

- Planejamento financeiro

- Alugar ou financiar imóvel? Faça sua simulação em planilha gratuita da Inteligência Financeira

Alugar ou financiar imóvel? Faça sua simulação em planilha gratuita da Inteligência Financeira

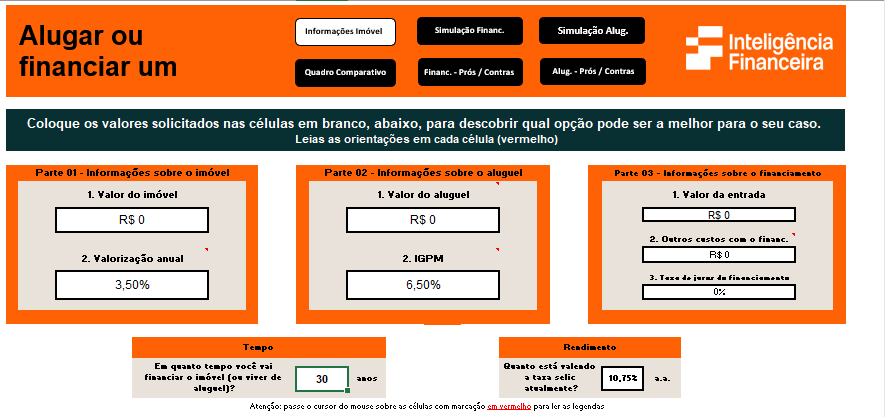

Decidir entre alugar ou financiar um imóvel pode ser difícil. A planilha ‘Alugar ou financiar imóvel’, desenvolvida pela Febraban e divulgada pela Inteligência Financeira, ajuda a comparar as duas opções. A ferramenta é gratuita e permite simular os custos de aluguel e financiamento, considerando fatores como valorização do imóvel e reajuste do aluguel. Cadastre-se no link para baixar a planilha e tomar a melhor decisão para o seu bolso.

Alugar ou financiar imóvel? Essa é a dúvida de muitos que estão em busca de um lar para chamar de seu. De um lado, o aluguel proporciona mobilidade e a oportunidade de investir o valor que se destinaria aos custos do financiamento. Por outro lado, ao financiar o imóvel, a casa é sua e você fica livre para reformar como quiser e até alugar.

Mas o que os números dizem sobre isso? É a essa pergunta que responde a Planilha Alugar ou financiar imóvel, desenvolvida por especialistas do Meu Bolso em Dia, iniciativa de educação da Federação Brasileira de Bancos (Febraban), e divulgada pela Inteligência Financeira.

Para ter acesso totalmente gratuito à ferramenta basta se cadastrar neste link.

Feito isso, em instantes você receberá a Planilha “Alugar ou financiar imóvel” no e-mail informado em seu cadastro. E para utilizar a planilha também é fácil. Basta preencher as informações do imóvel e as opções de financiamento disponíveis para você e o sistema fará os cálculos.

Importante ponderar, no entanto, que se trata de uma simulação de acordo com condições atuais de mercado e os números finais podem variar. Portanto, utilize como uma referência e não como uma projeção definitiva.

Alugar ou financiar imóvel, o que é melhor?

A planilha informa os prós e contras das duas modalidades, que incluem motivações com diferentes importâncias na vida das pessoas. Por exemplo, o quanto se valoriza a possibilidade de ter mobilidade, que é um forte do aluguel e um fraco do financiamento, com a burocracia e os custos da compra e venda de imóveis.

Por outro lado, a segurança e a possibilidade de se reformar e customizar o apartamento ao seu gosto é uma vantagem que outras pessoas priorizam. Agora, se a sua pergunta é o que vale mais para o seu bolso, aí a planilha divulgada pela Inteligência Financeira vai te ajudar bastante.

“Em alguns casos, o resultado da simulação pode indicar que vale mais a pena morar de aluguel, investindo o valor que iria para as parcelas do financiamento; em outros, financiar a compra do imóvel será a opção mais vantajosa financeiramente”, afirma a equipe do Meu Bolso em Dia, no site oficial do projeto de educação da Febraban.

Ou seja, o principal ponto que pode fazer o aluguel ser mais vantajoso é a oportunidade de investir os valores da entrada e das parcelas mensais. Em produtos de investimento, é possível que você tenha, em recursos investidos e rentabilizados, mais do que o valor desse imóvel.

Para tanto, a planilha também leva em conta dois fatores que jogam a favor de quem financia. O primeiro é a taxa percentual de valorização do imóvel por ano, e o segundo é a taxa de reajuste anual do aluguel, medida pelo IGP-M. Mesmo assim, há cenários em que quem opta por alugar e investir ainda sai no lucro.

Baixe gratuitamente a Planilha Alugar ou financiar imóvel neste link.

Como utilizar a Planilha Alugar ou financiar imóvel

Assim que fizer o download da planilha, você vai se deparar com o seguinte cenário. Esta é a única aba da planilha que você irá preencher. Nas demais, os cálculos, como o simulador de financiamento, serão feitos automaticamente.

Todos os campos em branco são editáveis, incluindo os que tratam de taxas de mercado. A taxa Selic, por exemplo, está em 10,75% ao ano. Contudo, o Banco Central reavalia a taxa básica de juros a cada 45 dias.

Hoje a perspectiva é de que a Selic suba, de acordo com o boletim Focus, que prevê a taxa em 11,75% ao ano no final de 2024. Se isso acontecer, é simples, basta mudar no campo em branco e a simulação será atualizada de forma automática.

Para ter um resultado preciso, você deverá preencher cinco campos: o valor do imóvel, o valor do aluguel, a entrada que se pretende dar, os demais custos para o simulador de financiamento e a taxa de juros cobrada pela instituição financeira.

Perceba que vários campos possuem setinhas vermelhas, que trazem explicações adicionais para te ajudar a saber que valor preencher.

Por exemplo, os custos gerais com o financiamento, além da entrada e dos juros, costumam ser de 5% do valor do imóvel. Ou seja, se você quiser fazer uma simulação de um imóvel de R$ 1 milhão e não souber qual o valor desses custos para o seu caso, insira R$ 50 mil e você terá um resultado aproximado como o usual do mercado.

O mesmo para o valor do aluguel do mesmo imóvel. De acordo com a planilha, o aluguel costuma custar entre 3% e 5% do valor do imóvel por ano. Portanto, você também pode usar essa informação para calcular um aluguel estimado e fazer a sua simulação.

Baixe gratuitamente a Planilha Alugar ou financiar imóvel neste link.

Simulação na prática

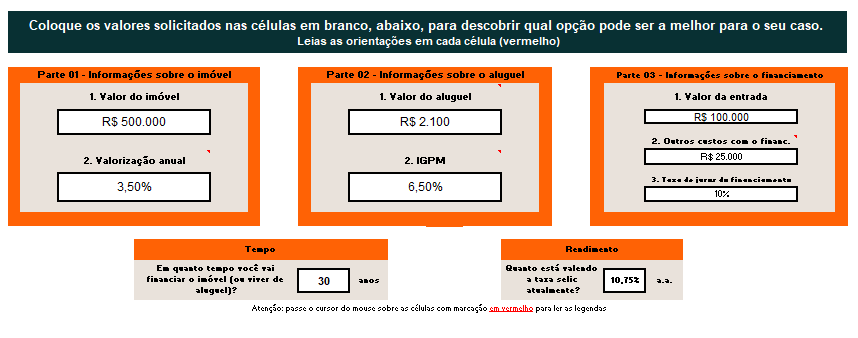

Fizemos uma simulação com um imóvel no valor de R$ 500 mil. Os demais campos foram preenchidos pelos seguintes critérios:

| Valor do imóvel | Critério | R$ 500.000 |

| Valor do aluguel | 5% do valor do imóvel, dividido por 12 meses | R$ 2.100 (aprox.) |

| Valor da entrada | 20% do valor do imóvel | R$ 100 mil |

| Custos com financiamento | 5% do valor do imóvel | R$ 25 mil |

| Taxa de juros do financiamento | Taxa média dos valores praticados em agosto-24, segundo o Banco Central | 10% ao ano |

O nosso quadro ficou assim

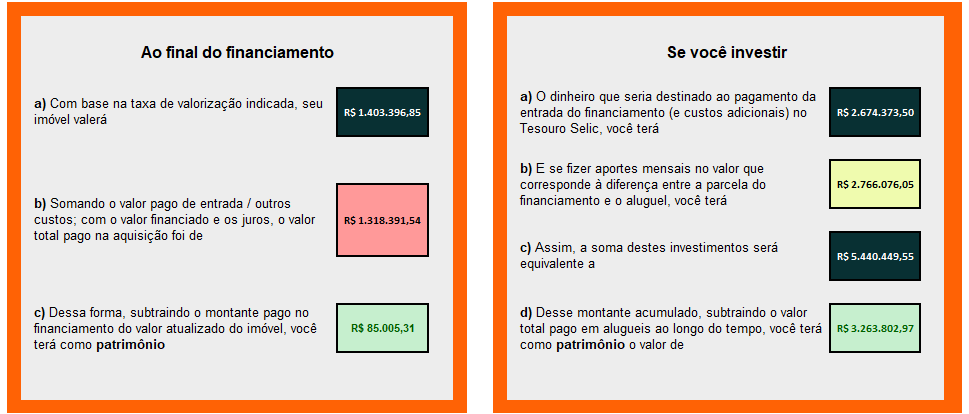

Agora é a hora da verdade. Uma vez inseridos os valores, você pode conferir três telas:

1. Simulação do financiamento, com a projeção para a valorização do imóvel, o total que será pago em juros e a expectativa de parcela mensal do financiamento. Por fim, você terá a projeção do simulador do financiamento com o custo total do imóvel financiado.

2. Simulação do aluguel, com a projeção de quanto você terá pago em aluguel ao longo de todo o período e quanto o dinheiro gasto no financiamento teria rendido, isso se tivesse sido aplicado no Tesouro Selic. Por fim, calcula-se o custo extra da parcela versus o aluguel e a projeção para a hipótese desse diferencial ser também aplicado.

3. Quadro comparativo. É aqui que está a resposta para a sua pergunta, do ponto de vista financeiro. De um lado, você vê quanto valeria o imóvel, quanto você gastou no financiamento e a diferença. Ou seja, quanto seu patrimônio se valorizou.

Do outro lado, está o quadro do aluguel. Soma-se o quanto você teria ganho em investimentos aplicando o valor do financiamento e o diferencial da parcela menos o valor que você pagou de aluguel. O saldo é quanto seu patrimônio teria tido de valorização no mesmo período.

Observações importantes

Esta é apenas uma simulação, sendo que há cenários em que uma ou outra opção será mais vantajosa. Você deve aproveitar e também conferir as abas “Financiamento prós e contras” e “Aluguel prós e contras”, com motivações que você pode considerar para te ajudar a tomar a melhor decisão.

Da mesma maneira, na aba “Instruções” fica o reforço de que a Planilha “Alugar ou financiar imóvel” não serve, em hipótese alguma, como recomendação de compra ou venda de um ativo. Use-a com parcimônia e faça quantas simulações quiser.

A planilha é inteiramente gratuita e você pode baixá-la neste link.

Lembrando que trata-se de uma ferramenta desenvolvida pelo especialistas do Meu Bolso em Dia, projeto de educação da Federação Brasileira de Bancos, a Febraban. A Inteligência Financeira é divulgadora da ferramenta.

O que é financiamento imobiliário?

O financiamento imobiliário é um instrumento de crédito para a compra de produtos com alto valor agregado, como veículos e imóveis. “O financiamento é um recurso que ajuda as pessoas a transformar sonhos em realidade, mas, claro, com juros e tarifas incluídas”, define a Serasa.

Portanto, na prática trata-se de um pagamento desses bens de forma parcelada. Por se tratarem de bens de algo valor, esse parcelamento ocorre em prazos bastante longos. No caso dos imóveis, por exemplo, o prazo máximo hoje é de 35 anos.

O financiamento por vezes possui taxas de juros menores do que empréstimos tradicionais uma vez que o próprio bem financiado, como a casa ou o carro, acaba se tornando a garantia do crédito solicitado. Vale lembrar que o financiamento é um valor que se destina a um produto específico. Um financiamento imobiliário não pode ser usado para comprar um carro, por exemplo.

Leia a seguir