- Home

- Mercado financeiro

- Colapso do SVB: Uma sucessão de erros ou ‘culpa’ do setor de tech?

Colapso do SVB: Uma sucessão de erros ou ‘culpa’ do setor de tech?

SVB: Sim, as siglas estão de volta – e novamente, temos notícias difíceis. No dia 10 de março, a 16ª maior instituição financeira dos Estados Unidos, o Silicon Valley Bank (SVB), foi tomado por reguladores.

O banco, fundado em 1983 no Vale do Silício, era conhecido por ser o pilar da economia tech e se posicionava como o principal parceiro financeiro de startups e fundos de venture capital.

Foi, de fato, um episódio difícil – mas se engana quem acha que foi um problema do setor de tecnologia.

Muito pelo contrário, foi um caso clássico de corrida bancária, derivado de uma crise de confiança que poderia ter ocorrido com qualquer outro banco dado às condições macroeconômicas atuais.

Foi uma combinação de má gestão financeira, comunicação falha e uma liderança confusa que fugiu do controle.

Mas, o que aconteceu?

Um pouco de história

Como um professor meu já dizia, para entender o presente basta estudar e traçar paralelos com o passado.

Na década de 80, a economia superaqueceu, a inflação subiu e para contê-la, as taxas de juros subiram de forma exponencial nos EUA, para a faixa de 8%-20%.

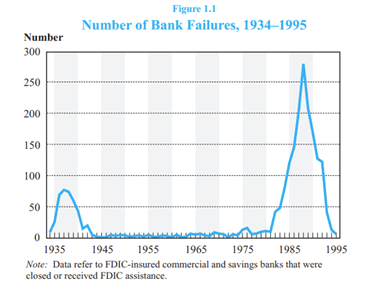

Como consequência, houve uma corrida bancária massiva, causando a falência de 1.617 instituições financeiras.

A época, conhecida também como “A Crise de Poupança e dos Empréstimos”, se assemelha bastante ao que ocorreu recentemente com o Silicon Valley Bank.

Para se ter uma noção do tamanho do problema, veja o gráfico abaixo que mostra o pico de falências por parte dos bancos historicamente:

Vamos ao básicos

Se você está lendo a Inteligência Financeira, você provavelmente entende as formas como um banco pode gerar receita.

Uma das principais é através do “spread” (ou diferença entre) os juros pagos por depósitos captados e os juros cobrados sobre empréstimos concedidos.

Os bancos podem também investir parte desses depósitos em ativos financeiros, para gerar retornos.

Naturalmente, um banco possui diversas outras linhas de negócio e que são remuneradas de outra maneira.

Por regulação, esses agentes precisam manter um nível da razão entre depósitos e empréstimos ou investimentos que garanta que a instituição terá recursos suficientes caso seus clientes queiram retirar a totalidade de seus recursos por qualquer motivo.

O FED exige que esse índice seja de 4.5%. O SVB estava em 15.26%.

O que aconteceu com o SVB?

O SVB, conhecido como o banco das startups, possuía diversas linhas de negócios além dos simples depósitos: banco comercial, gestão de recursos de terceiros, gestora de investimentos própria e banco de investimento. Todas elas ligadas ao mundo da tecnologia.

E, por isso, uma comunidade coesa, que se comunica frequentemente e muito interligada. Segurem esse ponto pois ele será importante depois.

É preciso analisar a natureza dos depósitos nas instituições para avaliar corretamente os riscos.

E era sabido que a base do SVB incorria em um risco diferente quando comparado aos demais bancos uma vez que era composta basicamente por empresas do mesmo setor e com características semelhantes – todas de tecnologia e de natureza “VC-backed”.

Basicamente, empresas que recebem recursos por parte dos fundos de venture capital e o dinheiro fica em caixa, sendo gasto até uma nova rodada de investimento ser feita.

Falando de SVB, seus depósitos escalaram de aproximadamente US$ 60 bilhões no final de 2019 para algo em torno de US$ 200 bilhões em dezembro de 2021. Mas, aí, a inflação veio e os juros subiram.

E agora, José?

Com a elevação da taxa de juros, o investimento em startups começou a cair bastante dado às condições macro.

As startups, começaram a usar seus caixas que estavam parados no SVB continuamente. Porém, a nova rodada de capital que entraria no banco novamente como depósito, estava cada vez mais difícil e durando ciclos maiores.

Em paralelo, o SVB tinha optado por investir seus recursos em títulos de renda fixa prefixados.

Aconteceu que, com a alta dos juros, esses títulos perderam muito valor.

Ou seja, se o banco precisasse vender parte desses títulos para cobrir eventuais saques, ele iria incorrer em perdas importantes. E foi exatamente isso que aconteceu…

Uma sucessão de erros

Para conseguir acomodar os saques, o SVB anunciou que venderia uma parte relevante de seu portfólio de investimento para levantar caixa, assumindo um prejuízo na ordem de USD 1.8bn. Em paralelo, o banco anunciou que captaria USD2.25bn, dos quais parte seria feita pelo General Atlantic.

Mas, a comunicação ao mercado foi um tanto confusa e pouco explicativa.

Os formadores de opinião então, da indústria de tecnologia, acharam a notícia negativa – e começaram a sugerir que investidores e startups sacassem imediatamente os recursos do SVB. Lembra que eu disse que o ecossistema é coeso? Pois é. Todo mundo seguiu à risca.

Para piorar, o CEO do grupo fez uma live com clientes, com uma postura nervosa e afirmou que o banco tinha ampla liquidez – se todos os participantes não resolvessem tirar seus recursos ao mesmo tempo. Ou seja: tudo que o cliente NÃO quer ouvir. Pronto: a crise foi instalada e os saques aceleraram.

Uma vez que todos os seus clientes tinham perfis parecidos, e eram também influenciados pelo mesmo grupo de pessoas e gestoras – vimos um efeito manada.

US$ 42 bilhões de retirada foram solicitados em um dia, o que representa aproximadamente 25% do volume total de depósitos, caracterizando assim uma corrida bancária.

O governo americano atuou rápido, o SVB foi declarado insolvente e o FDIC (a versão do FGC americano) tomou controle da instituição.

O governo americano e o FED agiram rápido e garantiram os depósitos de até US$ 250 mil, assim como já anunciaram um “programa de financiamento” de US$ 25 bilhões.

O momento atual

Naturalmente, houve contágio. Nos EUA – outros bancos também começaram a colapsar. Em especial, os mais vulneráveis (expostos à crypto) – Silvergate e Signature Bank.

No Reino Unido, o HSBC “comprou” os ativos do SVB baseados lá por um valor simbólico, a fim de salvar o ecossistema tech inglês.

Nos EUA, o FED está se posicionando com firmeza, dizendo que irá salvar todos os depositantes e clientes, a fim de evitar um contágio maior.

Com tudo que está ocorrendo, agentes já discutem que há também uma potencial diminuição do ritmo de aumento de juros por parte da entidade americana, uma vez que as consequências estão sendo sim, relevantes.

Já o UBS anunciou no domingo a compra do centenário Credit Suisse, seu maior concorrente no mercado, por 3 bilhões de francos suíços, valor que corresponde a US$ 3,23 bilhões. A aquisição teve o objetivo de evitar mais turbulências no mercado bancário global. Até o momento de produção dessa coluna, ainda não há um comprador claro para o SVB.

Claro que o fato do perfil de cliente ser mais volátil, similar e com forte efeito de rede, contribui para o caso.

Mas, será que foi algo de tech ou algo de gestão financeira? Será que se os investimentos estivessem sido melhores selecionados, o banco incorreria em tantas perdas financeiras? Será que se a mensagem fosse passada com credibilidade e segurança, teria tido essa corrida bancária?

Difícil saber.

O que sei é que em meio a isso tudo, é fácil culpar tech.

Mas, para mim, me parece uma sucessão de erros que levaria qualquer instituição financeira com foco em qualquer setor ter um resultado parecido.

Acompanharemos as cenas dos próximos capítulos.

Leia a seguir