Investimento ganha força com leilões e commodities

Companhias de setores regulados e de materiais básicos escapam da turbulência eleitoral

Em um ano que promete atenção redobrada das empresas, a decisão de investimentos tende a entrar em modo de espera. Mas alguns segmentos, beneficiados por reformas estruturais ou puxados pelos preços internacionais, vão colocar o dinheiro para trabalhar.

Saneamento, logística, energia, petróleo e siderurgia estão na linha de frente, de acordo com executivos das empresas e planos de negócio informados nos documentos enviados ao regulador do mercado.

Receba no seu e-mail a Calculadora de Aposentadoria 1-3-6-9® e descubra quanto você precisa juntar para se aposentar sem depender do INSS

Essas empresas, na maioria grandes nomes do mercado de capitais, podem servir de porto seguro para a bolsa que vem de queda em 2021, enquanto seus pares internacionais batiam recordes de alta.

Foram anunciados mais de US$ 500 bilhões em investimentos até 2030, segundo um levantamento preliminar feito pela consultoria Deloitte e antecipado ao Valor (veja reportagem abaixo). Os destaques são as indústrias petroquímica, siderúrgica e projetos ligados a petróleo e gás. São investimentos de médio a longo prazos, com a perspectiva de um volume de alocação de recursos maior neste ano do que em 2021.

Últimas em Economia

A Petrobras, maior empresa por faturamento do país, anunciou em novembro um plano de negócios para 2022-2026 de US$ 68 bilhões, 23% maior que o anterior e com grande ênfase em exploração e produção de petróleo e gás natural. Nesse período, a estatal prevê também desinvestimentos entre US$ 15 bilhões e 25 bilhões, o que abre teoricamente espaço para novos investimentos de empresas que assumem esses ativos, como já vem acontecendo nos últimos anos em que a Petrobras vem num esforço de redução da dívida.

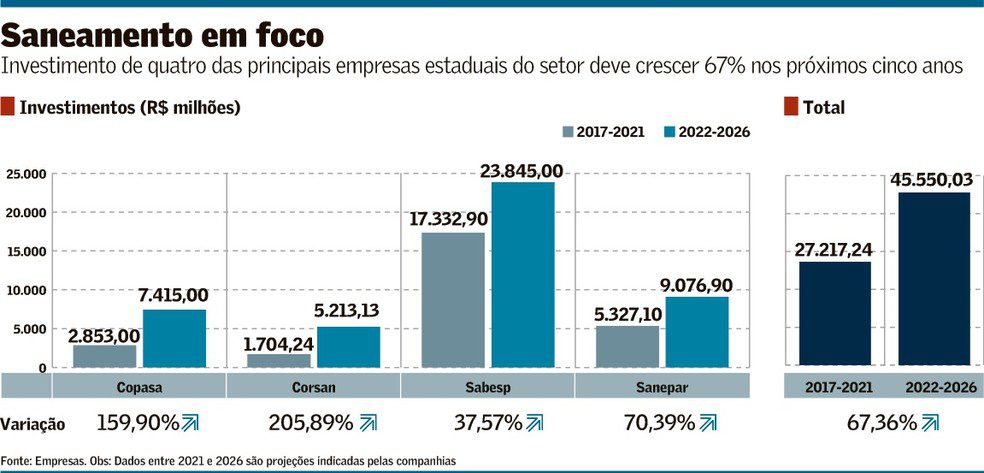

Em saneamento, números vultosos também são esperados. Entre 2022 e 2026, a paulista Sabesp, a mineira Copasa, a paranaense Sanepar – as três maiores do setor com ação em bolsa – e a gaúcha Corsan, que deve estrear neste ano, prometem R$ 45,55 bilhões em investimentos, 67% acima do que foi investido entre 2017 e 2021.

Os valores em questão são quase oito vezes mais do que elas tinham em caixa no fim de setembro e comparado com um ativo total conjunto de R$ 81 bilhões e um patrimônio líquido de R$ 43 bilhões também em setembro. O valor de mercado das três de capital aberto somava R$ 37 bilhões no começo deste ano. A oferta de ações da Corsan, uma privatização em bolsa, pode movimentar R$ 1 bilhão.

“A Corsan será a primeira oportunidade desse novo ciclo para entrar no setor via bolsa. O mercado de saneamento tem muitos ganhos a serem extraídos, e faltam empresas para serem investidas, então a Corsan poderá ser um veículo para uma futura expansão pelo Brasil”, disse Fábio Abrahão, diretor de Infraestrutura, Concessões e PPPs do BNDES, no mês passado.

Pelo novo marco regulatório, de julho de 2020, as empresas terão de fazer chegar água potável para 99% da população e coleta e tratamento de esgoto para 90%, até 31 de dezembro de 2033. Desde a aprovação do marco, pelo menos R$ 42,2 bilhões estão contratados das empresas que participaram dos leilões promovidos pelo governo federal, com destaque para a concessão da Cedae, do Rio.

Saneamento será destaque, diz a agência de classificação de risco S&P Global Ratings, mas é parte de espectro mais amplo do papel da infraestrutura com atrativo de investimentos nos próximos anos, que ultrapassa questões de curto prazo como eleições.

“Os investidores de infraestrutura não são de curto prazo. É uma área muito deficitária, e assumir esse risco na verdade é assumir o risco Brasil”, diz Julyana Yokota, analista de infraestrutura da S&P.

A analista destaca também as oportunidades nos segmentos de rodovias e aeroportuário. Estão previstos três blocos de concessões para a próxima rodada, totalizando 22 aeroportos, e incluem ativos atraentes como Congonhas, em São Paulo, e Santos Dumont, no Rio.

Outra frente importante de entrada de recursos, na infraestrutura de comunicações, será a implantação da rede de quinta geração de serviços móveis (5G). O leilão realizado no começo de novembro contratou cerca de R$ 47,2 bilhões, segundo a Agência Nacional de Telecomunicações (Anatel), o que inclui as outorgas e os investimentos a ser realizados ao longo do prazo de vigência dos contratos.

Como esperado, predominaram as grandes operadoras – Claro, Telefônica e TIM -, mas houve também uma abertura importante para novos participantes, o que traz mais dinheiro para a mesa. Das 15 proponentes que participaram da licitação, 12 compraram blocos de frequência, sete são novatas.

Um delas é a cearense Brisanet, que ganhou três lotes no leilão. Alguns meses antes, a empresa abriu o capital e captou R$ 1,25 bilhão, maior parte carimbada para expansão da rede, segundo o prospecto da oferta inicial de ações.

Mineração e siderurgia continuarão a ter um peso significativo neste ano – na bolsa, na balança comercial e nos investimentos. A maior exportadora do país, a Vale tem US$ 5,8 bilhões (R$ 32 bilhões) reservados para o ano, um avanço de 7,4% na comparação com os US$ 5,4 bilhões do ano passado. A projeção da mineradora, feita num encontro com analistas no fim de novembro, é manter as despesas de capital na casa dos US$ 5 bilhões a US$ 6 bilhões por ano. A previsão é atingir, ao fim do ano que vem, 370 milhões de toneladas de capacidade de produção de minério de ferro, que pode recuperar os níveis de demanda e preço vistos primeiro semestre do ano passado caso venha uma retomada chinesa num pós-pandemia.

A CSN Mineração espera um mercado mundial de minério de ferro equilibrado em 2022, com redução das restrições à produção de aço na China e um pequeno crescimento da oferta. O investimento previsto para este ano, cerca de R$ 5 bilhões, é 70% maior que o de 2021.

Em encontro com investidores no começo de dezembro, Pedro Oliva, diretor financeiro, disse que a expectativa é uma faixa de US$ 100 a US$ 120 a tonelada do minério neste ano. No auge do que chegou a ser considerado um novo “boom” das commodities, o preço passou de US$ 200.

Na siderurgia, os preços devem permanecer em patamares muito acima dos últimos anos, mesmo com as correções que já aconteceram, disse Luis Fernando Martinez, diretor executivo comercial da CSN, no mesmo evento. A siderúrgica prevê investimentos de R$ 4,1 bilhões neste ano, comparado a R$ 2,8 bilhões em 2021.

A Gerdau prevê investimento de aumento de capacidade no Brasil de US$ 500 milhões, a partir de 2024. Neste ano, serão US$ 130 milhões nas operações da América do Norte e US$ 140 milhões em melhorias no portfólio de aços especiais.