Momento é bom para ficar no aluguel ou fugir dele?

- Financiamentos imobiliários com recursos da poupança perderam força na reta final de 2021

- Além das incertezas econômicas, busca por flexibilidade pode favorecer a locação

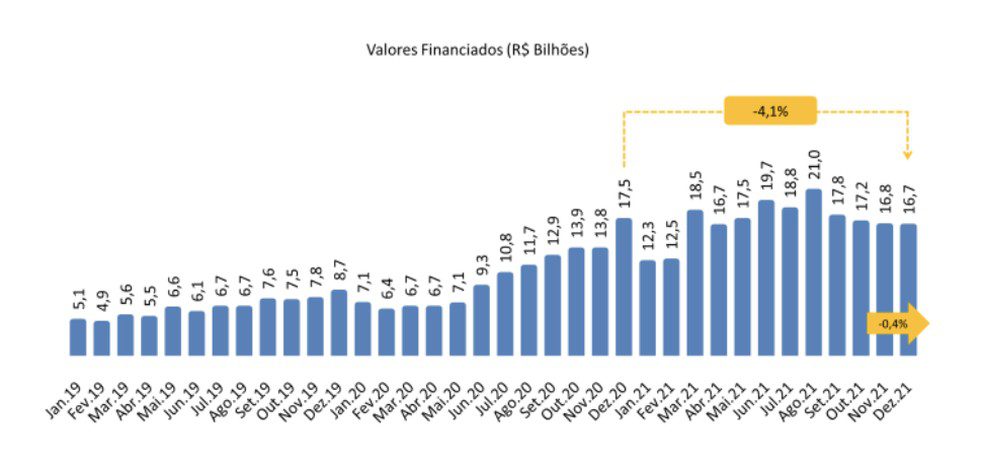

Dados divulgados pela Abecip (Associação Brasileira das Entidades de Crédito Imobiliário e Poupança) apontam que os financiamentos imobiliários com recursos da poupança atingiram R$ 205,4 bilhões em 2021. O resultado representa um novo recorde anual e uma alta de 65,7% em relação a 2021. Apesar do bom desempenho, dezembro fechou com R$ 16,7 bilhões financiados, o menor número desde abril e a quarta queda mensal consecutiva.

A perda de ímpeto na reta final de 2021 foi influenciada diretamente pela piora do cenário econômico. Os principais fatores foram o aumento da taxa básica de juros (Selic), que saiu de 2% ao ano para 9,25% ao ano, e a inflação (IPCA) alta, que terminou 2021 acima de 10%, corroendo o poder de compra das famílias. Como a Selic certamente vai sofrer novas elevações, encarecendo ainda mais o crédito, e os preços aos consumidores seguirão pressionados ao menos até março, a tendência do mercado deverá ser de desaceleração.

“O imóvel é um bem cujo preço é um múltiplo da renda mensal das famílias, para a maior parte delas é inviável comprar um imóvel sem passar pelo mercado de crédito”, explica o economista Pedro Tenório, da DataZAP+, braço de inteligência da plataforma de venda e aluguel de imóveis ZAP+. “Como o financiamento imobiliário é uma operação bancária de crédito, um aumento da Selic pressiona as taxas de juros de financiamentos imobiliários a também aumentarem”, acrescenta.

As perspectivas desfavoráveis na economia podem assustar quem pretende contratar um financiamento e contribuir para esfriar o mercado imobiliário residencial de compra e venda. “Um financiamento imobiliário em geral é uma dívida de longo prazo e que para assumi-lo é importante ter uma certa estabilidade do ponto de vista financeiro e previsibilidade de renda para garantir que essa obrigação seja cumprida”, destaca a economista Patrícia Palomo, gestora de recursos e conselheira da Planejar. “Caso contrário, o indivíduo corre o risco de perder o dinheiro já pago e o imóvel”, alerta.

Por outro lado, o aluguel de imóveis pode ganhar mais espaço até o quadro econômico apresentar sinais consistentes de melhora. A Sequóia Properties espera um impulso adicional em uma estratégia lançada em 2015: a de reservar 20% de seus projetos para locação. A incorporadora e gestora aposta em empreendimentos em áreas valorizadas de São Paulo, como Itaim Bibi e Pinheiros, para atrair clientes.

“A estratégia tem como base um fator comportamental. Muitas pessoas estão mais preocupadas em ter acesso e facilidades, em estar em um bom lugar, do que ter a propriedade”, conta Joaquim Rocha Azevedo, CEO da companhia. “Existe ainda uma demanda para atender pessoas que estão em uma momento da vida em que precisam se estabelecer financeiramente. Que antes de casar, de ter filhos, não faz sentido ter um imóvel”, continua.

O executivo da Sequóia considera que a opção pelo aluguel acaba prevalecendo também para quem busca flexibilidade. “Comprar um imóvel é uma questão de longo prazo e muitas pessoas podem priorizar a mobilidade em determinado momento. A possibilidade de trocar de emprego e mudar para outra região da cidade, assim como querer fazer um curso e morar um período fora do Brasil”, esclarece Azevedo.

Na mesma direção, a economista Patrícia Palomo reforça que é preciso levar em consideração diversos aspectos além dos econômicos para escolher a locação. “Se a pessoa está planejando alguma transição de carreira, crescimento de tamanho de família ou qualquer outra mudança planejada que impacte na necessidade de mobilidade, a opção do aluguel pode ser também vantajosa”, afirma. Para quem pretende sair do aluguel e buscar um financiamento para ter a casa própria, a especialista recomenda atenção às contas. “É importante que o percentual de renda comprometido com o financiamento imobiliário, e com outros tipos de dívidas, não ultrapasse 30% da renda total para não comprometer o orçamento financeiro da família”, completa.