Opinião: Cuidado com o pensamento linear ao investir

Durante nosso tempo na escola, quando estudamos matemática, seja no ensino fundamental ou médio, somos condicionados e treinados a desenvolver o pensamento linear em detrimento do pensamento complexo.

De forma sucinta e para não ficar complexo (sem trocadilho), o pensamento linear é aquele que supõe que há sempre proporcionalidade entre as coisas. Aprendemos que a “regra de três”, ou seja, as proporções, são uma solução universal de problemas. Acabamos levando isso para a nossa vida e nossa intuição.

Por exemplo: quer o dobro de resultados no trabalho? É simples: trabalhe o dobro do tempo ou duas vezes mais rápido! Muita gente concordaria com essa afirmação de pensamento linear. Afinal, ela é intuitiva pelos longos anos de treino que tivemos na escola com esse tipo de pensamento lógico-matemático.

O modelo linear é útil e muitas vezes é a forma correta de abordar um problema, mas não sempre. Existem situações em que o pensamento linear pode levar a grandes erros, pois há uma relação desproporcional entre as coisas.

O economista italiano Vilfredo Pareto identificou esse problema. Imagine que você está pesquisando a altura média da população masculina adulta no Brasil. Selecionando uma amostra com 1000 pessoas, por exemplo, a média ficou em 1,75m. Caso você selecione mais uma pessoa, refazendo a média para uma amostra com 1001 componentes, o efeito será muito pequeno sobre a nova média, que ficará muito próxima de 1,75m. O pensamento linear se aplica muito bem nesse caso: um pequeno aumento na amostra (1 em 1000) levará a uma variação muito pequena também, proporcional, na nova média, como espera a nossa intuição.

Pareto, contudo, não estava estudando a altura da população, mas sim a sua renda. A sua pesquisa apresentou um resultado muito diferente. Na mesma situação hipotética de uma amostra de 1000 pessoas, você calculou, por exemplo, a renda média em R$ 5 mil por mês. Ao adicionar-se mais uma pessoa é possível, apesar de não muito provável, que a média se altere totalmente, podendo dobrar, triplicar ou até decuplicar. Uma relação totalmente desproporcional ao amento da amostra (1 em 1000).

Mas qual seria a diferença entre a altura e a renda?

A questão é que a altura varia pouco de uma pessoa adulta para outra. Para uma média de 1,75m é possível adicionar uma nova pessoa com 2,00m ou mesmo 2,10m de altura, mas não existem pessoas com 10, 20, 50 ou 100 metros de altura para alterar significativamente a média.

Para a análise da renda a questão é muito diferente: para uma média de R$ 5 mil por mês de renda da sua amostra é perfeitamente possível (apesar de não muito provável) achar uma pessoa adicional que possua renda de milhões de reais, como artistas, grandes empresários, celebridades do cinema ou esportistas. Há uma chance real de que apenas uma nova pessoa altere completamente a média! Um efeito totalmente desproporcional, não linear.

Isso tudo é muito bacana, mas como afeta os investimentos?

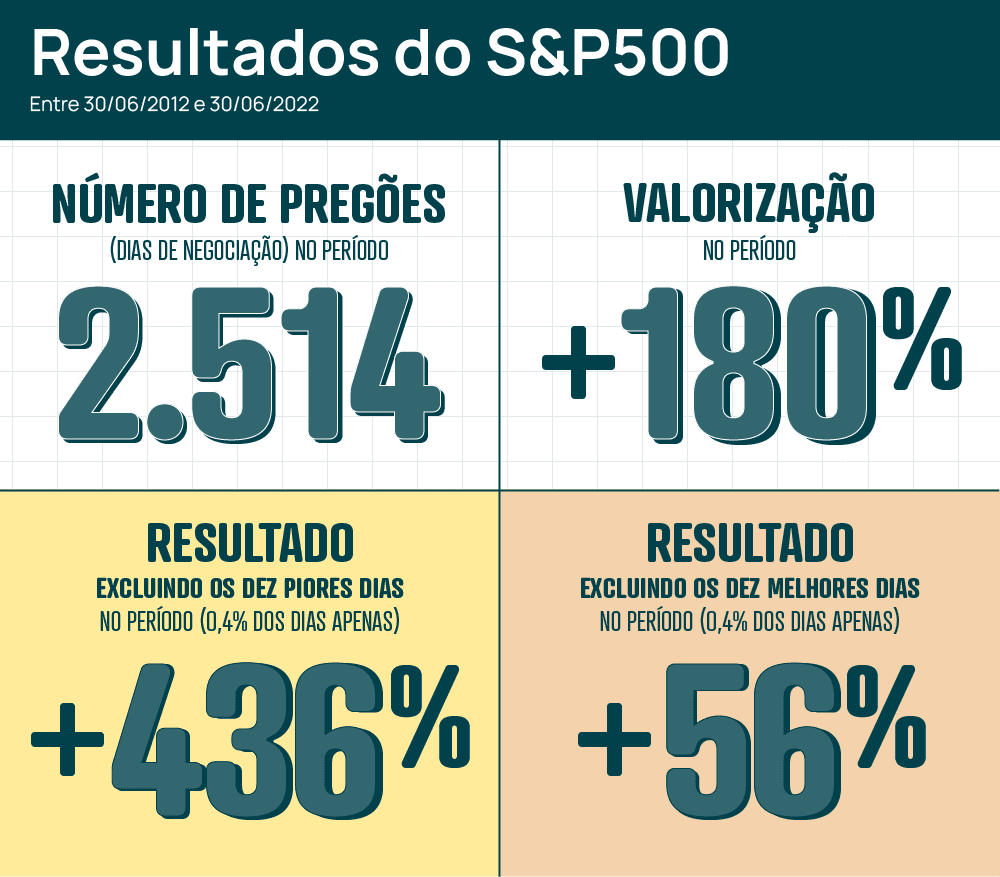

Veja o comportamento de um dos principais índices de ações dos EUA, o S&P500 nos últimos dez anos (entre junho de 2012 e junho de 2022):

No período de dez anos ocorreram 2.514 dias de negociação de ações nos Estados Unidos, com um resultado total acumulado positivo de 180,6%. Suponha dois investidores hipotéticos: um muito sortudo que estava fora do mercado apenas nos dez piores dias e um muito azarado que estava fora do mercado apenas nos dez melhores dias deste período.

Nosso pensamento linear diz que apenas 10 dias em 2.514 deve ter um efeito pequeno no resultado final. Essa é a nossa intuição lógico-matemática que está completamente errada para esta situação. Ao se alterar apenas 0,4% dos dias (10 em 2.514) os resultados podem mais do que dobrar (aumentando de 180% para 436%) excluindo os piores dias ou podem cair para menos de um terço (diminuindo de 180% para 56%) excluindo-se os melhores dias.

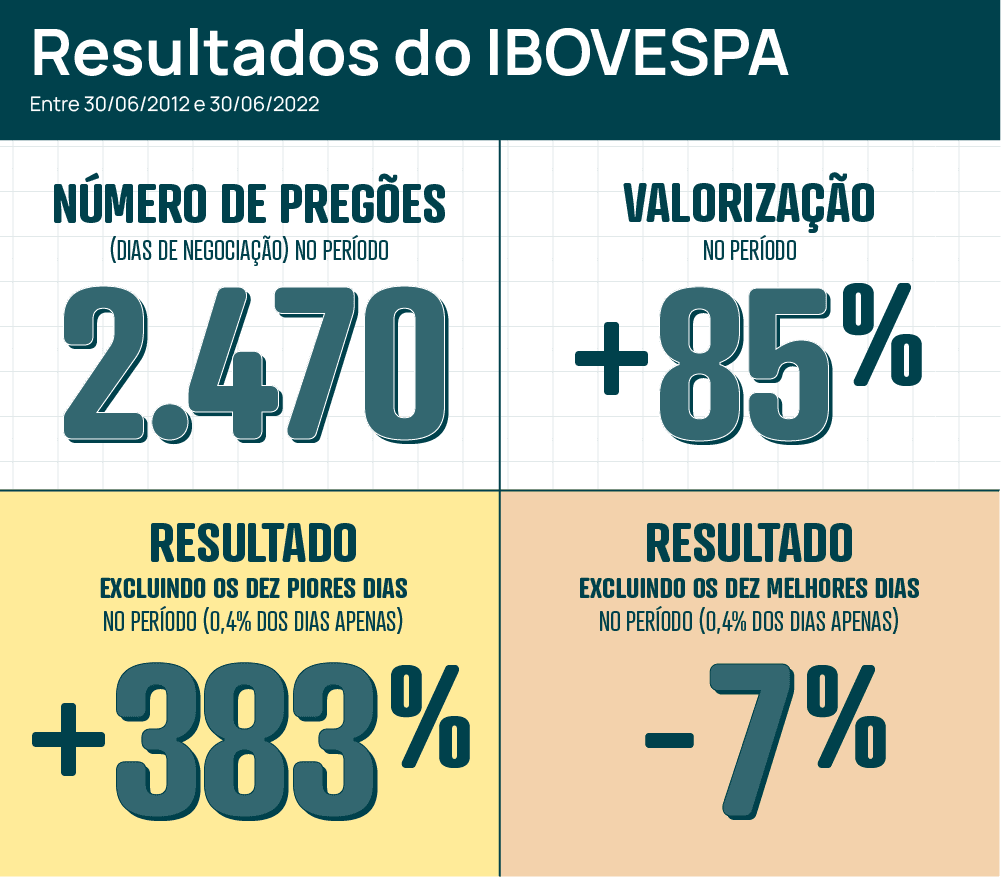

Para o Ibovespa, principal indicador do mercado de ações no Brasil, os resultados são semelhantes, mas ainda mais dramáticos:

No mesmo período no Brasil ocorreram 2.470 pregões (temos mais feriados que nos EUA) com valorização acumulada de + 85%. Excluindo os dez piores dias (apenas 0,4% dos dias) o resultado saltaria para + 383% e haveria uma perda de 7% acumulada excluindo-se apenas os dez melhores dias.

Os investimentos seguem o modelo de Pareto e não o modelo linear. Há uma probabilidade real de que poucos dias façam total diferença no resultado final da sua carteira, mesmo durante longos anos de investimento. A implicação prática para o investidor é que a disciplina nos seus investimentos é fundamental.

O mercado fica muitos dias “andando de lado”, com pequenas variações quando, de repente, em poucos dias, as coisas acontecem. Há uma desproporcionalidade nos resultados, poucos dias fazem toda a diferença. Contudo, não é possível prever que dias serão esses. Assim a melhor estratégia é estar sempre exposto ao mercado (com o tamanho da exposição adequada ao seu perfil de investidor e sempre diversificado) para não perder esses poucos dias que fazem toda a diferença. A disciplina do investidor é fundamental.

Cuidado com o pensamento linear que pode ser muito prejudicial aos seus investimentos.