- Home

- Mercado financeiro

- Bancos devem ter primeiro trimestre forte, projetam analistas

Bancos devem ter primeiro trimestre forte, projetam analistas

Empresas citadas na reportagem:

Os resultados dos grandes bancos no primeiro trimestre de 2022 podem ajudar a determinar o tom para o restante do ano, que ainda é uma incógnita muito grande. Se, por um lado, o PIB tem se saído melhor que o esperado e o crescimento do crédito também tem surpreendido positivamente – o que deve garantir um bom desempenho no período de janeiro a março -, por outro os juros e a inflação altos levarão a um esperado aumento da inadimplência ao longo do ano.

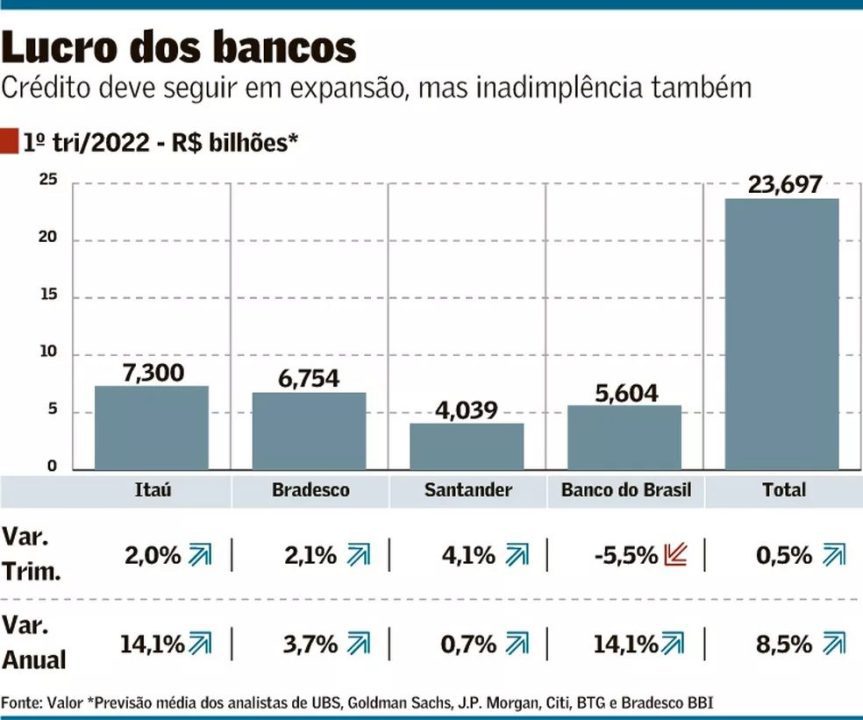

As projeções de seis casas colhidas pelo Valor apontam que Itaú Unibanco, Bradesco, Santander e Banco do Brasil devem ter lucro combinado de R$ 23,697 bilhões no primeiro trimestre, com leve alta de 0,5% em relação ao quarto trimestre – que foi recorde – e avanço de 8,5% na comparação com o mesmo período de 2021. O desempenho anual deve ser o mais fraco desde o quarto trimestre de 2020, quando os números ainda estavam em queda em função da pandemia. A temporada de balanços terá início na próxima terça-feira, com o Santander.

Para os analistas do UBS BB, a inadimplência será o indicador mais acompanhado nos balanços. Ainda assim, eles dizem que, apesar da esperada deterioração na qualidade dos ativos, os bancos devem apresentar boas tendências operacionais, com crescimento de empréstimos em dois dígitos baixos na comparação anual e melhora das margens. Pode haver um pequeno aumento nas provisões para devedores duvidosos, mas algumas instituições devem continuar a usar parte dos colchões construídos na pandemia, o que seguraria esse avanço.

“Estamos positivos sobre as dinâmicas de resultados dos bancos brasileiros. (…) No geral, prevemos expansão de lucros para a maioria dos bancos que cobrimos”, afirma o UBS BB. O Goldman Sachs tem visão parecida, prevendo tendências operacionais resilientes. “Esperamos que os bancos brasileiros sustentem ROEs [retorno sobre o patrimônio líquido, uma medida de rentabilidade] relativamente estáveis, uma vez que as margens financeiras permanecem resilientes e o custo de risco permanece sob controle, com crescimento saudável dos empréstimos, mesmo que a inadimplência mostre alguma deterioração.”

O J.P. Morgan vai na mesma linha, mas com visão levemente mais cautelosa. Para o banco americano, a esperada alta na inadimplência favorece os grandes bancos incumbentes, que têm uma base de receitas mais diversificada. “No Brasil, vemos spreads em alta, mas a qualidade dos ativos piorando na margem, em uma tendência potencialmente mais rápida do que o inicialmente previsto.” Segundo o relatório, deve haver piora mais nítida na inadimplência de pessoa física, especialmente empréstimos ao consumidor sem garantia e cartões de crédito, que sofrem pressão, já que o ano começa com inflação alta e endividamento das famílias também elevado.

“Acreditamos que a deterioração da qualidade dos ativos provavelmente dominará as discussões e deve prevalecer sobre a forte evolução da margem financeira nos resultados do primeiro trimestre. Os primeiros sinais de quão severo o cenário para os bancos brasileiros pode ser devem começar a se materializar no primeiro trimestre”, dizem analistas do Bradesco BBI.

O Bank of America (BofA) diz que a margem financeira deve se beneficiar de um ambiente de taxas mais altas, embora os ganhos de tesouraria mais baixos limitem o crescimento total da receita com juros a cerca de 5%. Eles chamam atenção ainda para as despesas administrativas, que continuam como ponto de preocupação, refletindo recentes aumentos salariais.

Em um relatório em fevereiro, quando os “guidances” para 2022 foram divulgados, o BofA disse que as disparidades nas projeções faziam com que o “Itaú fosse de Marte e o Bradesco, de Vênus”. Enquanto as projeções do Bradesco sugerem crescimento de 8% no lucro este ano, as do Itaú indicam o dobro de expansão: 16%. “Os guidances para 2022 do Bradesco e do Itaú incluem grandes disparidades relacionadas a: margem financeira; provisões para devedores duvidosos (PDD); receitas de tarifas e seguros; e alíquota efetiva de imposto. Por outro lado, ambos indicaram crescimento similar em empréstimos e despesas operacionais”, afirmavam os analistas. Agora, os resultados do trimestre podem dar pistas sobre quem está com a razão.

O Itaú provavelmente terá o maior crescimento anual no lucro, de 14,1%, para R$ 7,30 bilhões. “Projetamos um crescimento total do crédito de 13,2% na comparação anual. A carteira de varejo provavelmente permanecerá robusta, mas com um perfil diferente dos trimestres anteriores (o crescimento do crédito imobiliário pode desacelerar, enquanto o crédito pessoal pode expandir mais rapidamente)”, diz o UBS BB. Para os analistas, a recente valorização da moeda brasileira pode ter um impacto negativo no crescimento, já que a carteira do banco no restante da América Latina representa quase 25% do total.

Já o Bradesco deve ter uma expansão de 3,7% no lucro, para R$ 6,754 bilhões. Para o Goldman Sachs, apesar de uma sólida expansão de 18% na carteira, a margem financeira deve cair na passagem do quarto para o primeiro trimestre e a inadimplência vai subir. “As receitas de tarifas e despesas devem ser sazonalmente piores. Estimamos que o crescimento das despesas atinja 10%, limitando a expansão do lucro.”

Para o BB, as estimativas são de alta de 14,1% no lucro, a R$ 5,604 bilhões. Os analistas veem um nível baixo de provisões e a margem sendo beneficiada pelo crescimento em linhas com maiores spreads. Ao mesmo tempo, os resultados da Previ também devem dar uma contribuição positiva significativa. “Dado o trimestre de maior risco, favorecemos operações menos arriscadas, como Banco do Brasil e Itaú, em detrimento de Nubank e Santander”, diz o J.P. Morgan.

No caso do Santander, as previsões indicam lucro de R$ 4,039 bilhões, com melhora de 0,7% na comparação anual. O BTG prevê uma alta de 41,3% em PDD. Além disso, analistas apontam que o resultado de tesouraria, que vinha muito forte em um ambiente de juros baixos, deve perder força com a alta da Selic. “O Santander encerrou o quarto trimestre com um índice de cobertura de 220% (o menor entre os grandes bancos brasileiros). Acreditamos que isso cairá ainda mais nos próximos trimestres”, aponta o UBS BB.

Leia a seguir