Fundos imobiliários: veja a carteira recomendada do Itaú BBA para julho

- Apesar dos juros, a instituição estima que os FIIs continuem com uma boa relação risco/retorno

- As incertezas do cenário político podem trazer volatilidade no curto prazo

Depois de um mês de maio positivo, com ganhos de 0,26%, o mercado de fundos imobiliários (FIIs) encerrou junho no campo negativo. O Ifix (Índice de Fundos Imobiliários) teve queda de 0,88% no mês. Com o resultado, o índice fechou o primeiro semestre de 2022 com um recuo acumulado de 0,33%.

A carteira recomendada do Itaú BBA sofreu um pouco mais que o Ifix e registrou uma baixa de 1% em junho. Por outro lado, considerando os seis primeiros meses do ano, a carteira do banco mostrou um avanço de 0,61%. “Acreditamos que a queda (de junho) foi natural, visto o bom desempenho de maio e todo o contexto macroeconômico”, destaca a instituição em relatório.

Os rumos do mercado imobiliário no Brasil

Mesmo considerando a alta na taxa de juros nos próximos meses, o Itaú BBA estima que os fundos imobiliários continuem com uma boa relação risco/retorno contra outras classes de ativos. “Mantemos nossa perspectiva otimista para o mercado imobiliário no médio e longo prazos”, diz o banco.

No entanto, as incertezas em relação ao cenário político, além dos riscos fiscais brasileiros, podem trazer volatilidade no curto prazo. “Precisamos acompanhar de perto o movimento na curva longa de juros, mas, de forma geral, a situação econômica deve ser analisada em paralelo, pois uma alta de juros e inflação, acompanhada de uma economia forte, pode ser benéfica aos FIIs”, relata a instituição.

Os fundos imobiliários recomendados pelo Itaú BBA

Comparando as principais praças do setor, o Itaú BBA tem preferência pelas regiões premium da cidade de São Paulo, “que apresentam indicadores mais robustos do que as localidades secundárias e do que as regiões CBDs (Central Business District) do Rio de Janeiro”.

“A dinâmica inflacionária e o ciclo de aperto monetário ainda sugerem maior exposição aos fundos de ativos financeiros”, aponta o banco. “Mas seguimos analisando o mercado em busca de novas opções de investimentos em fundos imobiliários de tijolo”, acrescenta.

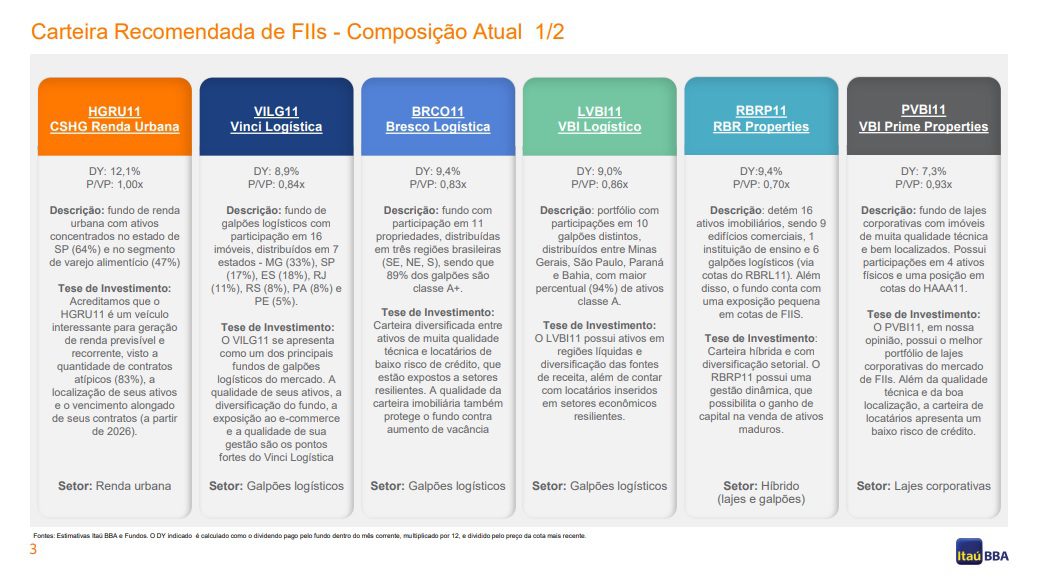

“Dentro do nosso portfólio (veja abaixo), os FIIs de ativos financeiros são representados por KNIP11, KNHY11, KNCR11 e HGCR11, com peso de 11,25% cada um. Da parte dos galpões, temos BRCO11, LVBI11 e VILG11, cada um com peso de 10%. As lajes corporativas são representadas por RBRP11 e PVBI11, com 5% de peso cada um, os shopping centers são representados pelo HSML11, com peso de 5%, e, por fim, temos o HGRU11 (renda urbana), com peso de 10%”, lista o Itaú BBA em relatório.

“Nessa composição, o dividend yield corrente (tem como base o atual preço das cotas e o último dividendo distribuído, em termos anualizados) da Carteira Recomendada é de 11,87%, um prêmio de 598 pp sobre a NTN-B 2035 e abaixo da média ponderada do Dividend Yield do Ifix, que está em 13,11%. Na escolha dos FIIs da nossa carteira, priorizamos ativos de elevada liquidez, gestão experiente e com portfólios de qualidade”, completa o informe do banco.

Por que a cota do fundo pode cair, enquanto a rentabilidade sobe?

O valor da cota e o da rentabilidade de um FII não estão ligados. Eles podem, inclusive, seguir caminhos opostos: um sobe e o outro cai. Por que isso acontece? Veja o que diz Leonardo Nascimento, sócio-fundador da Urca Capital Partners, na Entrevista da Semana que segue logo abaixo: