Como medir o risco dos seus investimentos

- Antes de tudo, é preciso conhecer seu perfil de investidor e traçar objetivos para as aplicações

- Volatilidade e risco estão relacionados, mas volatilidade não significa garantia de retorno

- Vá com calma e acrescente aos poucos ativos mais arriscados na sua carteira

Você sabe dizer quanto perigo sua carteira de investimentos está correndo agora? Medir a probabilidade de insucesso de uma aplicação pode ser difícil, especialmente para investidores iniciantes, mas é algo essencial para o sucesso dos investimentos. Por isto, separamos algumas dicas que vão te ajudar a calcular o risco do seu portfólio. Vamos a elas:

O bê-a-bá do risco

O primeiro passo para saber o tamanho do risco que você está correndo nos investimentos é conhecer o seu perfil de investidor e seus objetivos. Sem ter esses dois fatores muito claros, é impossível saber se o risco da sua carteira é maior que o necessário. Se você ainda tem dúvidas sobre qual seu perfil de investidor, acesse este conteúdo da Inteligência Financeira e, logo depois, volte nesta página para aprender mais sobre risco.

Gustavo Chaib, assessor de investimentos da Guide explica que a mensuração de risco da carteira deve ser feita combinando os fatores perfil e tempo de investimento, considerando que o moderado que investe por pouco tempo deve procurar os instrumentos mais defensivos do mercado, enquanto o arrojado que vai investir ao longo de dois anos ou mais pode comprar ativos mais arriscados.

“Se você tem um horizonte de investimentos de até um ano, a recomendação é que as posições de risco do portóflio sejam reduzidas, já que os recursos não podem ser depreciados”, diz Chaib.

Tipos de risco

Aqui, ainda é preciso retomar um conceito que tratamos no material sobre como diversificar a carteira de renda fixa. Lá, Felipe Lima, gestor na FL Asset, explicou que há três tipos de risco: o risco de liquidez, que é a chance de não conseguir vender um ativo no tempo em que você precisa não no vencimento do título; risco de calote, um dos mais temidos, que acontece se a instituição emissora do título (no caso da renda fixa) quebrar; e risco de mercado, que precifica as chances do ativo perder valor antes do vencimento.

Risco x Volatilidade

Entender a relação entre risco e volatilidade também é importante para quem quer mensurar melhor o risco que corre. Isso porque a oscilação de preço de um ativo está frequentemente ligada ao prêmio que ele pode pagar, embora não haja garantia de que se um papel é muito volátil, sua rentabilidade também será grande.

Para Raquel Vieira, especialista em criptomoedas da Top Gain, “a volatilidade também está ligada à oportunidade, porque vai oferecer ganhos maiores ao longo do tempo”. A fala combina com a área de atuação dela, já que as criptos são conhecidas como ativos extremamente voláteis e arriscados, mas oferecem grandes oportunidades de retorno.

Como tomar mais risco

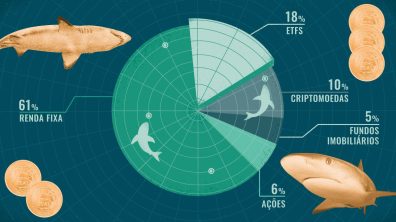

É natural que uma pessoa de perfil conservador ou moderado queira, em algum momento, arriscar um pouco mais. Porém, fazer isto de maneira desordenada pode causar prejuízo e afastar o investidor de ativos mais arriscado, como ações, criptomoedas e fundos imobiliários.

Para os especialistas em risco, é importante fazer tudo gradativamente, sem dar choques na carteira. O certo é ir acrescentando aos poucos ativos mais arriscados.

“Se quiser arriscar um pouco mais na renda fixa acrescenta debêntures incentivadas, ativos prefixados e CDBs de bancos de segunda linha. Depois, dá para sofisticar a carteira com fundos multimercados que operam no Brasil e no exterior, além de fundos imobiliários. No longo prazo, pode olhar para fundos de ações e ações que pagam dividendos”, sugere Gustavo Chaib.

E atenção: Raquel Vieira, da Top Gain, concorda e explica que é preciso colocar pequenas porcentagens de ativos mais arriscados na carteira e “ir se acostumando aos poucos com a movimentação de mercado”.